こんにちは、cohamizu(@cohamizu1)です。

三井住友陣営の三井住友銀行普通預金・SMBCダイレクト・SMBC ID・Web通帳・Oliveフレキシブルペイをまとめて管理できる新しい金融サービス『Oliveアカウント』。

特にコンビニ・マックなどの特定店舗で最大18%ものVポイント還元が実現できる「Oliveフレキシブルペイ」が一番の売りです。

その券種のなかでもOliveフレキシブルゴールドは、以下のように合計2%もの還元率を叩き出せるクレジットカードで、SBI証券×クレカ投信積立で1%ものポイントが還元されるカードとして選好されています。

| Oliveフレキシブルゴールド | 還元率 |

| 基本 | 0.5% |

| マイ・ペイすリボ(手数料発生時) | +0.5% |

| 年間利用100万円 | +最大1%(10,000P付与) |

| 合計 | 最大2% |

このスペックで初年度年会費無料、年間100万円利用達成で年会費永年無料にもなるのでメインカードの候補として十分です。

ただ先行して発行されてきた三井住友カードゴールドNLがほぼ同じスペックなので、今回は違いはなにか?・どっちが良いのか?・乗り換えるべきか?といったところが悩みだと思いますのでそれをメインに解説していこうと思います。

結論から書くとスマホをAndroidにされている方は、Oliveフレキシブルゴールドをメインカードとして発行し使い倒す方法で良いと思います。

一方でiPhoneの方は、三井住友カードゴールドNL+Oliveフレキシブルペイ(一般)の組み合わせで両方の良いところを活かした使い方が良いでしょう。

Oliveフレキシブルゴールドと三井住友カードゴールドNLの違い/どっちが良い?

早速、Oliveフレキシブルゴールドと三井住友カードゴールドNLの違いについて説明します。

どちらも以下のように最大2%の還元率が実現できる優れたクレジットカードです。

| Oliveフレキシブルゴールド・三井住友カードゴールドNL | 還元率 |

| 基本 | 0.5% |

| マイ・ペイすリボ(手数料発生時) | +0.5% |

| 年間利用100万円 | +最大1%(10,000P付与) |

| 合計 | 最大2% |

どっちもメインカードに据えてもおかしくないですが、以下の表の4つの項目で仕様が異なっており、そこで使い勝手に差が生まれてきます。

| 項目 | 三井住友カードゴールドNL | Oliveフレキシブルゴールド |

| ①年会費 | 初年度5,500円 年間100万円利用達成で次年度から永年無料 | 初年度無料 年間100万円利用達成で次年度から永年無料 |

| ②国際ブランド | Visa・Mastercard | Visa |

| ③引き落とし口座 | 三井住友カードが対応する銀行・信用金庫すべて | 三井住友銀行 |

| ④Oliveアカウント基本・選べる特典 | × | ○ |

これを順番に説明していきます。

ちなみに、三井住友カードゴールドNLと比較していますが、個人事業主の方や副業ですでに開業届を出されている方なら、ビジネスオーナーズゴールドのほうが利用枠も大きくてETC・Amazon・ANA・JALが最大2.5%の還元率になります。

詳しくは関連記事で説明していますが、当方の場合だとビジネスオーナーズゴールド(Mastercard)+Oliveフレキシブルペイ(一般)の併用にして使い分けており、②で説明する国際ブランドの問題をクリアできるようにしています。

こんにちは、cohamizu(@cohamizu1)です。三井住友カードの中でも三井住友カードゴールド(NL)は、コスパに優れた高還元率カードとしてこのサイトでもメインクレカとしてオススメしています。今回解説する三井住友カー[…]

①三井住友カードゴールドNLは初年度年会費5,500円→Oliveフレキシブルゴールドは初年度年会費無料

三井住友カードゴールドNLの初年度の年会費は5,500円かかります。

一方でOliveフレキシブルゴールドは、初年度年会費無料です。

どちらも年間100万円の利用を達成すると、翌年以降の年会費永年無料、1%相当の1万Vポイントがボーナスポイントとして達成した期間は毎年付与されます。

年間100万円の利用達成については一見大変そうですが、12ヶ月で割ると1ヶ月あたり8.3万円です。

これを達成しやすくする方法は、毎月引き落とされる固定費の支払いに設定することが近道です。

例えば主な交通手段が車なら、トヨタのKINTOで車両本体・保険・税金・車検・メンテナンス諸費用コミコミの月々定額の支払いを三井住友カードゴールドNL・Oliveフレキシブルゴールドに設定すれば最大2%のVポイントが戻ってきます。

しかも銀行ローンなどの支払い方法別で支払総額を比較するとKINTOのほうが総額は少なく経済的です。

仮にプリウスを銀行ローンで支払った場合、支払総額は「519万円」となりますが、KINTOなら支払総額は「457万円」、三井住友カードゴールドNL・Oliveフレキシブルゴールドで定額払いして最大2.0%のポイント(91,476円相当)を獲得できれば実質的な負担は「448万円」と銀行ローンよりも▲13.7%も安くなります。

ローンで車を購入すると金利が取られますが、三井住友カードゴールドNL・Oliveフレキシブルゴールド×KINTOの組み合わせなら、逆に最大2.0%ものポイントを獲得することができるので間接的に大きな節約ができるのです。

\WEB で契約完了!まずは見積もり/

こんにちは、cohamizu(@cohamizu1)です。KINTOは、トヨタが展開する車のサブスクリプション(カーリース)サービスです。車のサブスクリプション(カーリース)サービスとは、商品を購入するのではなく使用した期間に応じて[…]

②三井住友カードゴールドNLはVisa・Mastercardブランド選択可→OliveフレキシブルゴールドはVisa一択

Mastercardブランドならau PAY プリペイドカード→ANA Pay→楽天ペイで4%還元!

| 項目 | 三井住友カードゴールドNL(Mastercard) | Oliveフレキシブルゴールド |

| クレジットカード還元率 | 最大2% | 最大2% |

| →プロキシ(中継)① | au PAY プリペイドカード(0%) | ソフトバンクまとめて支払い |

| →プロキシ(中継)② | ANA Pay(0.5%)/Apple Pay | - |

| →プロキシ(中継)③ | →楽天Edy⇄楽天キャッシュ | - |

| →出口 | 楽天ペイ(1%) | PayPay(最大1%) |

| 合計 | 最大3.5% | 最大3.0% |

一方でOliveフレキシブルゴールドのほうは、国際ブランドはVisaなのでau PAY プリペイドカードへのチャージができず合計の還元率が低下します。

- au PAY プリペイドカードへチャージできるのはMastercardブランドのみ

- au PAYへのau PAY カード以外の他社クレジットチャージは月間5万円まで

したがってiPhoneユーザーの利点を活かすには、三井住友カードゴールドNL(個人事業主の方はビジネスオーナーズゴールド)を選好してMastercardで発行したほうが良いといえます。

こんにちは、cohamizu(@cohamizu1)です。キャッシュレス決済の中でも楽天キャッシュをもちいた楽天ペイが1.5%還元になったことで、以下のチャージルートによる楽天ペイ決済が最も還元率が高い決済手段となっています。[…]

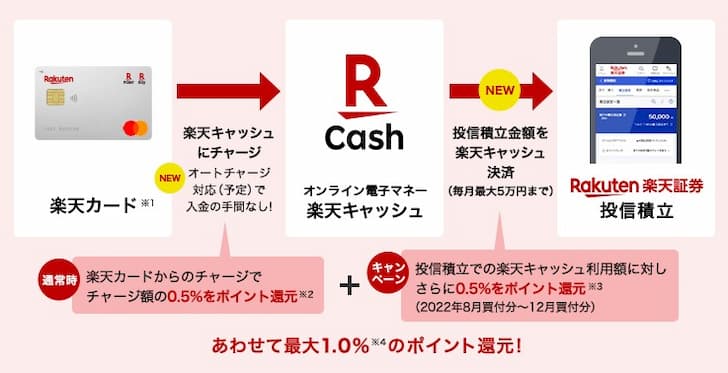

楽天証券×楽天キャッシュ投信積立で3%還元

三井住友カードゴールドNL(Mastercardブランド)→au PAY プリペイドカードへチャージが可能になるもう一つの利点は、楽天証券で楽天キャッシュ投信積立が高い還元率で実現できる点です。

公式サイトでは、楽天カードによるオートチャージを前提にしているので0.5%の還元率と謳っていますが、楽天キャッシュをチャージ前述のルートで調達することで高い還元率で投資できます。

| 項目 | 三井住友カードゴールドNL(Mastercard) | Oliveフレキシブルゴールド |

| クレジットカード還元率 | 最大2% | 最大1% |

| →プロキシ(中継)① | au PAY プリペイドカード(ポイント付与対象外) | - |

| →プロキシ(中継)② | nanaco(0%) | - |

| →プロキシ(中継)③ | 楽天ギフトカード | - |

| →出口 | 楽天キャッシュ投信積立 | SBI証券クレカ投信積立 |

| 合計 | 最大2% | 最大1% |

このルートでミニストップで楽天ギフトカードを購入した後、受け取りをすることで楽天キャッシュを自身の楽天IDにチャージすることができます。

以下のボタンから楽天キャッシュの受取が行なえます。

投資をする時点でこのポイント還元率なので非常に優秀ですが、満額の5万円をチャージして投信を購入してすぐに売却という方法で現金化しポイントだけ獲得する方法もなくもありません。

これは裏技の類に入りますが、一見大変そうに見える年間100万円利用条件もこの方法を用いると、年間100万円利用中60万円(毎月5万円×12ヶ月)を消費することなく現金化できるので、そんなに苦労することなく100万円修行が捗ることになります。

こんにちは、cohamizu(@cohamizu1)です。このサイトでメインクレカ候補としてオススメしている三井住友カードゴールドNLは、特別な特典があり『100万円修行』といって年間100万円の利用を達成すると翌年以降の年会費(5[…]

③引き落としでポイントがもらえる銀行口座を設定したほうがメリットがある

『Oliveアカウント』で発行するカードの引き落とし口座は、三井住友銀行に限定されます。

当たり前のことなんですが、実はちょっともったいないんですね。

実は世の中には、以下のようにクレジットカードの引き落としだけでポイントがもらえる銀行が存在し、その銀行に振り込むだけでもポイントも発生します。

いずれの銀行も三井住友カードからの引き落としに対応しています。

| 口座振替でもらえるポイント | 備考 | |

| T NEOBANK | 5P/最大月間5P | 被振込1万円以上×1件20P/最大月間500P |

| 楽天銀行 | 最大3ポイント | 被振込1円以上×1件3P |

| auじぶん銀行 | 15ポイント | - |

例えばOliveアカウントの三井住友銀行口座で、「Oliveアカウント選べる特典」として給与受け取りを選択して被振込が発生すると200Vポイントがもらえます。

その受け取った給与をT NEOBANKに自動定額振込で振り込めば1件×20Pとクレジットカードの引き落とし(口座振替)で5Pが獲得できます。

そのためOliveアカウントの三井住友銀行口座以外でも引き落とせるカードがあったほうがポイントを獲得できる機会が増えます。

こんにちは、cohamizu(@cohamizu1)です。T NEOBANKと楽天銀行・楽天証券の活用で779円相当の現金・ポイントを毎月獲得する方法について解説します。T NEOBANKでは他行からの1万円以上の被振込によりTポイ[…]

④Oliveアカウント基本・選べる特典

『Oliveアカウント』に登録すると、三井住友銀行から基本特典と選べる特典が付与されます。

この特典を活用することで、三井住友銀行をいわば自動で送金を行えるハブ銀行として使えて、選べる特典でポイントも獲得できるので、やっぱりOliveフレキシブルペイは一般カードでもよいので発行しておくべきです。

早速、基本特典と選べる特典について説明します。

Oliveアカウント基本特典

まず基本特典は、Oliveアカウントに登録すると誰でも付与される便利な特典です。

| Oliveアカウント基本特典 | 特典内容 |

| 定期自動送金 | 手数料無料 |

| 他行振込 | 月3回無料 |

| 三井住友本支店ATM | 手数料無料 |

Oliveアカウント選べる特典

| Oliveアカウント選べる特典 | 特典内容 |

| 年金・給与受け取り | 200ポイント/月 |

| コンビニATM手数料 | 月1回無料 |

| Vポイントアッププログラム | +1% |

| 1万円以上の口座残高 | 100ポイント/月 |

この選べる特典のオススメは、「年金・給与受け取り」です。

実は、「2か月連続で1度に3万円以上の被振込がある場合、2か月目は給与受取実績があるもの」とみなしているため、Oliveアカウントの三井住友銀行の口座に他行から2ヶ月連続で3万円以上の振込みを行えば毎月200ポイント(Vポイント)が獲得できます。

コンビニATMの回数も欲をいえばほしいところですが、他のネット銀行に定期自動送金してその銀行のATM無料回数を活用すれば解決できます。

個人的には楽天銀行ハッピープログラムでステージを上げておいて、特典のATM無料回数を使っています。

こんにちは、cohamizu(@cohamizu1)です。楽天銀行の最大のメリット「ハッピープログラム」の攻略方法について解説します。ハッピープログラムとは、楽天銀行の優遇プログラムのことで、ATM利用回数が最大7回・他行への振[…]

Oliveフレキシブルゴールドと三井住友カードゴールドNLの違いまとめ

Oliveフレキシブルゴールドと三井住友カードゴールドNLの違いは以下の通りです。

| 項目 | 三井住友カードゴールドNL | Oliveフレキシブルゴールド |

| ①年会費 | 初年度5,500円 年間100万円利用達成で次年度から永年無料 | 初年度無料 年間100万円利用達成で次年度から永年無料 |

| ②国際ブランド | Visa・Mastercard | Visa |

| ③引き落とし口座 | 三井住友カードが対応する銀行・信用金庫すべて | 三井住友銀行 |

| ④Oliveアカウント基本・選べる特典 | × | ○ |

箇条書きで書き出すと、長所短所両方があって「どっちが良い」と決めつけられないと思います。

- Oliveフレキシブルゴールドは、初年度年会費無料

- 三井住友カードゴールドNLは、Mastercardを選ぶとau PAY プリペイドカードをプロキシ(中継)として活用できる

- 三井住友カードゴールドNLは、引き落としでポイントが付与される銀行口座を選ぶことができる

- Oliveアカウントの基本・選べる特典は、Oliveフレキシブルペイを発行するのが前提条件

結論、Androidユーザーの方は、『Oliveアカウント』を開設してOliveフレキシブルゴールドをメインカードとすれば良いと考えます。

しかし可能であれば当方のように、三井住友カードゴールドNL(個人事業主の方はビジネスオーナーズゴールド)とOliveフレキシブルペイ(一般)の組み合わせで両方の良いところを活かした使い方でもOKだと思います。

Oliveフレキシブルペイゴールドに乗り換えるべき?

結論、Androidユーザーなら三井住友カードゴールドNL(Mastercard)→au PAY→ANA Pay(Apple Pay経由)というチャージルートを使えませんのでOliveフレキシブルゴールドに乗り換えて一本化することで管理しやすくする方法は「アリ」でしょう。

しかしiPhoneユーザーで、すでに三井住友カードゴールドNL(Mastercardブランド)を保有している場合は、乗り換えるべきではありません。

むしろOliveフレキシブルゴールドを発行してメインカードにするよりも、三井住友カードゴールドNL(Mastercard)+Oliveフレキシブルペイ(一般)の組み合わせで後述するVポイントアッププログラム専用のカードとして活用していったほうが良いでしょう。

三井住友カードゴールドNLからOliveフレキシブルゴールドへの切り替えは不可

ただし、三井住友カードゴールドNLをOliveフレキシブルゴールドに切り替えることはできません。

ですので保有するゴールドカードは一つにまとめたい時は、新規でOliveフレキシブルゴールドを発行した後に、三井住友カードゴールドNLを解約する流れになります。

このときの注意点は、年間100万円利用達成後の1万円分のVポイント付与に関するポイント付与対象外のルールです。

- 利用判定時にカードを退会、あるいは会員資格が停止された場合

すぐにカードを退会してしまうと、タイミングによっては1万円分のVポイントがもらえなくなる恐れがあるということです。

ですので年間100万円達成特典1万Vポイントを受け取ってからOliveフレキシブルゴールドを発行し三井住友カードゴールドNLを解約するようにしてください。

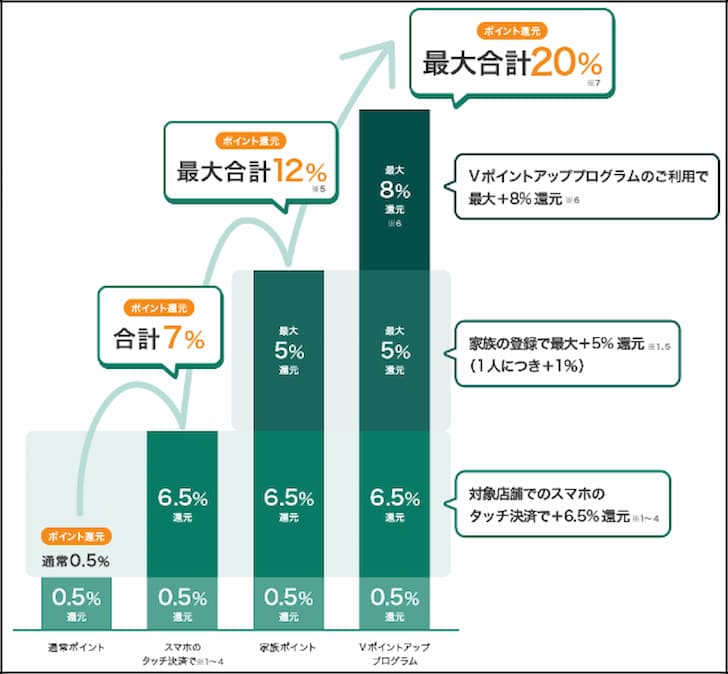

Oliveフレキシブルペイは最大20%還元!Vポイントアッププログラムで使い倒そう!

『Oliveアカウント』の最大のセールスポイントは、コンビニ・マックなどの特定店舗で最大20%ものVポイント還元が実現できる「Vポイントアッププログラム」が一番の売りです。

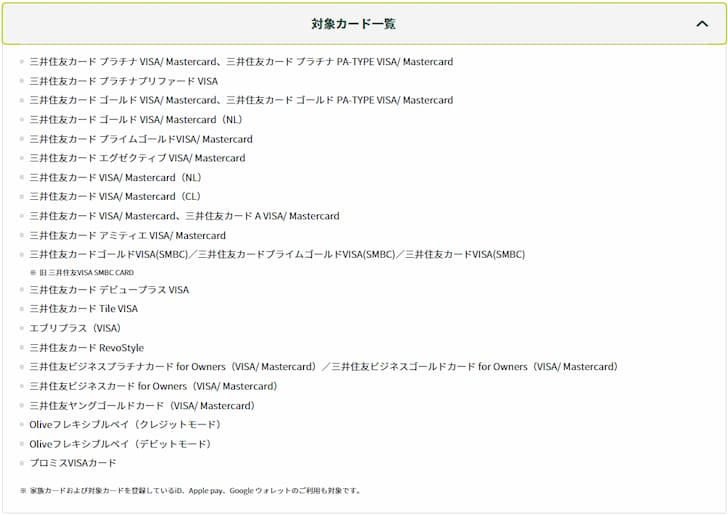

条件は、Oliveアカウントの開設+Oliveフレキシブルペイの発行が必要になってきますが、以下の対象カードをSMBC IDに登録しVpassアカウントと連携すれば手持ちのカードでも「Vポイントアッププログラム」対象となります。

当方の場合は、三井住友ビジネスオーナーズゴールド(Mastercard)+Oliveフレキシブルペイ(一般)の組み合わせですので、ビジネスオーナーズゴールドが「Vポイントアッププログラム」対象外であるため、Oliveフレキシブルペイを一般カードで発行して対象店舗の支払いで使っています。

Vポイントアッププログラムでは、コンビニ・マクドナルドがいつでも7%還元!

「Vポイントアッププログラム」の対象カードでは、対象のコンビニ・飲食店でApple Pay/Google Payのタッチ決済では7%の還元率を実現できます。

これは通常のカード払いではなく、Apple Pay/Google Payを使ったタッチ決済という非接触決済を利用した支払い時に適用されます。

| 還元率 | |

| 基本還元率 | 0.5% |

| 特定店舗Apple Pay/Google Payタッチ決済 | +6.5% |

| 合計 | 7% |

このVisaタッチ決済・Mastercardコンタクトレス決済という決済方法は、コンタクトレス決済といってNFC(近距離無線通信)を利用した非接触決済方法で、急速に世界で利用が拡大している決済方法です。

画像のマークがある加盟店なら利用できます。

ただ日本ではまだ一般的ではないため、支払い時には「カードで」と宣言してからかざすようにしましょう。

家族ポイントで特定店舗は最大+5%(合計12%還元)

「Vポイントアッププログラム」の対象カードでは、Apple Pay/Google Payのタッチ決済では7%の還元率で利用できますが、これに加えて三井住友カードを保有している家族を登録すると1名あたり1%還元率が増加し、最大5名登録で+5%増加します。

従来の家族カードではなく、二親等以内の家族が保有すれば良いので、配偶者の方にも三井住友カードを申し込んでもらって登録すれば+1%となります。

父・母・兄弟・子も対象ですので、メリットを説明して対象の三井住友カードを発行してもらって登録をしておけば、対象店舗で最大12%の還元率も夢ではないわけです。

\家族ポイントで最大12%還元/

Vポイントアッププログラムでさらに最大+8%加算!

ここまでApple Pay/Google Payのタッチ決済で特典店舗7%還元+家族ポイントで最大+5%加算だけでもすごい特典だと思います。

しかし「Vポイントアッププログラム」そのもので+8%もの加算があります。

その特典とは以下のとおりです。

| 項目 | 還元率 | 内容 |

| アプリログイン | +1% | Oliveアカウント(※)に契約のうえ、三井住友銀行アプリもしくはVpassアプリへ月に1回以上ログイン |

| 選べる特典 | +1% | Oliveアカウントの選べる特典で「Vポイントアッププログラム+1%」を選択 |

| SBI証券 | 最大+2% | SBI証券口座を保有し、SBI証券Vポイントサービスに登録のうえ、対象の取引を実施 |

| 住友生命 | 最大+2% | 「Vitalityスマート for Vポイント」に加入のうえ、Vitality健康プログラムを実施。Vitalityステータスに応じてポイントアップ |

| 外貨預金 | 最大+2% | Oliveアカウントにご契約のうえ、三井住友銀行で外貨の取引を実施 |

| 住宅ローン | +1% | Oliveアカウントにご契約のうえ、三井住友銀行で住宅ローンの契約 |

| SMBCモビット | 最大+1% | SMBCモビットの返済口座にOliveアカウント契約口座を登録+利用 |

上から1番目の『Oliveアカウントの契約&アプリログイン』は、余裕でクリアできると思います。

これで対象の特定店舗のApple Pay/Google Payタッチ決済7%還元+Vポイントアッププログラム1%は確実ですので、対象のコンビニ・飲食店の支払いはOliveフレキシブルペイで一択ですね。

『選べる特典』はオススメしない

ですがさらに+1%の加算を狙って上から2番目の『選べる特典』で「Vポイントアッププログラム」を選択することはオススメしません。

それよりも「1万円以上の口座残高で100ポイント×月1回プレゼント」か、もしくは「年金・給与受け取りで200ポイント」をクリアしたほうが確実です。

ちなみにプラチナプリファードではこの『選べる特典』が2つ選べますので、「1万円以上の口座残高で100ポイント」もしくは「年金・給与受け取りで200ポイント」を選択しつつ「Vポイントアッププログラム」も選択することもできます。

SBI証券は資産運用として積極的に利用しましょう

上から4番目の『SBI証券』は、将来の資産設計のために積極的に使ってほしいと思います。

例えば、プラチナプリファードによるSBI証券×三井住友カードのクレカ積立投資で5%還元が実現できますし(ゴールドカードなら1%還元)、付与されるVポイントは再投資に利用できます。

この制度の具体的な内容は以下のようになります。

| 対象 | SBI証券の口座保有者 |

| 対象商品 | SBI証券で積立購入が可能な投資信託 |

| 預かり区分 | 特定・一般・NISA・つみたてNISA |

| 買付タイミング | 毎月1日 |

| 買付上限 | 毎月5万円まで |

投資していきなり5%の利回りがあるというのは、とんでもなく有利な条件です。

というのもこれまで長い間、量的緩和で株式型インデックスファンドへの投資がハイパフォーマンスだったので感覚が麻痺しているかも知れませんが、全世界株式に投資した場合の20年間の年率リターンは9.2%、10年間では8.5%程度です。

最初から5%も上乗せがあるというのは、さらに複利で増やすことができるということなので、資産運用にとって圧倒的に有利です。

こんにちは、cohamizu(@cohamizu1)です。クレジットカードで投資積立をカード決済できるサービスは、楽天証券が当初1%の還元率でスタートしてからネット証券各社で次々と開始されており、いまや国内株式手数料にならぶ看板メニュー[…]

【まとめ】Oliveフレキシブルペイゴールドと三井住友カードゴールドNLとの違い

三井住友陣営の新しい金融サービス『Oliveアカウント』。

アカウント開設と同時に発行できる「Oliveフレキシブルペイ」は、キャッシュカード、デビットカード、クレジットカード、ポイントカードの4つの機能を1枚に集約したオールインワンカードです。

このカードの魅力は、支払いモードをアプリで自由に切り替えられますし、カード番号や口座番号が非表示になっているナンバーレスカードなので、セキュリティも高い画期的な支払い方法です。

この券種のなかでもOliveフレキシブルゴールドは、先行して発行されてきた三井住友カードゴールドNLがほぼ同じスペックなので、どう違うのか?、どっちが良いのか?、乗り換えるべきか?といったところが非常に悩むと考えましたので今回記事にしました。

スマホをAndroidにされている方は、Oliveフレキシブルゴールドをメインカードとして発行し一本化する方法がカードの管理もやりやすいと思います。

一方でスマホがiPhoneの方は、三井住友カードゴールドNL(個人事業主の方はビジネスオーナーズゴールド)+Oliveフレキシブルペイ(一般)の組み合わせで両方の良いところを活かした使い方が非常に便利です。

いずれにしても『Oliveアカウント』を開設して、特定店舗で最大20%還元などの特典を使いこなしましょう。