Oliveアカウントとは、2023年3月からスタートしている三井住友系のサービスをまとめて管理できる新しい金融サービスです。

そのサービスとは、三井住友銀行普通預金・SMBCダイレクト・SMBC ID・Web通帳・Oliveフレキシブルペイのことを指していて、最大20%還元という異次元の還元率と最大26,000円相当キャンペーン特典が最大のメリットです。

ただ制度自体は、結構はじめてだと難解です。

そこで今回はこの難解な制度をできるだけわかりやすくお伝えできるような記事にしました。

結論としては、新規にOliveとして三井住友銀行口座(インターネットバンキング)を開設し、Oliveフレキシブルペイを利用すればOKです。

Oliveアカウントとは?メリットは?ポイントサイト過去最高は?

『Oliveアカウント』とは、これまでバラバラだった以下の三井住友系のサービスを一本化したサービスです。

| 三井住友銀行 | SMBCアプリ・SMBC ID・SMBCダイレクト(Web通帳)・SMBC ID |

| 三井住友カード | Vpassアプリ・三井住友クレジットカード |

| Vポイントサービス | Vポイントアプリ |

これまでバラバラだった三井住友カード系のサービスが『Oliveアカウント』を作ることでSMBC IDで一つにまとまって、一つのアプリで全部管理できるようになります。

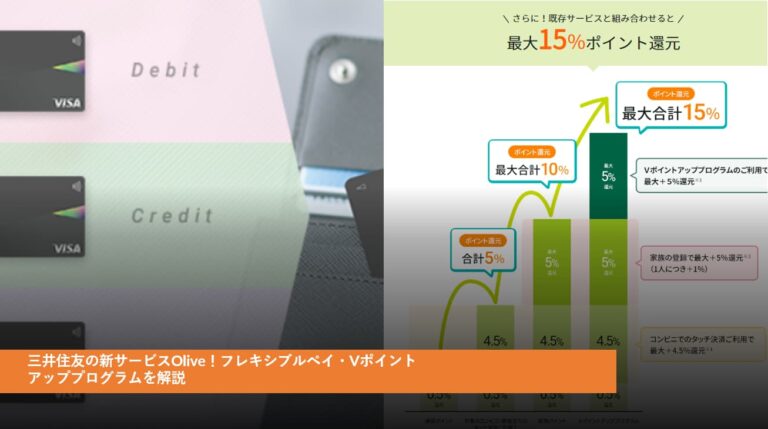

それだけでも十分便利なのですが、今回の『Oliveアカウント』の中核となっている「Oliveフレキシブルペイ」というカードが非常に画期的です。

Oliveフレキシブルペイは、キャッシュカード・デビットカード・クレジットカード・ポイント払いが1枚のカードに集約し街のお店の支払いはApple Pay/Google PayによるVisaタッチ決済でできます。

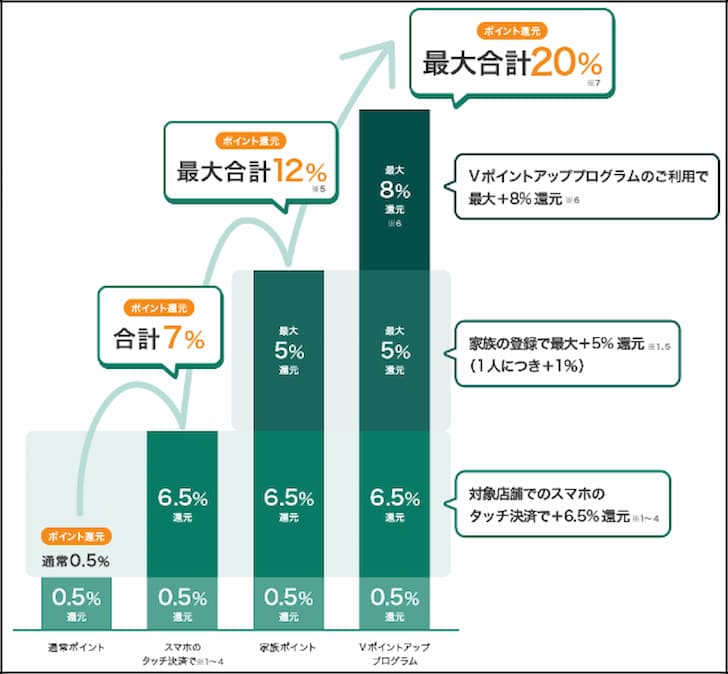

また気になるポイントプログラムも『Vポイントアッププログラム』により、各サービスを利用するごとに還元率がアップし主要コンビニ・マクドナルドなどの飲食店等の特定店舗では、最大20%ものVポイントが還元されます。

Oliveアカウントのメリットとは?

Oliveアカウントに登録するメリットはバラバラだったサービスを一本化できるだけではなく、各種の特典があります。

Oliveアカウント基本特典

まずOliveアカウントの基本特典は以下の3つになります。

- 定期自動送金/手数料無料

- 他行振込 月3回無料

- 三井住友本支店ATM手数料無料

この基本特典では、ネット銀行では独自の優遇プログラムで被振込だけでポイントが獲得できる銀行もあるため、定期自動送金によって対象のネット銀行に自動で振り込む方法で活用すると良いでしょう。

組み合わせでオススメのネット銀行は、楽天銀行ならハッピープログラムで1件×3pt(振込があった日ごと)、T NEOBANKは1万円以上1件あたり20ポイント、GMOあおぞらネット銀行は1件×1ptですが関連記事の方法で他行に月間20件無料で振り込めるため劇的に便利になります。

Oliveアカウント/三井住友銀行口座から定期自動送金のこの3行が有力な候補になります。

Oliveアカウント選べる特典

次にOliveアカウントの選べる特典は以下の4つになります。

- 年金・給与受け取りで200ポイント(Vポイント)

- コンビニATM手数料 月1回無料

- Vポイントアッププログラム+1%

- 1万円以上の口座残高で100ポイント×月1回プレゼント

Oliveアカウントでは、「2か月連続で1度に3万円以上の被振込がある場合、2か月目は給与受取実績があるもの」とみなしているため、Oliveアカウントの三井住友銀行の口座に他行から被振込があれば200ポイント(Vポイント)が獲得できます。

コンビニATMの回数の特典は少ないですが、GMOあおぞらネット銀行に定期自動送金すれば関連記事の方法で月間20回ATMが無料で使えるため、特に気になることはないでしょう。

Oliveアカウントのポイントサイト過去最高は?

Oliveアカウントの申込みは、ポイントサイトを経由することでOliveアカウント開設キャンペーンで獲得できる最大35,100ポイント(=Vポイント35,100円相当)に加えて3,000円相当~のポイントを獲得できます。

Olive新規開設+クレジットモード発行は、ハピタス経由で12,000円相当のポイントが獲得できます。

| Oliveアカウント案件 | ポイントサイト経由のポイント | ポイントサイトの新規入会特典 |

| ハピタス | 12,000円相当 | 登録&広告利用で最大2,100円 |

| ちょびリッチ | 10,000円相当 | 登録&ポイント獲得で最大2,150円 |

| ポイントインカム | 10,000円相当 | 登録&ポイント交換で最大1,300円 |

| POWL | 10,000円相当 | TDRSCHQAFP7 |

| ワラウ | 10,000円相当 | 登録&広告利用で500円 |

↑↑ポイントサイト名をタップして登録すると当サイト限定紹介特典がもらえます。

Olive新規開設+クレジットモード発行は、ハピタス経由で12,000円相当のポイントが獲得できます。

\高還元率ポイントサイト/

こんにちは、cohamizu(@cohamizu1)です。三井住友陣営の三井住友銀行普通預金・SMBCダイレクト・SMBC ID・Web通帳・Oliveフレキシブルペイをまとめて一つのアプリで管理できる新しい金融サービス『Olive[…]

Oliveアカウントで使えるマルチナンバーレスカード「フレキシブルペイ」の魅力とは?

Oliveフレキシブルペイは、三井住友銀行の新サービスOliveアカウントに申し込むと発行されるカードです。

このカードは、キャッシュカード、デビットカード、クレジットカード、ポイントカードの4つの機能を1枚に集約したオールインワンカードです。

このカードの魅力は、支払いモードをアプリで自由に切り替えられることです。

例えば、コンビニや飲食店ではデビットモードで即時引き落とし、高額な買い物ではクレジットモードで後払い、貯まったVポイントはポイント払いモードで使えたりします。

また、カード番号や口座番号が非表示になっているナンバーレスカードなので、セキュリティも高い画期的な支払い方法です。

Oliveフレキシブルペイの基本情報:年会費、ポイント還元率、カードデザインなど

Oliveフレキシブルペイとは、三井住友銀行口座とクレジットカードがセットになったサービスで、キャッシュカード・クレジットカード・デビットカード・ポイント払いの4つの機能が1枚に集約されています。

ですので引き落とし口座は、当然三井住友銀行口座一択になります。

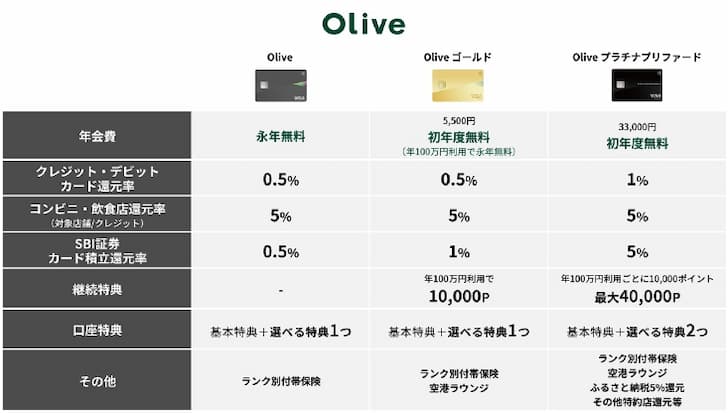

Oliveフレキシブルペイには、一般・ゴールド・プラチナプリファードの3種類があります。

現状、三井住友カードで展開されているナンバーレスカードのスペックとほぼ一緒ですが、国際ブランドがVISAしか選択することができません。

Oliveフレキシブルペイは初年度年会費無料

一般カードは年会費は最初から永年無料、ゴールド・プラチナプリファードも初年度は年会費無料です。

ゴールドは、三井住友カードゴールドNLと同じく、年間100万円の利用で翌年以降の年会費5,500円が永年無料になります。

この点で考えると、スタートから年会費無料になっているOliveフレキシブルペイゴールドは有利です。

Oliveフレキシブルペイ(クレジットモード・デビットモード)の還元率

Oliveフレキシブルペイのクレジットモードとデビットモードの還元率は、一般カードは0.5%、ゴールドは0.5%、プラチナプリファードは1.0%のポイントが還元されます。

これに年間利用100万円の特典としてゴールドは1%に相当する10,000P、プラチナプリファードは100万円毎に10,000P(最大40,000P)が付与されます。

ですので実質的に1.5%の還元率です。

| 一般カード | ゴールド | プラチナプリファード | |

| クレジット・デビットモード還元率 | 0.5% | 0.5% | 1.0% |

| マイ・ペイすリボ(クレジットモード) | 0.5% | 0.5% | 0.5% |

| 年間利用特典 | - | 100万円以上で1%(10,000P) | 100万円以上の利用毎に1%(10,000P) 最大40,000P |

| 合計 | 最大1% | 最大2% | 最大2.5% |

ところが三井住友カードでは、「マイ・ペイすリボ」という制度があって、月に定額でいくら払うか設定でき、手数料が発生すると月の利用額に対して+0.5%ポイントアップします。

Oliveフレキシブルペイの場合は、クレジットモードの場合に+0.5%のポイントアップ特典が受けられます。

「マイ・ペイすリボ」は、いわゆるリボ払いですが、手数料が課金されるのはその「定額でいくら払う」か設定した金額を超えた部分だけです。

ですのでリボ残高を少額だけ残して、手数料を少額だけ発生させれば良いわけです。

例えば「マイ・ペイすリボ」を10万円で設定し、リボ残高を1,000円残しておけば毎月13円程度の手数料がかかりますが、ポイントアップ分は500Pですので487円分も黒字になります。

この手法をマスターすれば、三井住友カードを+0.5%アップした還元率で使いこなすことができます。

こんにちは、cohamizu(@cohamizu1)です。三井住友カードの自動リボ払いサービス『マイ・ペイすリボ』。リボ払いは手数料が高額なので忌避していると思いますが、三井住友カード『マイ・ペイすリボ』のルールを熟知して手数料[…]

クレジットカードの利用をそんな計画的にはコントロールできそうもないという方もいると思いますが、公共料金の引き落としや定額払いの引き落とし以外の利用を「ソフトバンクまとめて支払い」によってPayPayチャージするなら計画的な利用ができます。

還元率としてもこの方法は際立っており、カードの最大還元率2%に加えてPayPay決済によるポイント還元率0.5%~1%が加算されてきます。

- Oliveフレキシブルペイゴールド(2%)

- →PayPay決済(PayPay残高払い/PayPayステップ達成1%)

- →合計3%

ただ、PayPayの通常還元率は0.5%でPayPayステップをクリアしないと還元率が1%にアップしませんので注意が必要です。

街のお店の決済やネットショッピングなどの利用で活用するなどして使い分けをしましょう。

こんにちは、cohamizu(@cohamizu1)です。PayPayが使えるお店は非常に多くて、大規模なチェーンストアで使えるのはもちろんですが、比較的小規模な店舗などでも「カードは使えないけどPayPayは使える」というケースが[…]

Oliveフレキシブルペイ(ポイント払いモード)の還元率

「ポイント払いモード」では、どのランクも0.25%のポイントが還元されます。

「ポイント払いモード」ってなに?

と疑問がわく方も多いと思いますが、これは以前からある「Vポイントアプリ」のことで、Vポイントを「Vポイントアプリ」の残高(Visaバーチャルカード)に移行してネットショッピングや街の店ではVisaタッチ・iDなどの非接触決済で支払いができるサービスです。

たまにキャンペーンをしていることがあるので、それを利用することもあるにはあるのですが、Vポイントはカードの支払に充当したほうが充当した金額にもポイントが満額付与されますので0.25%のポイント還元率ではメリットは薄いと考えています。

こんにちは、cohamizu(@cohamizu1)です。三井住友カードの『VポイントPay』は、Vポイントをチャージしたり、キャンペーン等でもらえるVポイントギフトコードを残高として反映させて決済に使えるバーチャルプリペイドです。[…]

カードデザインは一般カードは3種類、ゴールドとプラチナプリファードは2種類から選べる

Oliveフレキシブルペイのカードデザインです。

一般は3種類、ゴールドとプラチナプリファードはそれぞれ2種類から選べます。

カードには口座番号やカード番号などが表示されず、セキュリティーも強化されています。

じゃあカード情報は、どうやって確認するのかというと三井住友銀行アプリで確認をするという方法になります。

フレキシブルペイの種類と選び方:一般、ゴールド、プラチナプリファードはどれが良い?特徴と条件

Oliveフレキシブルペイは「一般」・「ゴールド」・「プラチナプリファード」のうちどれを選ぶかが悩みどころですよね。

結論、SBI証券のクレカ投信積立をするなら「プラチナプリファード」、それ以外なら「ゴールド」がおすすめです。

当方としては、個人事業主ということも手伝ってメインは『ビジネスオーナーズゴールド/Mastercard』を選択して、Oliveフレキシブルペイでは「Vポイントアッププログラム」を活用するために一般カードを選択しています。

なぜ『ビジネスオーナーズゴールド/Mastercard』にしているのかというと、Kyash・au PAYへのチャージで2%還元、Amazon・ETC・JAL・ANAの利用が最大2.5%になる特典が付帯しているからです。

ですがこのカードは、Oliveフレキシブルペイの最大の特典であるコンビニ・マックなどの対象店舗の還元率が7%~最大18%になる「Vポイントアッププログラム」は対象外であるため、Oliveフレキシブルペイでは一般カードを発行したのです。

ですので個人事業主でもなく、新規で三井住友カードを保有したいという方は、「プラチナプリファード」・「ゴールド」のうちいずれかを新規でメインカードとして申し込まれる方が一番コスパがよいと思います。

この表を参照しながら一番重視されやすい還元率で考えてみましょう。

まず、Oliveフレキシブルペイのクレジットモードなら一般カードは0.5%、ゴールドは0.5%、プラチナプリファードは1.0%のポイント還元です。

これに年間利用100万円を達成すれば、特典としてゴールドは1%に相当する10,000P、プラチナプリファードは100万円毎に10,000P(最大40,000P)が付与されます。

これでゴールドは実質1.5%、プラチナプリファードは実質2%の還元率ですが、「マイ・ペイすリボ」を活用することでさらに+0.5%の還元率の底上げができます。

| 一般カード | ゴールド | プラチナプリファード | |

| クレジット・デビットモード還元率 | 0.5% | 0.5% | 1.0% |

| マイ・ペイすリボ(クレジットモード) | 0.5% | 0.5% | 0.5% |

| 年間利用特典 | - | 100万円以上で1%(10,000P) | 100万円以上の利用毎に1%(10,000P) 最大40,000P |

| 合計 | 最大1% | 最大2% | 最大2.5% |

この還元率が前提条件として解説をしていきます。

プラチナプリファードはSBI証券のクレカ投信積立の利用が前提

還元率としてはプラチナプリファードが最大2.5%で一番高いのですが、年間利用特典の上限40,000Pは400万円までです。

ここまで利用できる方は限られてくると思いますが、かりにできたとして獲得できる100,000ポイントに対して年会費33,000円を差し引くと実質的な還元率は、以下のように1.675%にまで低下してしまいます。

- 100,000ポイント/年間400万円利用(2.5%還元)-年会費33,000円=67,000円相当/年間400万円利用(1.675%還元)

ですので純粋に決済用だけで使うなら還元率としては年会費負けします。

ところがSBI証券のクレカ投信積立では、5%還元というずば抜けた特典がありますので、毎月MAX5万円積立投資(純粋に資産運用をしても、即売却して現金化してもどちらでもOKです)すれば以下のように年会費33,000円分はほぼペイできます。

- 12ヶ月×2,500P/5万円クレカ投信積立=30,000P

ただ「マイ・ペイすリボ」では、クレカ投信積立で利用した金額は対象外なので通常のクレカ利用分で「マイ・ペイすリボ」の金額を設定すれば最大2.5%の高い還元率を達成できます。

一見大変そうですが、毎月MAX5万円積立して即売却して現金化すれば年会費33,000円分をポイントでほぼ相殺できますね。

ゴールドは一番使いやすくてコスパ最高

プラチナプリファードは、SBI証券のクレカ投信積立で毎月MAX5万円積立投資することが前提条件になりますが、SBI証券の口座はもたない or 毎回売却して現金化する作業が手間ということであれば、やはりゴールドがオススメです。

ゴールドならば、初年度の年会費も無料ですし、年間利用100万円を達成すれば年会費が永年無料になり、最大2%の還元率を叩き出すコスパ最高なカードとして使えます。

最大2%の還元率と書きましたが、前述の「ソフトバンクまとめて支払い」によってPayPayチャージするなら最大3%の還元率が実現できます。

- Oliveフレキシブルペイゴールド(2%)

- →PayPay決済(PayPay残高払い/PayPayステップ達成1%)

- →合計3%

ただ、PayPayの通常還元率は0.5%でPayPayステップをクリアしないと還元率が1%にアップしませんので注意が必要です。

年会費無料のカードでこのポイント三重取りができるのであれば、やっぱり「Oliveフレキシブルペイゴールド」は非常に使い勝手の良いクレジットカードだと評価できます。

こんにちは、cohamizu(@cohamizu1)です。三井住友陣営の三井住友銀行普通預金・SMBCダイレクト・SMBC ID・Web通帳・Oliveフレキシブルペイをまとめて管理できる新しい金融サービス『Oliveアカウント』。[…]

フレキシブルペイゴールドとゴールドNLの違い:年会費優遇や特典の比較

三井住友カードゴールドNLは、還元率を最大2%に引き上げられますし、SBI証券のクレカ投信積立でも1%の還元率を実現しているので、非常に人気の高い券種です。

このカードの募集が開始されてだいぶ経ってから、Oliveフレキシブルペイが発表されたので、「三井住友カードゴールドNL」をそのまま保つのか「Oliveフレキシブルペイゴールド」に乗り換えるのか悩んだ方は多いと思います。

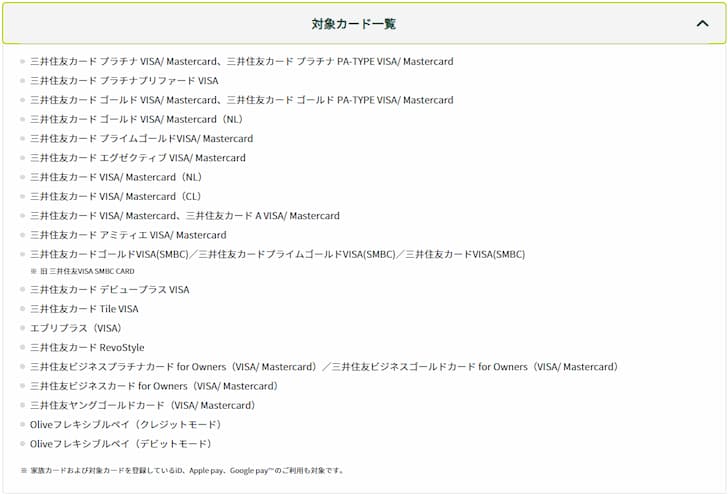

還元率的には実は一緒で、Oliveフレキシブルペイの最大の特典である「Vポイントアッププログラム」でも実は「三井住友カードゴールドNL」も対象です。

とくにMastercardでないとau PAYへのチャージ・コストコでの決済などが不可能なので、国際ブランドでMastercardが選択できる「三井住友カードゴールドNL」のほうを選択したい方も多いと思います。

その場合は、当方のように、年会費無料のOliveフレキシブルペイの一般カードを発行しておいて、実際に日頃の決済に利用するのは「三井住友カードゴールドNL」にするのも戦略的に理にかなっていると思います。

こんにちは、cohamizu(@cohamizu1)です。三井住友陣営の三井住友銀行普通預金・SMBCダイレクト・SMBC ID・Web通帳・Oliveフレキシブルペイをまとめて一つのアプリで管理できる新しい金融サービス『Olive』。[…]

三井住友カードゴールドNLとOliveフレキシブルペイゴールドの違い

つまり「三井住友カードゴールドNL」・「Oliveフレキシブルペイゴールド」ともに還元率などは違いはなく、比較すると違いは以下のようにまとめられると思います。

| 三井住友カードゴールドNL | Oliveフレキシブルペイゴールド | |

| 年会費 | 初年度5,500円 年間100万円利用達成で次年度から永年無料 | 初年度無料 年間100万円利用達成で次年度から永年無料 |

| 国際ブランド | Visa・Mastercard | Visa |

| 引き落とし口座 | 三井住友カードが対応する銀行・信用金庫すべて | 三井住友銀行 |

| Oliveアカウント基本・選べる特典 | × | ○ |

Oliveフレキシブルペイゴールドは、国際ブランドがVisaだけ・引き落とし銀行口座が三井住友銀行だけというデメリットを除けば、年会費が最初から無料という点が特典の差として際立っていると思います。

『Oliveアカウント』の基本・選べる特典に関しては、「三井住友カードゴールドNL」のホルダーであってもOliveフレキシブルペイで一般カードを発行すれば特典を受けられますし、「Vポイントアッププログラム」の対象になります。

三井住友カードゴールドNLをOliveフレキシブルペイゴールドに切り替えるべき?

繰り返しですが、三井住友カードゴールドNLをOliveフレキシブルペイゴールドに切り替えることはできません。

ですので保有するゴールドカードは一つにまとめたい時は、新規でOliveフレキシブルペイゴールドを発行し三井住友カードゴールドNLを解約する流れになります。

このときの注意点は、年間100万円利用達成後の1万円分のVポイント付与に関するポイント付与対象外のルールです。

- 利用判定時にカードを退会、あるいは会員資格が停止された場合

すぐにカードを退会しては、タイミングによっては1万円分のVポイントがもらえなくなる恐れがありますね。

ですので特典を受け取ってからOliveフレキシブルペイゴールドを発行し三井住友カードゴールドNLを解約するようにしてください。

こんにちは、cohamizu(@cohamizu1)です。三井住友カードゴールド(NL)は、対象となるコンビニ・飲食店で7%還元(家族ポイント登録で最大12%)で人気の三井住友カード(NL)の基本スペックはそのままに、最大1.5%も[…]

Oliveアカウントの最強の特典!最大20%還元Vポイントアッププログラム

『Oliveアカウント』の最大の特典は、特定店舗で最大20%還元される「Vポイントアッププログラム」です。

Vポイントアッププログラム 引用:Vポイントアッププログラム

このOliveアカウントの「Vポイントアッププログラム」は、以下の特典3つを加算した合計になります。

- 対象のコンビニ・飲食店はタッチ決済で7%還元!

- 家族ポイントで特定店舗はさらに最大+5%加算!

- Vポイントアッププログラムでさらに最大+8%加算!

①対象のコンビニ・飲食店はタッチ決済で7%還元!

「Vポイントアッププログラム」の対象カードでは、対象のコンビニ・飲食店でApple Pay/Google Payのタッチ決済では7%の還元率を実現できます。

これは通常のカード払いではなく、Apple Pay/Google Payを使ったタッチ決済という非接触決済を利用した支払い時に適用されます。

| 還元率 | |

| 基本還元率 | 0.5% |

| 特定店舗Apple Pay/Google Payタッチ決済 | +6.5% |

| 合計 | 7% |

このVisaタッチ決済・Mastercardコンタクトレス決済という決済方法は、コンタクトレス決済といってNFC(近距離無線通信)を利用した非接触決済方法で、急速に世界で利用が拡大している決済方法です。

画像のマークがある加盟店なら利用できます。

ただ日本ではまだ一般的ではないため、支払い時には「カードで」と宣言してからかざすようにしましょう。

②家族ポイントで特定店舗はさらに最大+5%加算!(合計12%還元)

「Vポイントアッププログラム」の対象カードでは、Apple Pay/Google Payのタッチ決済では7%の還元率で利用できますが、これに加えて三井住友カードを保有している家族を登録すると1名あたり1%還元率が増加し、最大5名登録で+5%増加します。

従来の家族カードではなく、二親等以内の家族が保有すれば良いので、配偶者の方にも三井住友カードを申し込んでもらって登録すれば+1%となります。

父・母・兄弟・子も対象ですので、メリットを説明して対象の三井住友カードを発行してもらって登録をしておけば、対象店舗で最大12%の還元率も夢ではないわけです。

\家族ポイントで最大12%還元/

③Vポイントアッププログラムでさらに最大+8%加算!

ここまでApple Pay/Google Payのタッチ決済で特典店舗7%還元+家族ポイントで最大+5%加算だけでもすごい特典だと思います。

しかし「Vポイントアッププログラム」そのもので+8%もの加算があります。

その特典とは以下のとおりです。

| アプリログイン | +1% | Oliveアカウント(※)に契約のうえ、三井住友銀行アプリもしくはVpassアプリへ月に1回以上ログイン |

| 選べる特典 | +1% | Oliveアカウントの選べる特典で「Vポイントアッププログラム+1%」を選択 |

| SBI証券 | 最大+2% | SBI証券口座を保有し、SBI証券Vポイントサービスに登録のうえ、対象の取引を実施 |

| 住友生命 | 最大+2% | 「Vitalityスマート for Vポイント」に加入のうえ、Vitality健康プログラムを実施。Vitalityステータスに応じてポイントアップ |

| 外貨預金 | 最大+2% | Oliveアカウントにご契約のうえ、三井住友銀行で外貨の取引を実施 |

| 住宅ローン | +1% | Oliveアカウントにご契約のうえ、三井住友銀行で住宅ローンの契約 |

| SMBCモビット | 最大+1% | SMBCモビットの返済口座にOliveアカウント契約口座を登録+利用 |

上から1番目の『Oliveアカウントの契約&アプリログイン』は、余裕でクリアできると思います。

これで対象の特定店舗のApple Pay/Google Payタッチ決済7%還元+Vポイントアッププログラム1%は確実ですので、対象のコンビニ・飲食店の支払いはOliveフレキシブルペイで一択ですね。

『選べる特典』はオススメしない

ですがさらに+1%の加算を狙って上から1番目の『選べる特典』を選択することはオススメしません。

『選べる特典』のうち、「1万円以上の口座残高で100ポイント」をクリアすれば100ポイント獲得なのですが、これを対象のコンビニ・飲食店で達成しようとすると1万円支払いが必要です。

これを必ずクリアできるかどうかは微妙ですので、確実にポイントを獲得できる「1万円以上の口座残高で100ポイント×月1回プレゼント」か、もしくは「年金・給与受け取りで200ポイント」をクリアしたほうが確実だと思います。

ちなみにプラチナプリファードではこの『選べる特典』が2つ選べますので、「1万円以上の口座残高で100ポイント」を選択しつつ「Vポイントアッププログラム」も選択することもできます。

SBI証券は資産運用として積極的に利用しましょう

上から4番目の『SBI証券』は、将来の資産設計のために積極的に使ってほしいと思います。

例えば、プラチナプリファードによるSBI証券×三井住友カードのクレカ積立投資で5%還元が実現できますし(ゴールドカードなら1%還元)、付与されるVポイントは再投資に利用できます。

この制度の具体的な内容は以下のようになります。

| 対象 | SBI証券の口座保有者 |

| 対象商品 | SBI証券で積立購入が可能な投資信託 |

| 預かり区分 | 特定・一般・NISA・つみたてNISA |

| 買付タイミング | 毎月1日 |

| 買付上限 | 毎月5万円まで |

投資していきなり5%の利回りがあるというのは、とんでもなく有利な条件です。

というのもこれまで長い間、量的緩和で株式型インデックスファンドへの投資がハイパフォーマンスだったので感覚が麻痺しているかも知れませんが、全世界株式に投資した場合の20年間のリターンは年率9.2%、10年間で8.5%です。

最初から5%も上乗せがあるというのは、さらに複利で増やすことができますので圧倒的に有利です。

こんにちは、cohamizu(@cohamizu1)です。クレジットカードで投資積立をカード決済できるサービスは、楽天証券が当初1%の還元率でスタートしてからネット証券各社で次々と開始されており、いまや国内株式手数料にならぶ看板メニュー[…]

三井住友の新サービスOlive!まとめ

Oliveアカウントとは、三井住友銀行が提供するモバイル総合金融サービスです。

その機能は、口座・クレジットカード・デビットカード・ポイント払い・保険・証券などのサービスを一つのアプリで管理することを狙った総合金融サービスです。

強力なセールスポイントがOliveフレキシブルペイというキャッシュカードの機能と、デビット、クレジット、ポイント払いのお支払い機能が一体となったオールインワンカードで特定のコンビニ・飲食店でのスマホによるタッチ決済が最大20%ものポイント還元になります。

このようにOliveアカウントは、キャッシュレス決済の利便性と安全性を高めるだけでなく、Vポイントアッププログラムや特典も充実した総合金融サービスなのです。