こんにちは、cohamizu(@cohamizu1)です。

クレジットカードで投資積立をカード決済できるサービスは、楽天証券が当初1%の還元率でスタートしてからネット証券各社で次々と開始されており、いまや国内株式手数料にならぶ看板メニューの一つとなっています。

積立額も従来の月5万円から月10万円まで拡大しており、資産運用を行う上で非常に大事な制度になっています。

このネット証券各社の中でどこが良いのか頭を悩ましていると思いますが、結論クレカ投信積立ではカードの年会費を考慮してもっとも優れているのが5万円までならマネックス証券×マネックスカードによる1.1還元、10万円までの積立なら三菱UFJ eスマート証券(旧:auカブコム証券)×au PAY カードによる1%還元がトップとなります。

今回は何故そうなるのかを一つ一つ解説していきます。

クレカ投信積立のネット証券各社のポイント還元率は?

クレジットカードで投資積立をカード決済できるサービスは、従来の月間5万円までから10万円に増額となったことから各社で仕様の見直しが行われ、SBI証券・楽天証券・マネックス証券・三菱UFJ eスマート証券(旧:auカブコム証券)・PayPay証券・tsumiki証券などで以下のようなスペックとなっています。

| 証券会社 | カードランク/年会費 | 5万円積立時還元率 | 10万円積立時還元率 |

| SBI証券 | 一般 |

|

|

| ゴールド/5,500円 |

|

| |

| プラチナプリファード/33,000円 |

|

| |

| 楽天証券 | 一般 |

|

|

| ゴールド/2,200円 |

|

| |

| プレミアム/11,000円 |

|

| |

| マネックス証券 | 一般 |

|

|

| 三菱UFJ eスマート証券(旧:auカブコム証券) | 一般・ゴールド/11,000円 |

|

|

| PayPay証券 | 一般・ゴールド/11,000円 |

|

|

| tsumiki証券 | 一般・ゴールド |

|

|

結論、前述の通り5万円までならマネックス証券×マネックスカードによる1.1還元、10万円までの積立なら三菱UFJ eスマート証券(旧:auカブコム証券)×au PAY カードによる1%還元がトップとなります。

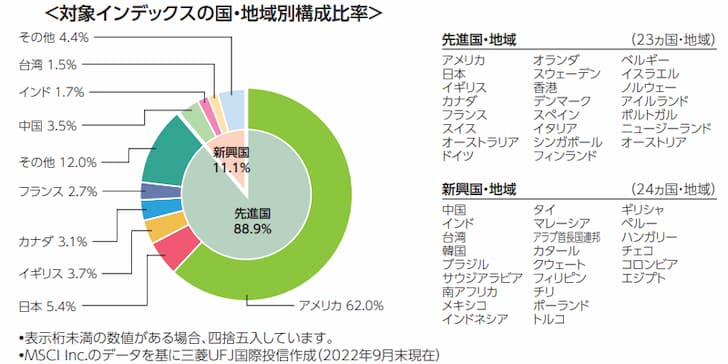

傾向として、1本で全世界の株式市場をまるごと買える「全世界株式インデックスファンド」、1本で世界の株式市場の時価総額60%を占めるアメリカ株式市場をまるごと買える「S&P500インデックスファンド」がNISAの売れ筋ですし、どちらを選択しても正解だと思います。

なぜなら、いわゆる全世界株式=ACWI(オールカントリー・ワールドインデックス)は、「全世界の株式市場をまるごと」買うといっても、均一に投資しているのではなく時価総額比率で投資されており、アメリカの構成比は62%にも達しているからです。

また、故山崎元氏の言葉を借りれば、「平均のポートフォリオを持ってじっとしていることが有利な”平均投資有利の原則”が存在する」ため全世界の株式市場をまるごと買うようなインデックスが適切だと考えています。

ですので、「全世界株式インデックスファンド」・「S&P500インデックスファンド」いずれかの低コストなインデックスファンドをクレカ投信積立で愚直に購入していく方法が資産運用としてはシンプルですが一番効果的です。

こんにちは、cohamizu(@cohamizu1)です。当方は、インデックス投資を「2559:MAXIS全世界株式(オール・カントリー)上場投信」で行なっていて、楽天オルカンの積立投資分も一定の金額に達したら一旦売却してこのETF[…]

ネット証券各社でNISAで購入できる投信はインデックスファンドがベター

投資先の判断材料は、経済状況や金利状況、地政学的な状況など判断材料も実に様々です。

しかしわかっていることは、データ上ではファンドマネージャーが銘柄をリサーチして投資していくアクティブ運用は、市場平均を目指しているインデックス運用に勝てていない事実です。

この主な理由は、アクティブファンドは銘柄調査など費用がかかるのに対して、インデックスファンドは非常に低コストであるため長期的に段々と差が開いていくというのが一番の理由だと思います。

実際のパフォーマンスの比較は、S&P ダウ・ジョーンズ・インデックスが発行している「SPIVA」スコアカードで確認でき、ベンチマーク(インデックス)を下回ったアクティブファンドの比率をデータで提供してくれています。

それによると、S&P500・全世界株式・全世界株式(日本除く)では、インデックスを下回ったファンドの比率は以下のようになっています。

| ファンドカテゴリー | 比較する指数 | 5年(%) | 10年(%) |

| 米国株式 | S&P500 | 82.83 | 78.26 |

| グローバル株式 | S&Pグローバル1200指数 | 86.55 | 92.70 |

| 国際株式(日本除く) | S&Pグローバル(日本除く)指数 | 88.68 | 94.23 |

実に8割~9割のアクティブファンドが、インデックスファンドに劣るパフォーマンスになっています。

もちろん一時的にアクティブファンドのファンドマネージャーが優れた運用することはあり、実際に「ファースト・イーグル・グローバル・ファンド」など長期的にインデックス運用を上回る運用成績を連年あげているファンドも存在します。

しかし毎年のようにアウトパフォームすることは至難の業であるため、長期的にはインデックスを上回り続けることは非常に難しく劣後する可能性が高いです。

今回のクレカ投信積立で好条件になっているマネックス証券・三菱UFJ eスマート証券(旧:auカブコム証券)では、下記の表の低コストで良質なインデックスファンドを100円から購入することができます。

「S&P500インデックスファンド」では、以下の表のどれかを選択すれば十分だと思います。

- マネックス証券では①②③が購入可

- 三菱UFJ eスマート証券(旧:auカブコム証券)では①②③が購入可

「全世界株式インデックスファンド」では、以下の表のどれかを選択すれば十分だと思います。

| 信託報酬/実質コスト | ベンチマーク | 1年リターン | |

| ①楽天オールカントリー株式インデックスファンド | 0.0561% | MSCI・ACWI | - |

| ②eMAXIS Slim 全世界株式(オール・カントリー) | 0.05775%/- | MSCI・ACWI | 35.21% |

| ③はじめてのNISA | 0.05775%/- | MSCI・ACWI | - |

| ④SBI・V・全世界株式インデックス・ファンド | 0.0638%/0.163% | FTSE・ALL-World | 33.46% |

| ⑤SBI・全世界株式インデックス・ファンド | 0.1022% | FTSE・ALL-World | 33.25% |

2024年3月26日現在

- マネックス証券では②③⑤が購入可

- 三菱UFJ eスマート証券(旧:auカブコム証券)では②③④⑤が購入可

5万円/月積立・・・マネックス証券が1.1%還元でトップ

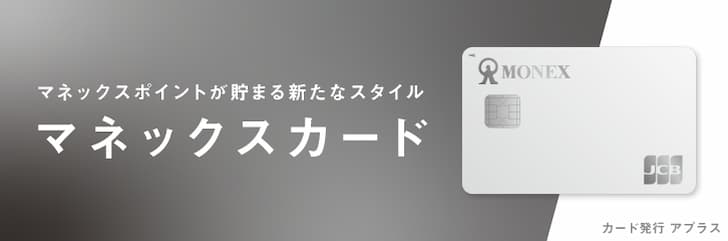

マネックスカードは、年会費無料(年1回以上の利用で翌年度も無料)、国際ブランドはJCBで基本還元率1%、クレカ投信積立で1.1%とトップの還元率となるクレジットカードです。

クレカ投信積立の還元率は、積立額によって以下のように段階的に下がるようになっているため、10万円満額を積み立てた場合の還元率は前述のように0.73%に低下してしまいます。

| 積立金額 | ポイント還元率 |

| 5万円以下 | 1.1% |

| 5万円超過~7万円以下 | 0.6% |

| 7万円超過~10万円以下 | 0.2% |

それでも十分に高還元率であることは変わりありませんが、どちらかというと5万円までの積み立てを予定されている方におすすめしたいカードです。

最大のメリットはクレカ投信積立還元率が業界トップの1.1%

このカードの最大のメリットは、マネックス証券×マネックスカードによる投信積立をクレジットカード決済すると業界トップの1.1%ポイント還元となる点です。

またマネックス証券における即時出金サービスが通常は330円/回が月5回無料になるなどの特典があります。

| 国際ブランド | JCB |

| 還元率 | 1% |

| 年会費 | 初年度無料・次年度550円(年1回の利用で無料) |

| 申し込み対象 | マネックス証券総合口座を開設している方 |

マネックスカードはポイントプログラムが非常に便利

マネックスカードの利用で貯まるマネックスポイントは、以下のポイントプログラム・電子マネーに交換できます。

その利便性という観点から考えるとほぼ最強のJCBブランドカードだといえそうです。

- dポイント

- Pontaポイント

- Vポイント(旧Tポイント)

- 永久不滅ポイント

- WAON

- nanaco

- Amazonギフト券

- JALマイル

- ANAマイル

しかも交換先によっては、その価値を高めながら利用することもできます。

例えば、dポイント交換増量キャンペーンの利用で毎年3月に10%増量キャンペーンを実施していますので、ポイント交換によってその価値を10%も高めることが可能です。

10万円/月積立・・・三菱UFJ eスマート証券(旧:auカブコム証券)が1%還元でトップ

「三菱UFJ eスマート証券(旧:auカブコム証券)」×「au PAY カード(一般)」によるクレカ投信積立は1%のPontaポイントが還元されます。

このポイントでさらに投信を追加購入できますので、おなじ投信を購入するなら三菱UFJ eスマート証券(旧:auカブコム証券)が有利です。

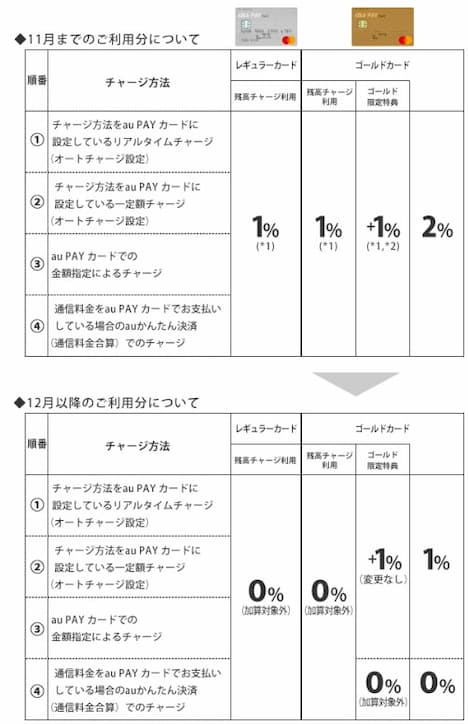

au PAY カードは普通すぎてメインカードとしては使い途が少ない

ただ「au PAY カード(一般)」は、単体のカードとしてはメリットが少なく、メインカードとして活用するのは結構厳しいと考えています。

というのは、au陣営のコード決済と云えばau PAYですが、「au PAY カード」からau PAY 残高チャージしてもポイント付与の対象外だからです。

PayPayでも一般カードでもクレジット払いで最大1.5%になるというのに、「au PAY カード(一般)」からチャージしても0%、得られるのはau PAYによる0.5%のPontaポイントだけです。

au PAY 残高へのチャージご利用時のポイント加算変更について

またJQカードエポスゴールド、三井住友カードゴールドNLなどのメインで使えると考えているクレジットカードは、年間利用額に応じてボーナスポイントが付与されるため還元率がアップします。

しかし「au PAY ゴールドカード」では、そういったポイントアップ施策がないためメインで使うのは厳しいと思います。

ただ、auひかりとau回線と一緒に契約している場合、「au PAY ゴールドカード」による支払いが10%還元され、1回線ごとのスマホ料金が月々1,100円割引になる「スマートバリュー」を適用させることもできます。

そして今回の記事の課題であるクレカ投信積立でもポイントアップ特典を受け取ることができます。

\KDDI独自回線だから混雑せず超高速/

au PAY ゴールドカードなら三菱UFJ eスマート証券クレカ投信積立で最大3%還元(13ヶ月以降は2%還元)

「三菱UFJ eスマート証券(旧:auカブコム証券)」×「au PAY カード(一般)」によるクレカ投信積立は、前述のとおり月々10万円の積立でも1%のPontaポイントが還元されます。

これはクレカ投信積立に取り組んでいるネット証券中でもトップの還元率です。

しかしさらに踏み込んで、三菱UFJ eスマート証券(旧:auカブコム証券)のNISA口座・auマネ活プランによる「au PAY ゴールドカード」でクレカ投信積立した場合、最初の12ヶ月は3%Pontaポイント還元、13ヶ月以降なら2%還元となるので、条件が合致するのであれば魅力は十分にあると思います。

三菱UFJ eスマート証券(旧:auカブコム証券)のNISA口座では、前述の通り国内投信の純資産ランキングで1位・2位を独占しているeMAXIS Slimシリーズや、同じく4位に進出しているSBIアセットマネジメントのSBI・V・S&P500インデックスファンド等がランナップされています。

それらのクレカ投信積立でノーリスクで2%のポイントが付与され、還元されたPontaポイントで投信に再投資できるのわけなので、おなじ投資信託への投資でも時間を経過する毎に大きな差になってきます。

こんにちは、cohamizu(@cohamizu1)です。au PAY カードは、年会費実質無料(年1回利用)で基本還元率1%のクレジットカードです。どこにでもありそうなスペックですが、最大のメリットは三菱UFJ eスマート[…]

\NISA口座なら国内株式・プチ株・米国株の手数料無料/

【結論】クレカ投信積立のポイント還元最強の証券会社は?

結論、クレカ投信積立ではカードの年会費を考慮してもっとも優れているのが5万円までならマネックス証券×マネックスカードによる1.1還元、10万円までの積立なら三菱UFJ eスマート証券(旧:auカブコム証券)×au PAY カードによる1%還元がトップとなります。

再度、冒頭の一覧表を確認してみましょう。

| 証券会社 | カードランク/年会費 | 5万円積立時還元率 | 10万円積立時還元率 |

| SBI証券 | 一般 |

|

|

| ゴールド/5,500円 |

|

| |

| プラチナプリファード/33,000円 |

|

| |

| 楽天証券 | 一般 |

|

|

| ゴールド/2,200円 |

|

| |

| プレミアム/11,000円 |

|

| |

| マネックス証券 | 一般 |

|

|

| 三菱UFJ eスマート証券(旧:auカブコム証券) | 一般・ゴールド/11,000円 |

|

|

| PayPay証券 | 一般・ゴールド/11,000円 |

|

|

| tsumiki証券 | 一般・ゴールド |

|

|

投資対象としてふさわしいインデックスファンドも両証券会社とも購入可能ですので、後は月々の積立予算額に応じてNISA口座の開設と、クレジットカードの発行・積立設定を行えば良いと思います。