PayPayポイント運用で利益を確保して、せっかく集めて増やしたPayPayポイントを守るための引き出しタイミングについて解説します。

PayPayポイント運用は、PayPayが提供するポイント運用で、米国株式市場の時価総額の80%を占める代表的な株価指数S&P500に連動するETFに擬似投資しているポイント運用サービスです(テクノロジーコースはNASDAQ100・金コースはSPDRゴールド・シェア)。

選択できるコースは以下の5つで、運用元のETFは以下のようになります。

チャレンジコース・スタンダードコースはS&P500、テクノロジーコースはNASDAQ100の値動きに連動していて、NY市場の取引時間外では先物の値動きに連動しています。

ですのでこの値動きをチェックするには、GMOクリック証券CFDのリアルタイムチャートでS&P500・NASDAQ100チャートを見ることが一番だと思います。

GMOクリック証券CFDはS&P500・NASDAQ100などの株価指数や米国株を低コストで買いからも売りからも自由度の高い取引ができ、国内株式手数料も最安値の証券会社です。

しかしポイントサイトを経由してGMOクリック証券CFDの口座開設案件を探しても実はありません。

そこでハピタス経由で『GMOクリック証券FXネオ』の案件を利用して5,000円相当のポイントを獲得したあとに総合口座・CFD口座を開設する方法なら読者にとって一番メリットがあると思います。

当方は、ハピタスの認定ユーザーですのでこのサイト経由の登録で最大1,100円相当のポイントが獲得できます。

①広告の数が非常に多く、高いポイント還元が魅力のポイントサイトです。

②ネットショッピングも高還元率で「お買い物あんしん保証制度」も完備。

③ポイント交換先が豊富で即日交換できます。

☆このサイトからなら特別紹介特典として合計2,000円相当のポイントプレゼント!

引き出しタイミングはS&P500の月間平均騰落率で把握しておく

ニュースで流れてくるアメリカ株式市場の指数は「ダウ平均株価指数」・「ナスダック総合指数」ですが、ダウ平均は30銘柄だけで構成されており、どんなに時価総額が大きくてもAmazon・Facebook・Googleは含まれていません。

一方でS&P500は、アメリカの株式時価総額の80%をカバーする指数であり、代表的な株価指数はS&P500だといえます。

ですのでPayPayポイント運用にPayPayポイントを追加し続けていれば、ドンドン増えると考えてもおかしくはないですが、S&P500は毎月のように上昇しているわけではなくて、アノマリーがあり運用に向いている月度とそうでない月度があります。

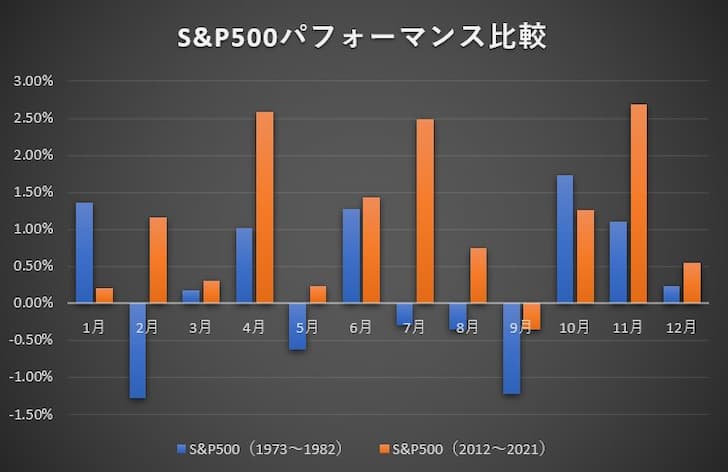

例えばこのグラフは、物価高・景気後退に悩んだスタグフレーションの10年間(青棒線)と直近10年間のS&P500のパフォーマンスを平均化したものです。

経済環境の異なる時期でも完全に一致しているアノマリーは以下の3つです。

- 11月~1月は強い・4月・6月も強い

- 5月は売れ(セルインメイ)

- 9月は売り(どの期間でもマイナス)

11月~1月が強いのは、2020年11月~2021年1月でも経験されているので、その強さはわかると思います。

次いで4月・6月も通常他の月度に比べてパフォーマンスが良いです。

【PayPayポイント運用引き出しタイミング】「セルインメイ」ってほんと?

5月は売れというのは「空売りしろ」という意味ではなくて、一旦休んでまた戻ってくれば良い程度で考えていただくと良いです。

5月はどこかで買い場があり、夏に向けてまた上昇相場があるからです。

そのため3月あたりでポジションを取っていれば、よほどでなければ利益確定をする必要もなく、追加買いをする好機になる可能性が高いと思います。

ですので売るというよりもどちらかといえば休むという言い方のほうがしっくり来る月度です。

または5月は売れ(セルインメイ)という格言もあるように、どちらかといえば5月は低調ですので、ここで頑張ってもメリットはないと思います。

むしろしっかり調整した状況で「買い場」を探す時期だと思います。

【PayPayポイント運用引き出しタイミング】9月は投資しないほうがいいの?

2020年12月までのデータでS&P500の10年・20年で平均リターンを比較しても8月後半から9月は最悪です。

ですので、お盆休みに入ったら株式は売ってしまって10月まで「忘れる」(PayPayポイント運用なら引き出しておく)ほうがパフォーマンスは随分マシだと思います。

平均だけでなく単年で見ても完敗に近く、目立ったプラスがあったのは、10年以上も昔に9月に8.8%のリターンを記録したことがあるだけです。

アノマリーとして買ったほうが良い月度・売っておいた方が良い月度は概ねわかりましたので、次はプライスアクションで売りどきを解説したいと思います。

PayPayポイント運用引き出しタイミング①プライスアクション

プライスアクションとは、ローソク足の値動きそのものを分析して市場の心理を状況判断する方法です。

ローソク足は始値・高値・安値・終値で1日の値動きを構成しています。

このローソク足単体で構成されているというよりも、どこでそのローソク足が現れたのかということのほうが大事になってきます。

GMOクリック証券CFDのリアルタイムチャートは、非常に優れたチャートシステムなので非常に分析に役立ちます。

GMOクリック証券は、FX・CFDのサービスレベルが段違いに優れており国内シェアトップ、SBI証券・楽天証券よりも国内株式の手数料が安く非常に使いやすい証券会社です。

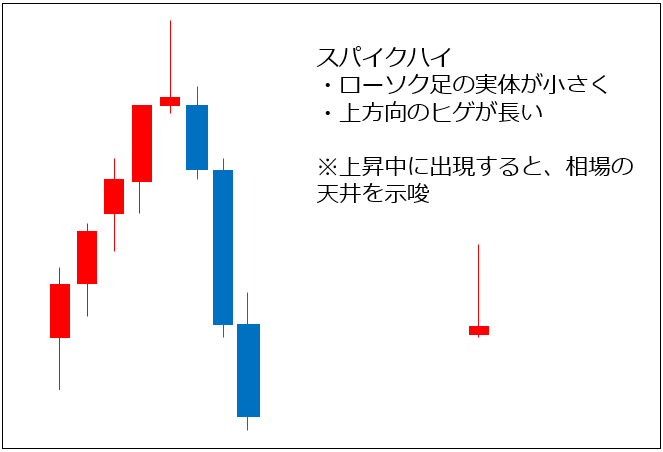

PayPayポイント運用の利益確定のコツ「スパイクハイ」

上昇中の相場に出現すると、下落を示唆するのが「スパイクハイ」です。

ローソク足の実体が短く、上方向へのヒゲが異様に長いのが特徴です。

勢いよく買われていった相場が、買い方の撤退(裏切り)や売り方による売り崩しによって、急速に押し戻された状況を示しています。

上方向には高値で買ってしまった勢力が存在し、今後彼らが損失に耐えきれずに投げる(損切り)する可能性が高いため、特に翌日以降大きな陰線が出現すると下落確定です。

これまでの高値を更新したにも関わらず、押し戻されて陰線+上ヒゲの形状になっていれば、ポジションは閉じたほうが無難だと思います。

※チャートはGMOクリック証券【CFD】から引用(タップすると拡大できます)

さらに重要な高値のブレイクアウトに失敗し翌日以降のローソク足で大陰線が出現すると「フォールスブレイクアウト」、上記のように高値のブレイクアウトに失敗したスパイクハイの後レンジを逆方向にブレイクする場合は「フェイクセットアップ」。

後者のほうがシグナルとしては強力で完全にトレンドが転換したことを示します。

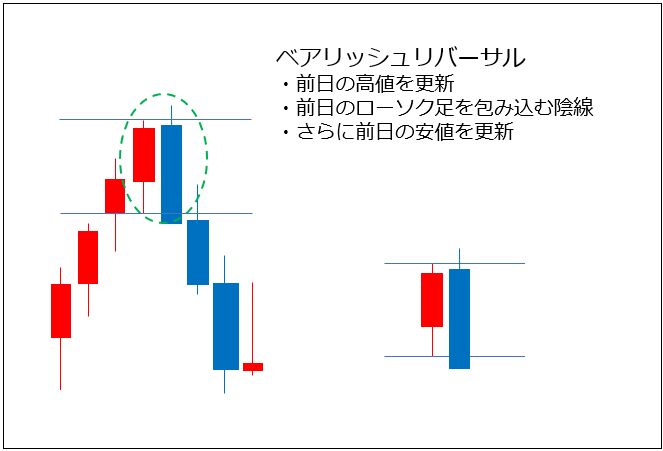

PayPayポイント運用の利益確定のコツ「ベアリッシュリバーサル」

上昇中の相場が反転する可能性が高くなったことを示したシグナルです。

記憶に新しいのは、S&P500なら2020年9月3日に出現し、それまで快進撃だったS&P500が急速に値を消していきました。

※チャートはGMOクリック証券【CFD】から引用(タップすると拡大できます)

高値を更新したにも関わらず押し戻され、前日のローソク足の実体を下回った終値で確定します。

S&P500は結局2020年9月は高値から安値まで約10%も下落しています。

チャレンジコースなら30%もダメージを被ることになります。

9月に投資するのはやめたほうが良いというのは、このことからでもわかります。

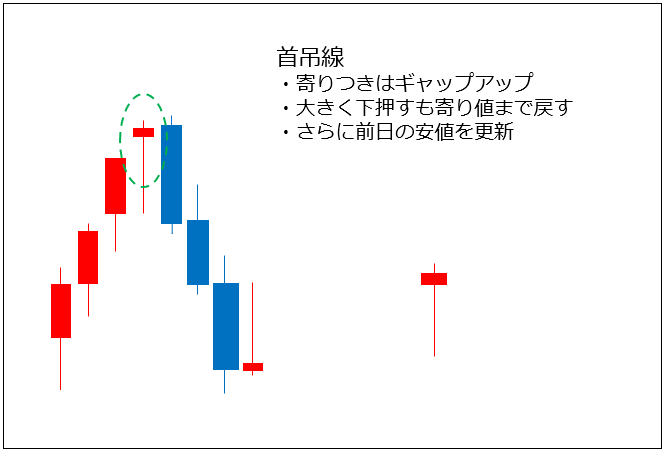

PayPayポイント運用の利益確定のコツ「首吊り線」

やはり上昇相場の天井圏で出現するローソク足です。

これが下落相場の底で出現すると「買い」のサインとして認識されますが、天井圏で出現すると意味が違ってきます。

この「首吊り線」は、買い方の勢力が急速に衰えたことを示唆しており、翌日以降の値動きで確定しますが、出現したところで手放す準備をしておいたほうが良いローソク足です。

下押して長い下ヒゲが出現したということは、多くの市場参加者がこのポイントは利益確定ポイントだと考えたと言えると思います。

大きく押し戻しているものの、概ね買いの勢力は減じており、その後の買いがあまり期待できませんので注意すべき局面です。

S&P500では2021年1月25日に出現しています。

※チャートはGMOクリック証券【CFD】から引用(タップすると拡大できます)

このときは思ったよりも調整幅は軽く大したことがなかったのですが、それでも4.5%の下落ですのでチャレンジコースなら13.5%ものダメージを被ることになります。

「引き出し」のタイミングをここまで説明しましたが、逆に「追加」のタイミングについては以下の記事を活用ください。

PayPayポイント運用の「追加」のタイミングってあるの?って思われるかも知れませんが、タイミングは非常に重要です。PayPayポイント運用は、アメリカの代表的な株価指数である『S&P500』・『NASDAQ100』、インフ[…]

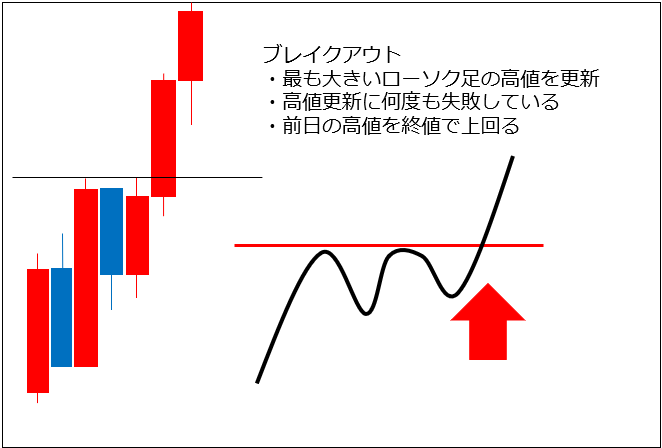

PayPayポイント運用引き出しタイミング②ブレイクアウト失敗

「追加」のタイミングで触れている直近の高値のブレイクアウト失敗についても「引き出し」のタイミングです。

前述した「スパイクハイ」の事例が典型的です。

ブレイクアウトは、それまでなかなか突破できなかった高値を突破する現象で、突破がなかなかできなかったローソク足の中で最も大きなローソク足の高値を更新すると信頼性が高いです。

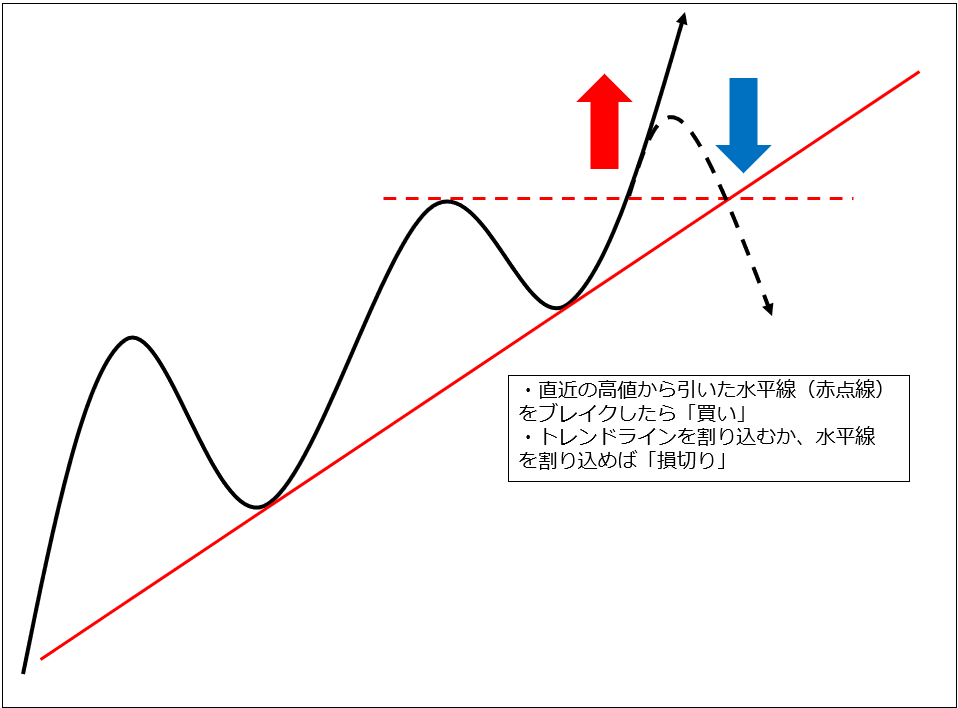

これにトレンドラインか62EMA(62日指数平滑移動平均線)を表示させるとさらに信頼性が増します。

トレンドラインの場合は、チャートが見にくいのと引き方で変わってくるので62EMAで判断していることが多いのですが、トレンドラインを62EMAに置き換えて考えていただくと良いと思います。

つまり高値更新で「追加(買い)」したが、失敗して再度水平線を完全に割り込んだ場合は、「引き出し」です。

特にこの高値更新失敗とプライスアクションがセットになっていると(スパイクハイが出現するなど)精度はより高くなります。

トレンドラインの代わりに62EMAを利用すると便利

62EMAは聞き慣れないと思いますが、FXコーチのロブ・ブッカーが提唱している移動平均線でどんな銘柄でも不思議と当てはまって、S&P500なら押し目買いで多用しています。

画像でご覧いただくと明確ですが、62EMAが上向きな上昇相場の時にローソク足が調整して62EMAまで達すると、すかさず買いが入って反発していることが伺えます。

使い方は水平線と一緒に利用すると相性が良くて、62EMAまで下落したら反発するのを確認して、半分「追加」する。

その後、高値を更新したらもう半分「追加」でかなり精度の高い取引ができると思います。

【まとめ】PayPayポイント運用の引き出しタイミング(利益確定)はいつ?

PayPayポイント運用は、米国株式市場の時価総額の80%を占める代表的な株価指数S&P500に連動するETFに擬似投資しているポイント運用サービスです(テクノロジーコースはNASDAQ100・金コースはSPDRゴールド・シェア)。

このPayPayポイント運用で利益を確保して、PayPayポイントを守るための「引き出しタイミング」は以下のようにまとめられます。

- S&P500の月度別平均パフォーマンスで運用に向いている・向いていない時期を把握する

- プライスアクションで利益確定のサインが出現したら「引き出し」ておく

- GMOクリック証券CFDのチャートで62EMAと直近高値・安値に水平線を引くと「追加」・「引き出し」判断に役立ちます。

チャートは閲覧でも、実際に本格的なCFD取引をする際にも、GMOクリック証券CFDが使いやすいです。

PayPayポイント運用でチャレンジコースを選択されているのであれば、3倍の取引ですのでCFD取引に置き換えると14万円ほどの資金で、取引数量×1で取引すると全く同じリスクで本格的なトレードができます。

リアルタイムのチャートを閲覧するために活用されても良いですし、PayPayポイント運用の取引上限以上の金額でS&P500などの株価指数取引や米国株を取引したい場合は、GMOクリック証券CFDが最適だと思います。

米国株式市場の代表的な株価指数といえば『S&P500』。10年以上もの長きに渡って右肩上がりの上昇をしてきたため、日本の非課税枠積立投資の「つみたてNISA」・「iDeCo」では『S&P500』に連動した投資信託が選[…]

しかしGMOクリック証券CFDの口座開設は、ポイントサイト案件は実はないんですね。

そこでハピタス経由で『GMOクリック証券FXネオ』の案件を利用して5,000円相当のポイントを獲得したあとに総合口座・CFD口座を開設すれば読者にとって一番メリットがあると思います。

①FXと同じ仕組みで世界中の株価指数・商品・株式・ETFを買いからも売りからも売買可能

②国内店頭CFD取引高9年連続No,1(GMOクリック証券調べ2014年1月〜2022年12月)

③株価指数の取引なら、最も低コストでオーバーナイト金利がないので長期保有で最も低コスト

④原油・金・銀などのコモディティも低コストで23時間売買可能

▶ハピタス経由のFXネオ口座開設で5,000円相当→その後各総合・CFD口座開設