Warning: Undefined variable $style in /home/cohamizu/silvercfd.com/public_html/wp-content/themes/the-thor/inc/shortcode/tag.php on line 82

Warning: Undefined variable $content in /home/cohamizu/silvercfd.com/public_html/wp-content/themes/the-thor/inc/shortcode/tag.php on line 85

Warning: Undefined variable $jquery in /home/cohamizu/silvercfd.com/public_html/wp-content/themes/the-thor/inc/shortcode/tag.php on line 86

こんにちは、cohamizu(@cohamizu1)です。

PayPayポイント運用の「追加」のタイミングってあるの?って思われるかも知れませんが、タイミングは非常に重要です。

PayPayポイント運用は、アメリカの代表的な株価指数である『S&P500』・『NASDAQ100』、インフレヘッジとして有望な『GOLD』などに連動するETFに疑似投資しているポイント運用サービスです。

S&P500・NASDAQ100は、実は年中上昇しているわけではなく、アノマリー(経験則)で好調な時期があります。

そしてその好調な時期を狙って、リアルタイムチャートでタイミングを図って「追加」を行えば、何も考えずに運用するよりも遥かに大きなリターンを得ることができます。

#PayPayポイント運用 ポジションはチャレンジコース70%・金コース30%です。

チャレンジコースはもうすでに19%のリターンになってます。

大事なのは

①追加すべき時期があること

②イールドカーブの見方を知ること

③テクニカル分析の基本を習得すること

リアルトレードでも重要なことです。 pic.twitter.com/mJqFs4Yjuw— cohamizu (@cohamizu1) October 29, 2022

ところがPayPayポイント運用には、道標となるべきリアルタイムチャートがありません。

そのため追加・引き出しの判断は、GMOクリック証券CFDのリアルタイムチャート(無料で閲覧できます)なら24時間動いているPayPayポイント運用の運用に役立てられます。

でもGMOクリック証券CFDの口座開設は、ポイントサイト案件は実はないんです。

そのため下の関連記事で説明している、ハピタス経由で『GMOクリック証券FXネオ』の案件を利用すれば、総合口座・FX口座を一緒に開設できて5,000円相当のポイントがもらえるので読者にとって一番メリットがあると思います。

>>「GMOクリック証券」口座開設をポイントサイト経由で5,000円相当を獲得するやり方

GMOクリック証券CFDは、このサイトからの口座開設するのが一番てっとり早いですが、ひと手間かけられるのならハピタス経由で『GMOクリック証券FXネオ』の広告をクリアしておきましょう。

当方はハピタスの認定ユーザーなので以下のリンクから登録していただくと、他のユーザーよりも特典が多く最大3,100円相当のポイントが特典としてもらえます。

PayPayポイント運用はどんなサービスでどのコースがよい?

PayPayポイント運用は、PayPay証券とPayPayが提供するポイント運用で、米国株式市場の時価総額の80%を占める代表的な株価指数S&P500に連動するETFに擬似投資しているポイント運用サービスです(テクノロジーコースはNASDAQ100・金コースはSPDRゴールド・シェア)。

各コースへはPayPay利用で獲得したポイントを追加(買い)することで運用でき、24時間出し入れができます。

利用はPayPayアプリから行うことができますので、まだダウンロードされていない方は以下のリンクから可能です。

>>iOS端末用

PayPayポイント運用はS&P500・NASDAQ100・金に連動するポイント運用サービス

PayPayポイント運用で選択できるコースは以下の4つで、原資となるETFは以下のようになります。

この4つの運用コースの中で「どのコース」を選択するか悩みどころですが、この記事で説明しているリスクの高い時期は「引き出し」て、適切な時期を選んでリアルタイムチャートでタイミングを図りながら「追加」を行うならば、チャレンジコースで積極的にリスク取るべきです。

一方で「追加」しっぱなしというのは、リスクのことを何もわかっていません。

S&P500は、2008~2009年のリーマン・ショック時には約1/2まで下落、NASDAQ100は、ドットコムバブル崩壊時には最高値から1/5にまで下落しています。

いずれのコースでも「追加」しっぱなしは避けるべきです。

PayPayポイント運用は、あくまでPayPayポイントのみを使ったサービスなので、もっと「追加」したくてもPayPayの月間決済上限である200万円までしか運用することができません。

PayPayは、日々の生活での決済・Yahoo!ショッピングの決済でも使うため、PayPayポイント運用で「追加(買い)」だけではなく「引き出し(売り)」も同月に行う場合があることを考慮すると100万円分の運用が限界だと思います。

税金面の制約では「年間50万円までの利益・給与所得者は70万円までの利益が非課税」ですが、100万円分の運用額で50万円ものリターンをあげることはほぼ不可能ですし、ポイントを決済に使わない限り課税対象にはなりません。

そのため実質非課税といっても良いでしょう。

PayPayポイント運用サービスの狙いはPayPay証券への送客のため

PayPayポイント運用が提供されている狙いは、株価指数としてもっとも知名度の高い『S&P500』、世界最大の新興市場の株価指数『NASDAQ100』、インフレヘッジで有効な『GOLD』への投資体験をしてもらうことで、PayPay証券のサービスをもっと使ってもらうことです。

PayPay証券は、日米の株式・ETFに1,000円単位から投資できる画期的なサービスで、PayPayマネーからのPayPay証券口座残高に入金することが可能だったりサービス同士の連携も優れています。

投資を始めて間もなければ少額から投資できますすが以下のようなデメリットもあります。

- チャートとか投資情報の提供とかは一切なし

- 指値・逆指値注文などの注文形態がない

- 「買い」0.5%・「売り」0.5相当のスプレッド(手数料相当額)がかかります。

ですので当サイトでは、同じ『S&P500』に投資しても手数料が0.006%程度と非常に安くリアルタイムチャートが非常に優れている『GMOクリック証券CFD』をオススメしています。

こんにちは、cohamizu(@cohamizu1)です。CFDとは、「Contract for Difference」の略であり、「差金決済取引」とよばれています。S&P500や原油・金・銀などといった銘柄の取引を[…]

PayPayポイント運用はいつ上がる?重要なS&P500・NASDAQ100のアノマリー

S&P500・NASDAQ100は年がら年中上昇していわけではなくて、パフォーマンスが好調な時期と低調な時期があります。

ある程度把握しておいたほうが良いのが、次の3つの期間だと思います。

- 10月~11月は強い・4月・7月も強い

- 5月は売れ(セルインメイ)

- 9月は売り(どの期間でもマイナス)

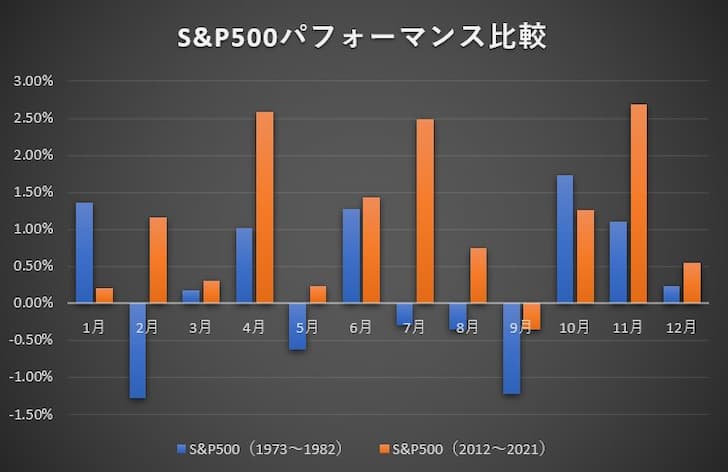

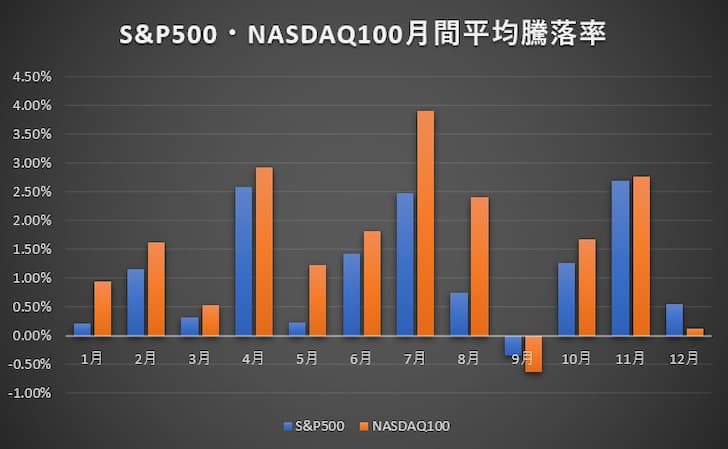

実際に論よりも証拠で、グラフで確認すると視覚的にもわかりやすいと思います。

以下のグラフは、S&P500の10年間の月度別のリターンを平均化したものです。

期間は、低インフレ・低金利だったリフレーションの時期(2012~2021)、高インフレ・高金利だったスタグフレーションの時期(1973~1982)に分けています。

今回は「引き出し」タイミングじゃなくて「追加」のタイミングを見つけることなので、「追加」に適した月度を確認していきたいと思います。

【PayPayポイント運用はいつ上がる?】非常に強いのは10月~11月・4月・7月

S&P500が非常に強い月度は、10月~11月そして4月・7月も非常にS&P500のパフォーマンスが良好な月度です。

10月に関しては大統領選挙の年は選挙まで軟調なことが多いため、その年は軟調なパフォーマンスですが、それ以外のときは堅調なので大統領選挙がある年なのか・ない年なのかパフォーマンスが決まってきます。

この前の9月はいつの時期もS&P500のパフォーマンスが低迷する弱い時期なので、その反動のせいか反発して上昇していくことが多いので9月は引き出しておいて、10月に底値を狙うのが運用としては手堅いやり方になります。

また例年3月・5月は冴えないパフォーマンスであることが多いのですが、その反面翌月の4月・6~7月は高パフォーマンスであることが多いので、このときも追加する好機となります。

【PayPayポイント運用はいつ上がる?】5月は売れ(セルインメイ)

10月からの上昇相場では時々調整することはあっても、継続的に上昇を続けて4月末まで上昇が継続しやすい傾向にあります。

ところが例年の反動からか5月は軟調であることが多く、データでも4月のパフォーマンスの高さから比較して低めです。

ですので「セルインメイ」で調整することが多い5月は、一旦は休んで次の夏に向けての上昇相場に備えたポジションメイクを探る時期だといえます。

【PayPayポイント運用はいつ上がる?】9月は売り

9月はどの時期をとってもS&P500・NASDAQ100のパフォーマンスはマイナスの運用であることが多い時期です。

直近10年間は、低インフレ・低金利で株式運用に適したリフレーションだった期間ですが、それでも9月はマイナス運用です。

そのため8月半ばあたりからチャート上で変調があれば引き出して9月末までやり過ごすというのが手堅い運用方法になります。

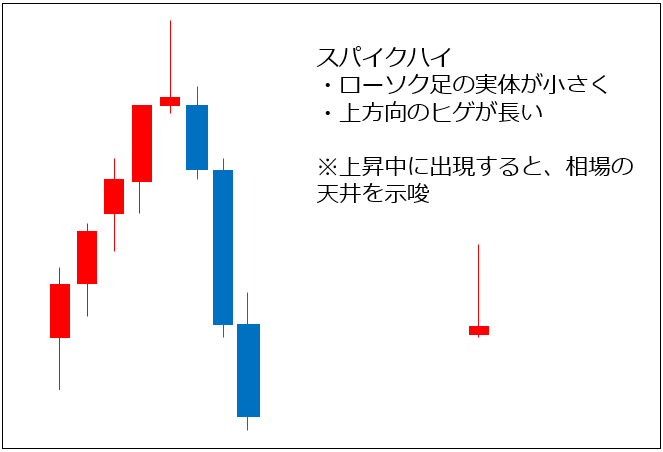

チャートでローソク足を見ていると図のような形状のものが天井圏で出現したら要注意です。

スパイクハイ

上昇中の相場に出現し、その後の相場の下落を示唆するのが「スパイクハイ」です。

上方向へのヒゲが異様に長く、ローソク足の実体が短いのが特徴です。

勢いよく買われていった相場が、買い方の撤退や売り方による戻り売りなどで、急速に値が消えていった状況を示しています。

上方向には高値で買ってしまった勢力が存在しますので、今後そのポジションがその後の下落による損失に耐えきれずに損切りしてくるため、特に翌日以降大きな陰線が出現すると下落確定です。

特に高値を更新したにも関わらず、押し戻されて陰線+上ヒゲの形状になっていれば、高値更新は「ダマシ」で終わったと見て「引き出し」た方が無難です。

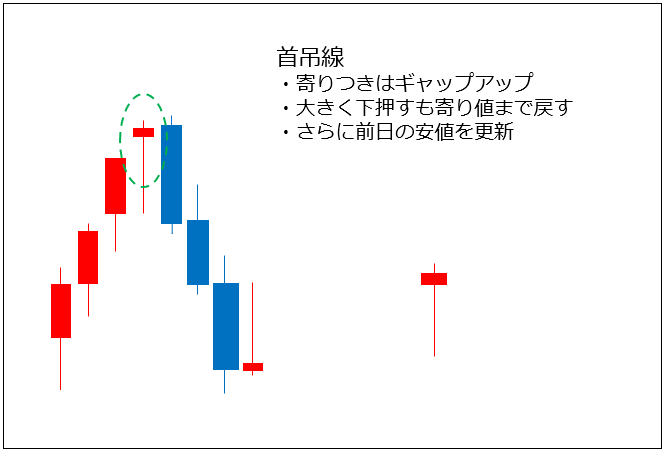

首吊り線

「スパイクハイ」とは逆に天井付近で下ヒゲが異様に長く、ローソク足の実体が短いローソク足が出現すると、買い方の勢力が急速に衰えたことを意味しています。

単体では成立せず、翌日以降で下げ始めると「引き出し(売り)」が確定します。

一旦は大きく押されていたわけですので、多くの参加者が利益確定を選択した証拠になります。

その後、チャンスだと思って飛びついた参加者によって大きく押し戻されていますが、買いが続かずに画像のように下落するようなら、買いの勢力が急速に衰えたことを示唆しています。

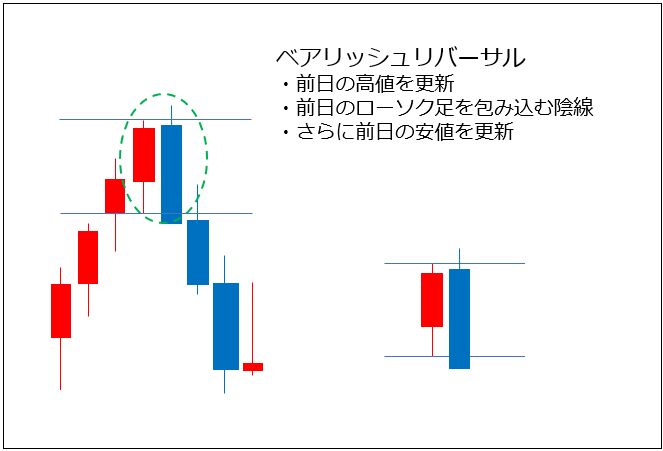

ベアリッシュリバーサル

ブルは強気、ベアは弱気で、リバーサルは反転を意味しています。

その名の通り「弱気への反転」ですが、条件は以下の3つで揃う「ベアリッシュリバーサル」です。

- 一旦は高値を更新

- 前日の陽線を包み込む陰線

- 前日の安値を更新

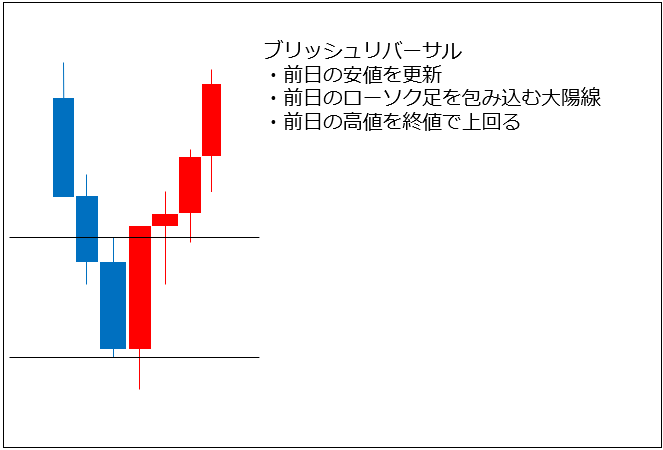

一方で逆の値動きは「ブリッシュリバーサル」となり、出現すると「追加(買い)」判断になります。

2022年9月13日のローソク足は、完全な『ベアリッシュリバーサル』であり、その後かなり下落したのは記憶に新しいと思います。

PayPayポイント運用の追加タイミングはいつ?チャートは何をみたらよい?

S&P500・NASDAQ100には実際に投資に適した時期があることがわかったと思います。

そして次は具体的にどのタイミングで「追加」を行うのかチャートで解説していきます。

実際の取引のタイミングは別記事で随時更新しておりますので参照ください。

こんにちは、cohamizu(@cohamizu1)です。PayPayポイント運用は、米国株式市場の時価総額の80%を占める代表的な株価指数S&P500に連動するETFに擬似投資しているポイント運用サービスです(テクノロジー[…]

利用するチャートは非常に高性能で取引コストが安いGMOクリック証券【CFD】のチャートで説明します。

【PayPayポイント運用の追加タイミングはいつ?】相場の押し目になりやすい62EMA(62日指数平滑移動平均線)

62EMA(62日指数平滑移動平均線)を取引の中核に据えるという考えはFXコーチのロブ・ブッカーが考案したもので、フィボナッチ黄金比率61.8を四捨五入したものです。

押し目買い・戻り売りで機能しやすく、S&P500でも不思議なくらい当てはまります。

右肩上がりで上昇基調だった2012~2021年では、62EMA(黄線)が押し目買いのポイントとして機能しやすく、下落してもそこで支えられることが非常に多かったことを憶えている読者の方も多いと思います。

※チャートはGMOクリック証券【CFD】を引用

PayPayポイント運用では「追加(買い)」しかできませんので、買い目線なら確かに62EMAで反発しやすいのですが、画像のように下落相場では戻り売りでも62EMAは機能します。

ですが過信は禁物だと思います。

できれば62EMAに接触または下抜けたところで準備し、反発するか一度は下抜けても62EMAを再度上抜く値動きをすれば「追加」する方法がベターです。

なぜなら新型コロナウィルスが感染拡大の一途をたどっていた2020年2月~3月では62EMAは一瞬で突き抜け、200SMA(200日移動平均線)も下抜け、800SMA(800日移動平均線)も突き抜けるなかなかお目にかかれない状況になっていました。

また最近では、高進するインフレを抑え込むため中央銀行にあたるFEDが急ピッチで利上げ・量的引き締めを押し進めたことで、S&P500も極めて軟調となり画像のように200SMA(青線)もサポートされず下抜けてしまっています。

したがって、うっかり62EMAで逆張りすると、価格が下抜けるリスクは十分にあるのです。

200SMA(200日移動平均線)はリフレーションの時代(2012~2021)では出番が減っていましたが、最近では下落トレンドの最中であったため200SMA付近での攻防が非常に多くなっています。

200SMAは、S&P500を下支えするメジャーな移動平均線で62EMAを奪回できずに200SMAまで調整するようなら積極的に買い出動の準備をする好機だと思います。

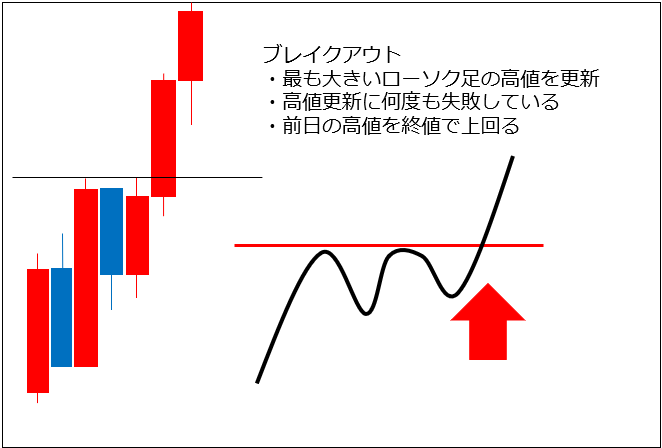

【PayPayポイント運用の追加タイミングはいつ?】水平線のブレイクアウト

直近の高値に水平線を引いておいて、そこを終値でブレイクすると上昇しやすくなります。

また以前の高値に引いておいた水平線は、一度ブレイクするとその後下落をサポートする水平線として機能しやすいので消さずに引いたままにしておくと運用に役立ちます。

2022年10月の値動きは非常に代表的なものです。

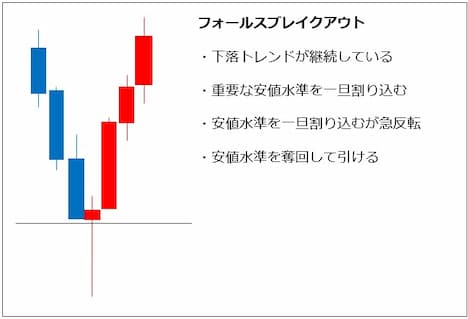

9月の安値に引いた水平線を10/13に一旦ブレイクしたものの、急反発しその水平線を奪回した現象は「フォールスブレイクアウト」と呼ばれており、ブレイクアウトに失敗し売り方が撤退した痕跡として、底打ちのシグナルとされます。

これは「プライスアクション」で後述します。

※チャートはGMOクリック証券【CFD】を引用

またこれまで続いた下落トレンドからの底打ちと上昇トレンドへの移行を示す『Wボトム』というフォーメーションも示現しています。

例えば2022年年初来からのS&P500の下落トレンドは、9月~10月の期間で形成したW型のフォーメーションパターン『Wボトム』の完成でもって底打ちとなりました。

しかもこの『Wボトム』のネックラインをブレイク後、一度戻ってくるリタームーブを教科書通りに示現しています。

>>S&P500はWボトム&フェイクセットアップ完成→長期上昇トレンドへ

【PayPayポイント運用の追加タイミングはいつ?】プライスアクションで追加タイミングを図る

移動平均線と水平線で売買水準を決めることはわかったと思います。

次に重要なのがローソク足のパターンで値動きそのものを分析して市場の心理を状況判断する方法「プライスアクション」です。

ローソク足は始値・高値・安値・終値で1日の値動きを構成しています。

このローソク足単体で見るよりも前日・翌日のローソク足との組み合わせで判定する方法がより精度が高いと思います。

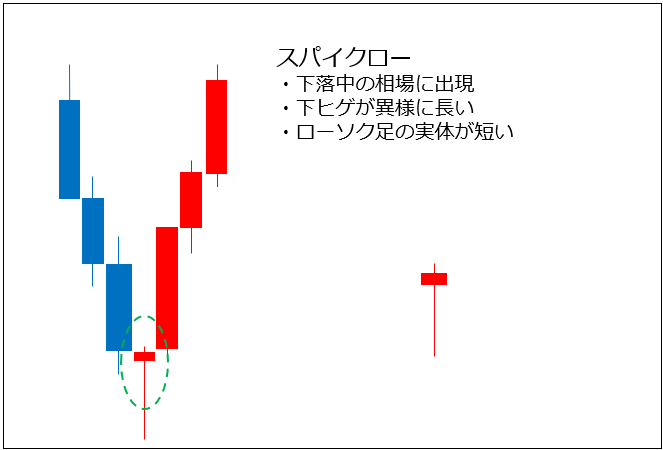

スパイクロー

下落中の相場に出現すると、反発を示唆するのが「スパイクロー」です。

ローソク足の実体が短く、下方向へのヒゲが異様に長いのが特徴です。

勢いよく投げ売られていた相場が、売り方の撤退(裏切り)や買い方による切り崩しによって、急速に押し戻された状況を示しています。

とくに一旦は重要な安値水準を割り込んだものの、急速に戻してこのスパイクローが出現し、翌日は大陽線になった場合は、フォールスブレイクアウトといって買いのチャンスになります。

他には下落トレンド中のレンジを一旦下抜けしながら、スパイクローが出現し逆に上方向にレンジをブレイク・アウトする方もあります。

いずれもスパイクローが出現することが多いです。

ブリッシュリバーサル

下落中の相場が反転する可能性が高くなったことを示したシグナルです。

どちらかといえば、株式よりも商品相場で結構発見することが多いローソク足のパターンです。

ブレイクアウト

それまでなかなか突破できなかった高値を突破する現象ですが、トレンドラインを引いてモメンタム投資と呼んでよく利用しています。

レンジの中で最も大きなローソク足の高値を更新すると信頼性が高いです。

このようにブレイクアウトした水平線は、今度は下落をサポートする水平線として機能していきます。

そして今度は下落トレンドに陥ったときに、その水平線で一旦は下方向にブレイクしたと見せかけて急反転する現象を「フォールスブレイクアウト」とよび、それまでの下落トレンドが覆って上昇相場に転換するサインとなります。

今回は追加のタイミングについて解説していますが、逆に引き出しのタイミングでは以下の記事にまとめていますので活用されてください。

PayPayポイント運用で利益を確保して、せっかく集めて増やしたPayPayポイントを守るための引き出しタイミングについて解説します。PayPayポイント運用は、PayPayが提供するポイント運用で、米国株式市場の時価総額の80%を[…]

ハピタスなら稼いだポイントをPayPayポイントに交換できる

PayPayポイント運用で追加できるのはPayPayポイントだけなのですが、このPayPayポイントをPayPayで稼ぎ出すのはなかなか難しいです。

というのもPayPayの還元率はキャンペーンでもなければ0.5%ですので、1万円の支払いに使っても50円分のPayPayポイントしかもらえないからです。

そこで活用したいのが、ポイントを300円分から無料で交換できるポイントサイト「ハピタス」です。

交換できることはわかっても、ポイントを稼ぎにくかったら意味はないのですが、ハピタスなら提示されている広告のポイントが非常に高く、その魅力をブログなどで紹介することで得られる紹介報酬(ダウン報酬)でもポイントサイト中でNo.1のサイトです。

ハピタスなら稼いだポイントをTポイント(最大5%増量)→PayPayポイントに交換できる

ハピタスとは、企業の広告を会員向けに掲載しているサイトで、会員がその広告を利用すると企業からハピタスに広告費が支払われ、利用した会員はその一部を報酬としてポイントでもらえます。

このハピタスでクレジットカードの申込みや証券会社の口座開設、Yahoo!ショッピングなどのネットショッピングなどをサイトを経由して利用するだけでポイントがもらえます。

このもらったポイントが貯まったら銀行口座に振り込んだり、電子マネーに交換したり、提携ポイントに換えたりできるのですが、ハピタスはコツコツサービスを利用して会員ランクを上げていれば、ポイントを最大5%増量してTポイントに交換できます。

さらに交換したTポイントはリアルタイムでPayPayポイントに交換することができます。

ハピタスではネットショッピングやクレジットカードの広告などを利用する

ハピタスでは企業の広告を掲載し、登録した会員がその広告を利用することで、企業から広告費が支払われビジネスが成り立っています。

会員は広告を使ってもらうようにその広告費の一部が支払われますが、ハピタスの場合はそのインセンティブ(報酬)が非常に高いです。

例えば、PayPayカードの発行では、現在もトップのポイント還元だったりと、ポイントサイトで定番ともいえる高単価広告「クレジットカード」・「FX口座開設」・「証券口座開設」などで極めて高いポイント還元を提示しています。

もちろん、この広告だけでなく光回線の申込みとか、証券口座の開設など申込時にハピタスを経由すれば大きなポイントを稼げますので、PayPayポイントに大きな金額を投入することができます。

しかし申込みたいクレジットカードやFX口座なども数に限りがありますので、利用し尽くしたあともコンスタントに稼ぐには、「お友達紹介制度」を活用することでバイトするよりも稼げるようになります。

稼げるハピタスのお友達紹介制度

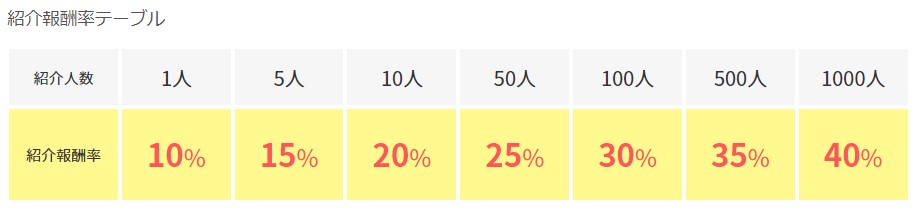

ポイントサイトでコンスタントに稼ぐなら「お友達紹介制度」で自身の紹介URL経由で登録してもらえる方をたくさん紹介することが一番大きく稼げる方法です。

他のポイントサイトでも「お友達紹介制度」はありますが、ハピタスの場合は対象となる広告の範囲が楽天市場などのネットショッピングも含み非常に広く、お友達が獲得したポイントの数%~数十%をもらえる(お友達が獲得したポイントは減りません)「ダウン報酬制度(ハピタスでは紹介報酬率)」もトップクラスです。

報酬率は累計紹介人数で決定されていますので、早く取り組めば取り組むほど稼ぐ力は向上していきます。

- 1,000人×(500円×紹介報酬率40%)=200,000円

PayPayポイントへの交換は、一旦Tポイントへ交換した後、Tポイントからリアルタイム・無料でPayPayポイントへ交換することができます。

しかしPayPayポイント運用で仮に10%の利益をあげたとしても元本のPayPayポイントが2,000円分くらいなら利益は200円分しかならないのに対し、ハピタスから交換した30,000円分もあれば10%の利益で3,000円分の利益になります。

ハピタスに登録して原資となるPayPayポイントを稼ぎましょう。

ハピタスへの登録は、このサイト経由の登録なら特別紹介特典として最大2,600円相当のポイントがプレゼントされます。

- 登録で100円(認定ユーザー経由限定特典)

- キャンペーン期間中に新規登録とメールアドレス認証を完了で100円

- 掲載広告を利用し、有効判定期限までに5,000pt以上有効判定で1,400円

- 登録後7日限定でスタンプラリークリアで500円

- 自動で貯まる新機能「ハピタススマート」を設定すれば、さらに500円プレゼント(iOS限定)

\高還元率ポイントサイト/

【まとめ】PayPay ポイント運用の追加タイミングはいつ?いつ上がる?どのコース?

PayPayポイント運用は、S&P500・NASDAQ100に連動するETFに擬似投資しています。

ですのでチェックするのは、S&P500・NASDAQ100のチャートになります。

チェックするのは基本以下の内容でチェック頂いたほうが良いと思います。

- アノマリーでは「6月~7月」・「11月~1月」・「4月」が強い

- テクニカル分析では「62EMA」・「水平線」で追加タイミングを図る

- プライスアクションでは「スパイクロー」・「ブリッシュリバーサル」・「ブレイクアウト」が買いシグナル

このPayPayポイント運用サービスを提供しているPayPay証券は、24時間365日米国株への投資ができて、1,000円以上1,000円単位で投資ができる画期的な証券会社です。

ただ投資のハードルを大幅に引き下げた分、株式投資に必須な指値・逆指値などの概念がなく、コストが高いのが欠点です。

このようにCFD取引は、一つの口座で世界中の資産に投資できる点で、資産運用がより有利にできるメリットをもっていますし、逆に価格が下落していく見込みがあるのであれば”売り”からも入ることができるのです。

日本においてもCFD取引ができる環境は整ってきており、GMOクリック証券・GMO外貨exCFD・外為ドットコム・楽天証券CFDがコスト面・利便性でトップランクの証券会社(ブローカー)になります。

このブログで紹介している「ハピタス」は、会員向けにCFD取引業者などの企業広告を掲載しているポイントサイトで、ユーザーが広告を利用することで企業から広告費が支払われ、その一部がユーザーに還元されます。

とくに証券会社・FX業者の広告では、飛び抜けた還元率を維持しているポイントサイトですので、新規で証券会社の口座開設をするときには事前登録の上、忘れずに経由しましょう。