こんにちは、cohamizu(@cohamizu1)です。

PayPayポイント運用の現在から5月末までの判断は、全コース「引き出し」とします。

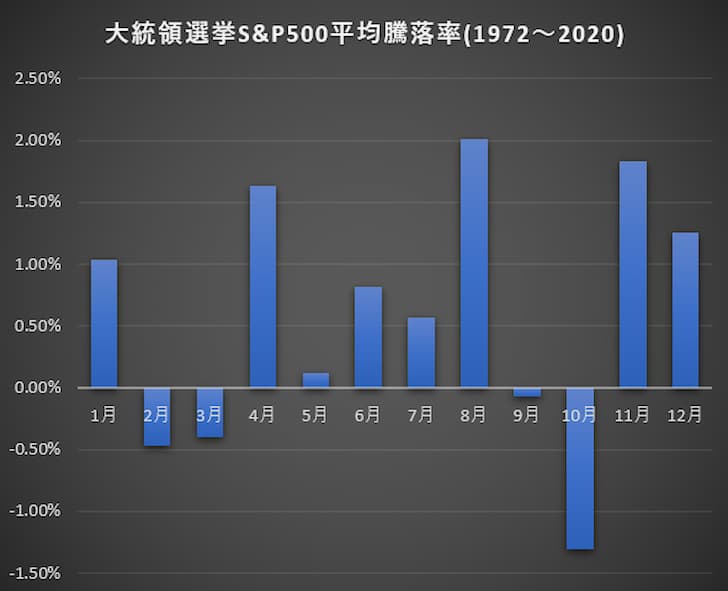

S&P500は、2023年10月27日を大底として急上昇して、大統領選挙の年で調整が多い2月~3月も好調に推移しました。

5月はいわゆる「セルインメイ」で株価指数が調整しやすいことで知られています。

なぜかというと例年米企業の資金調達は、2月~3月、5月~6月、9月~10月に債券で行われて、このときにリスクの高い株式から資金が抜けて確実な利回りを得られる社債に資金が流れ込むからです。

今年は大統領選挙がもつれそうで先が読めないため、9月~10月の資金調達の前に5月~6月に資金調達を済ませておこうという思惑が働くと思います。

したがって株価指数は、例年鬼門とされる9月の下落は浅く、5月~6月が軟調な推移になるでしょう。

ではGOLDを買っておけばよいのかというと、貴金属が好調な時期は例年10月~翌年4月末と5月に入ると軟調な推移になりやすく、チャートを見る限りしばらく調整が長引きそうな気配です。

よってPayPayポイント運用は、すべてのコースから資金を引き出して大底を狙う作業に徹するべきです。

PayPayポイント運用は、PayPayポイントで擬似的な投資体験ができるサービスで、選択できるコースは以下の5つ原資となるETFは以下の銘柄となります。

したがってPayPayポイント運用のスタンダードコース・チャレンジコースの見通しは、S&P500の今後の予想・見通し判断と同一、テクノロジーコースはNASDAQ100、金コースは金価格の判断と同一になります。

PayPayポイント運用は、アメリカ株式・商品市場の取引時間外では、先物価格を反映してリアルタイムで動いておりポイントの出し入れは365日24時間出来ます。

そのため同じく先物価格を原資として、ほぼ24時間リアルタイムで動いている楽天MT4CFDで、S&P500・NASDAQ100・金価格のチャートを閲覧したほうが追加・引き出しの判断がしやすくなります。

この記事でリアルタイムチャートを確認している楽天MT4CFDの口座開設は、楽天証券FX口座の開設後に、楽天MT4CFD口座を申し込むことでチャートを閲覧したり実際にS&P500などの世界中の株価指数を取引できるようになります。

PayPayポイント運用(チャレンジコース)の5月以降の今後の予測・予想

2024年5月のPayPayポイント運用への投資判断は、冒頭に記述したとおり、全コース「引き出し」とします。

暴落はある?チャレンジコースは追加判断?

5月~6月のS&P500は、前述の通り米企業の資金調達のため株式から資金が抜ける時期になります。

米国株価指数は9月の運用が振るわないことが知られていますが、これも米企業の資金調達時に株式から資金が抜けて社債の購入に充てられるからです。

例えばMicrosoftのPER(株価収益率)は42倍なので、株式による投下資本が回収(2倍になるということ)されるのは単純に計算すると42年かかる計算になるのに対して、社債の利回りは3.45%なので投下資本が回収されるのは単純に28年になります。

株式は値上がりも期待できるので一概にいえませんし一方で値下がりリスクもありますが、単純に株式の42年の投資回収に対して社債は28年の投資回収なので、一部確実な利回りを求めて株式から資金が抜けるのは十分ありえる話です。

このように株価指数・GOLDをはじめとする商品の売買は、PayPayポイント運用でもできますが、MT4ではなくiSPEEDで取引できる楽天CFDならS&P500への投資は最小で6,800円前後の証拠金からでもできるようになっており、買いだけでなく売りからも入ることができます。

\S&P500の売買は最小6,800円から!/

PayPayポイントはPayPay資産運用で米国株など450銘柄にも投資できるように!

PayPayポイントは、擬似的な運用になるPayPayポイント運用だけでなく、PayPay資産運用で株式・ETFなどにも投資できるようになりました。

これまでは生成AIバブルの中心的な存在、エヌビディア(NVDA)に注目をして集中投資をしていましたが、AIを様々なサービスに活用して垂直統合できる企業はAlphabet(Google)もしくはMicrosoftくらいです。

一方でエヌビディア(NVDA)のような支配的なサプライヤーは次第に嫌われ、AIサービスを提供するプラットフォーマーは自社のAI関連サービスに最適化したチップを欲するようになります。

つまり最適化したチップが開発されるようになると、現在は支配的な存在であるエヌビディア(NVDA)の立場がどうなってくるのか不透明になります。

といってもまだまだGPUやTPU(Googleの行列計算に特化したAIチップ)のような汎用的なチップは必要ですが、研究が進むことでGPUを劇的に上回るAIチップが誕生して、現在GPUの供給で支配的なエヌビディア(NVDA)の立場が脅かされる可能性は考えておく必要があります。

したがって現状では、AIを提供している自社サービスに適用して垂直統合することができるAlphabet(Google)もしくはMicrosoftへの投資がよいでしょう。

Alphabet(Google)の場合は、Google検索(検索エンジン)・Chome(ブラウザ)・Pixelシリーズ・Chrome Book(デバイス)などのサービスがすでにあり、これを垂直統合することで他社を圧倒するサービスレベルにすることができます(おそらくAppleを圧倒する)。

Microsoftの場合は、Excel・Word・PowerPointなどのオフィス業務支援ソフト「Microsoft365」が著名ですが、その中で最新版の「GPT-4」を搭載した支援ソフト「Microsoft Copilot」を昨年11月に発売し法人ユーザーに提供することで、これまで膨大な手間をかけていた分析や資料作成を大幅に簡素化しようとしています。

Alphabet(Google)の場合はまだ全容が見えてきませんが、「Microsoft Copilot」は、日本では月額3,200円と他のMicrosoft製品に比べて高価格で、業務に必須なツールだと認識されるようだと業績寄与は非常に大きいと思います。

エヌビディア(NVDA)のGPUは、このようにいつかは置き換えられるリスクがありますが、Excel・Word・PowerPointなどのオフィス業務支援ソフトやChatGPTを搭載したCopilotを擁するMicrosoftは競争相手が不在でROEも38.4%と非常に高いです。

したがって今後は、Alphabet(Google)もしくはMicrosoftがエヌビディア(NVDA)に代わってAIの躍進に着目する投資家に高いリターンを提供する投資先になっていきそうです。

このポイント投資に関しては、今後はAlphabet(Google)・Microsoftをメインにした投資になりそうです。

アノマリーで予測・予想するPayPayポイント運用チャレンジコースの今後

株価指数へ投資するときは、チャートでの判断も必要ですが、時期ごとのパフォーマンスの傾向である程度判定するだけでも危機を避け、好機を掴むことができると思います。

アノマリーとは、「具体的な根拠がないものの、予測が当たりやすい経験則」のことであり、S&P500・NASDAQ100の過去50年間の月度別騰落率のデーターを取るとある程度判明していきます。

とくに今年は大統領選挙の年にあたり、過去50年間のデータでは5月は本来は冴えないパフォーマンスになりやすいことが知られています。

冒頭でも記述したように、5月~6月は米企業の資金調達が集中することで株式から資金が抜ける可能性が高いと思います。

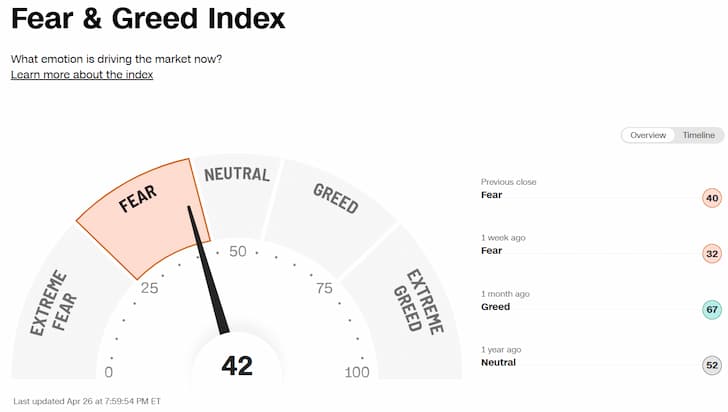

そしてアノマリーの次に過熱感を示す便利な指標「Fear and Greed Index」も定期的にチェックしてほしいと思います。

Fear and Greed Indexで予測・予想するPayPayポイント運用(チャレンジコース)の今後

「Fear and Greed Index」とは、Fearが恐怖、Greedが貪欲ですので「恐怖と貪欲の指数」と直訳できます。

現在の数値は、4月中に大幅に低下し投資家が「Fear/恐怖」を感じるような水準になっています。

Fear & Greed Indexの数値では、以下のように投資家の心理が”恐怖で冷え込んでいる”のか、”貪欲になって過熱しているのか”が可視化できるようになっています。

- 0~25/Extreme Fear=極度の恐怖

- 26~45/Fear=恐怖

- 46~55/Neutral=中立

- 56~75/Greed=貪欲

- 75~100/Extreme Greed=極度の貪欲

実際に直近のS&P500の値動きは、2023年7月末の天井圏ではExtreme Greedで推移し10月末まで下落相場になっています。

一方で2023年10月末の底値圏ではExtreme Fearに達して底打ちし、11月~3月にかけて上昇相場になっています。

そのためExtreme Fear(=極度の恐怖)になれば、過度に株式が売り込まれた状態なので割安感から株価指数が反発する可能性が高まり、Extreme Greed(=極度の貪欲)に差し掛かれば、過度に株式が買われた状態なので割高感から株価指数が調整(下落)していく可能性が高まります。

「Fear and Greed Index」は、非常に簡単に現在の投資家心理がわかりますので、定期的にチェックしておくと良いでしょう。

次にチェックしたいのが長期金利です。

長期金利で予測・予想するPayPayポイント運用の今後

長期金利は、常に株式・商品と綱引きをしており、投資家は米10年国債利回りを見て、株式に投資すべきなのか、国債に投資すべきなのか決めます。

現状のように株式がかなり上昇して期待利回りが低い一方で下がらないインフレ指標により米10年国債利回りがジリジリ上昇している状況だと、リターンが十分得られそうもない株式から資金が流出して確実に利回りを得られる債券に投資しようという動きが強まります。

前回、株価指数が大底を迎えていた頃の米10年国債利回りが”4.839%”に対して、一時3%台にまで低下した利回りが現在は”4.667%”にまで上昇しいています。

現在のS&P500のPERは21.76倍ですので期待利回りは4.6%ほどですので、確実性のない株式よりも米10年国債への投資が有利になります。

したがって株式が魅力的な状況とはいい難い環境になっていることは確かです。

ただし株式投資は、企業の成長によって「EPS=1株あたり純利益」が拡大していくとPERが低下して株式が割安になるため、予想EPSもチェックしておきましょう。

テクニカル分析で予測・予想するPayPayポイント運用(チャレンジコース)の今後

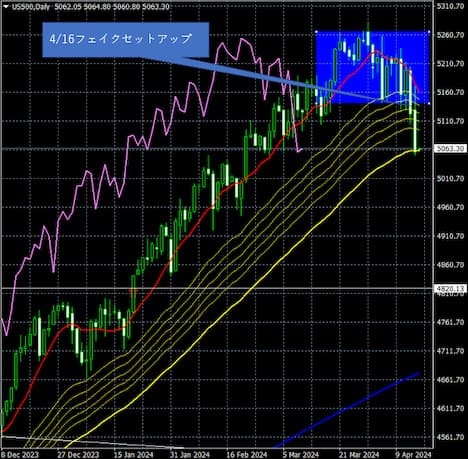

S&P500は、4月~6月にかけて軟調になると考えています。

したがって5月末までの判断は、全コース「引き出し」とします。

では実際にチャートを確認すると以下のような点に気がつきます。

- 遅行スパン(紫線)・・・【4/15】遅行スパン実線下抜け「売り(引き出し)」

- 62EMA(オレンジ線)・200SMA(青線)・・・【4/16】62EMA下抜け「売り(引き出し)」

- 水平線・トレンドライン・プライスアクション・・・【4/12】フェイクセットアップ「売り(引き出し)」

チャート上に以上のインジケーターを表示して実際に判定ポイントを確認していきましょう。

楽天MT4CFDチャートを活用したPayPayポイント運用攻略法

楽天MT4CFDは、全世界でポピュラーに利用されているチャートソフト「MT4」を採用しており非常に高性能です。

どんなインジケーターで判断すればよいか悩むと思いますので、まずは62EMA・200SMA・80SMA・遅行スパンを表示し以下の3つのタイミングで追加すると良いと思います。

- 遅行スパンの実線上抜け、実線までの調整からの反発「買い(追加)」

- 62EMAの上抜け、上昇トレンドでは62EMAまでの調整からの反発「買い(追加)」

- 直近高値水準に引いた水平線の上抜けor直近の安値圏での反転を示唆するプライスアクション「買い(追加)」

以上が攻略法としてはシンプルですが大変使いやすい方法です。

これを楽天MT4CFDのチャートを使いながら一つ一つ説明していきます。

PayPayポイント運用の予想と見通し「遅行スパン」

遅行スパンは実線を26日前にずらしたもので、一目均衡表の開発者である一目山人が「ゆるがせにできない」として非常に重要視している指標です。

基本的には下から上に突き抜ければ買い、上から下に突き抜ければ売りとされます。

遅行スパンが実線に接近し接触すると大きな売買が発生する傾向にあり、これまでの上昇局面では実線まで調整すれば押し目買いが「すかさず」入っていたため、押し目買いの要所としてこれまでは説明してきました。

しかし2022年初頭からの下落相場では、遅行スパンが実線に接触すると下方向に向かって叩かれるなど下落相場では戻り売りの要所として機能しています。

使い方としては、例えば一旦遅行スパンが実線を下抜けたあと実線に戻って接触したら戻り売りを仕掛けるなど、押し目買い・戻り売りの手法として使ったほうが確実性は高いでしょう。

今回、遅行スパンは画像の通り実線下抜きしていますので、売り判断です。

PayPayポイント運用の予想と見通し「62EMA(指数平滑移動平均線)」

62EMA(黄線)は62本(日)の指数平滑移動平均線でもともとはFXコーチのロブ・ブッカーが考案したもので、フィボナッチ黄金比率61.8を四捨五入したものです。

主にS&P500では、ローソク足>62EMA(黄線)>200SMA>800SMAという配置になっている場合は上昇トレンド判定であり、「押し目買い」で機能しやすい移動平均線です。

逆に下落トレンドになると上昇を抑える「戻り売り」で機能しやすくなります。

使い方としては、このポイントまで下落した後、反発すれば「買い追加」という判定を下すと取り組みやすいです。

もしくは一旦下抜けた場合、再度上昇し62EMA(黄線)を奪回すれば「買い追加」という判定を行う場合もあります。

しかし62EMA(黄線)に接触してから逆張りして「買い追加」を行うのは、そのまま下抜けリスクがあるため厳禁だと思います。

必ず62EMA(黄線)付近での反応を確認してからエントリーしましょう。

S&P500は、62EMA(オレンジ線)を下抜けているため売り判断です。

こんにちは、cohamizu(@cohamizu1)です。移動平均線の組み合わせは、トレードの方法によって実に様々ですが、押し目買い・戻り売りで非常に役立っている62EMA(62本指数平滑移動平均線)を紹介します。この移動平[…]

PayPayポイント運用の予想と見通し「水平線・トレンドライン・プライスアクション」

水平線は相場が転換した高値安値に、トレンドラインは上昇トレンドなら複数の安値を結び、下落トレンドなら複数の高値を結び、予め引いておきます。

これらの水平線、トレンドラインを上方向にブレイクすると「追加」、下方向にブレイクすると「引き出し」もしくは逆チャレンジコースの「追加」が王道パターンです。

終値というのが重要です。

なぜなら一度はその水平線を突破していても、参加者が多いNYタイムでひっくり返ることがあるからです。

例えば前回反転した重要な高値安値水準に水平線を引いておいて、その水平線のブレイクに失敗するとそれまでのトレンドがひっくり返ることがあります。

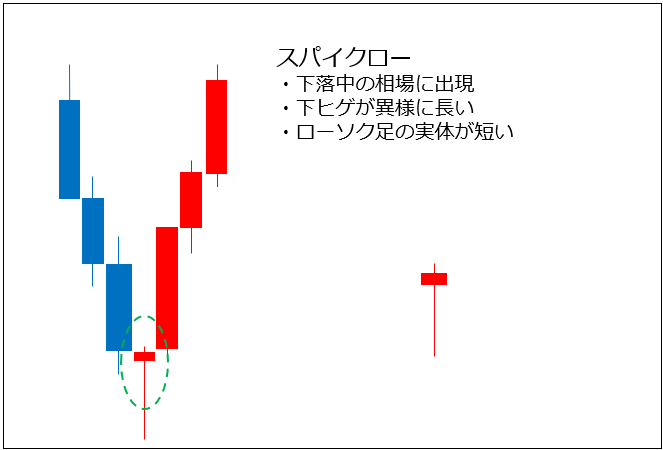

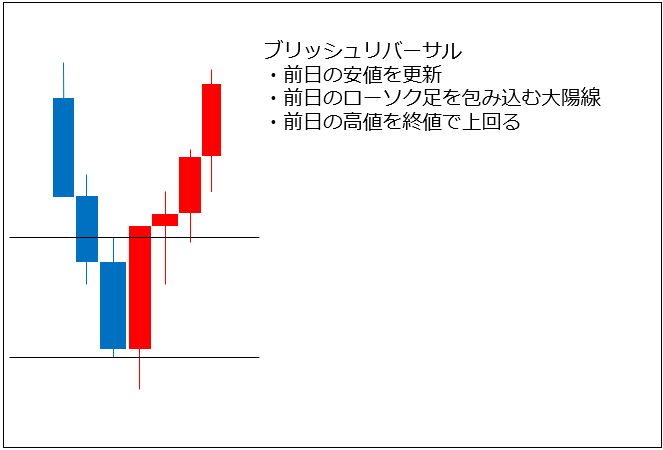

重要な水平線・トレンドライン付近で非常に多いのがこの『スパイクロー』・『ブリッシュリバーサル』というプライスアクションです。

スパイクロー

スパイクローとは、画像のように下ヒゲが長く実体が短いローソク足のことです。

こういった形状が重要な水平線付近で出現すると『フォールスブレイクアウト(偽りのブレイクアウト)』となります。

ブリッシュリバーサル

リバーサルとは逆行という意味で、文字通りそれまでの下落トレンドを一気に覆すローソク足です。

S&P500の日足チャートをMT4で確認すると、天井圏で一旦高値更新をしたものの、反落しその後1ヶ月にわたって膠着状態(レンジ)となった後、そのレンジを4/15に下方にブレイクアウトしています。

このパターンは、フェイクセットアップといって最初のブレイクが「ダマシ」に終わって逆方向にレンジをブレイクしてしまったという、典型的なトレンド転換の好例です。

それまで順調な上昇トレンドだった相場が転換するパターンですので、これまでの強気判断を捨てて守りに徹するか下落を狙った「逆チャレンジコース」も有効な状況になっています。

したがって株価指数は5月~6月軟調な推移になると思います。

S&P500は、売り判断です。

\S&P500の売買は最小6,800円から!/

PayPayポイント運用の予測・予想を元に実際に投資するには何がよい?

投資判断は、世界中の投資家が見ているMT4のチャートでテクニカル分析できますが、リアルな投資資金で投資するにはどんな商品が良いのでしょうか。

PayPayポイント運用でたくさん稼ぎたくても、PayPayには月200万円までの利用制限があるため年間で50万円もの利益を叩き出せるようなポイントを運用することはもともと不可能です。

投資信託・ETFならどの証券会社でも買えますので大差はありません。

ですので、独自の仕組みを採用しているPayPayポイント運用・PayPay証券・GMOクリック証券CFDで比較し最適な運用先を考えてみたいと思います。

PayPayポイント運用・PayPay証券・GMOクリック証券で比較

たとえばPayPayポイント運用を提供しているPayPay証券は、日米の株式・ETFを1,000円という少額からでも買えるサービスを提供しています。

このPayPay証券でPayPayポイント運用のチャレンジコースに相当するSPXLを実際に1,000円分買って売った場合、やはりスプレッドとして片道0.5%相当の手数料が徴収されています。

ですのでPayPay証券でチャレンジコースと同様の値動きをするSPXLを買って売却すれば往復で1%相当のコストを負担することになります。

それを念頭に置いてGMOクリック証券CFDでレバレッジ3倍になる資金と全く同じ資金でPayPayポイント運用でチャレンジコース・PayPay証券でSPXL・GMOクリック証券CFDで米国S500でそれぞれポジションをとればどうなるのかシュミレーションしてみました。

2020年12月28日から買って(ボーナス運用は追加)12月23日で売却した場合で比較すると以下のようになります。

| PayPayポイント運用 (チャレンジコース) | PayPay証券 (SPXL) | GMOクリック証券CFD (米国S500/レバレッジ3倍) | |

| リターン | 113.2%(126,645円) | 113.7%(127,199円) | 135.5%(151,554円) |

| 往復手数料 | 1,119円 | 1,754円 | 34円 |

| 税金 | 0円 | 25,611円 | 0円(30,788円) ※給与所得者は20万円以上、給与所得がない場合は38万円以上で課税 |

| 税引き後利益 | 126,645円 | 101,588円 | 151,554円(120,766) ※給与所得者は20万円以上、給与所得がない場合は38万円以上で課税 |

一番利益が残るのは、GMOクリック証券CFDという結果になりました。

GMOクリック証券CFDの利益については、CFD取引なのでFXなどの店頭デリバティブ取引を合計して損益を通算できます。

そのため給与所得者であれば合計で年間20万円を超過していれば、課税がかかり利益が低下しますが、GMOクリック証券CFD単体で今回のような20万円未満の利益なら課税されないため一番利益が出ます(給与所得者以外は年間で38万円以上で課税対象)。

一方で年間利益が20万円以上ならPayPayポイント運用が非課税(年間50万円の利益まで)である分、最終的に手元に残る利益はPayPayポイント運用が一番多くなります。

CFD取引とは?低コストで買いも売りもできる自由度の高い新しい取引方法

CFD取引とは別名「差金決済取引」と呼ばれ、取引開始から取引終了までに発生した差額分を決済する取引です。

FXの株価指数・商品・株式・ETF版だと考えると理解しやすいかも知れません。

PayPayポイント運用はあくまで投資に慣れてもらうためにPayPayとPayPay証券が提供しているポイント運用サービスですので『買い』からしか入ることができません。

また金額面でも制限があり、何よりもし思惑と異なる方向に相場が動いてしまったときにそれ以上の損失を防ぐ「逆指値(ストップロス)」の存在がありません。

しかしCFD取引なら下落相場なら売りからも入れますので収益機会を逃すことがありませんし、多彩な注文方法が使えます。

ですのでPayPayポイント運用で投資に慣れたら、CFD取引で「逆指値(ストップロス)」などの多彩な注文形態を使いながらPayPayポイント運用よりもはるかに多彩な投資対象(例えばNASDAQ100や日経平均・Apple・Amazonなどの個別株など)に投資するサービスに移行したほうが良いでしょう。

| CFD取引会社 | S&P500 | NASDAQ100 | 日経225 |

| GMOクリック証券 | 0.3 | 0.8 | 2.0 |

| IG証券 | 0.6 | 2.0 | 7.0 |

| サクソバンク証券 | 0.5 | 1.5 | 5.0 |

| OANDA Japan CFD | 0.4 | 1.7 | 6.0 |

| DMM CFD | 0.5 | 2.0 | 7.0 |

| 楽天証券CFD | 0.5 | 2.2 | 10.0 |

GMOクリック証券CFDでS&P500の取引を行うと最小1単位からだと54万円(54,000円ほどの証拠金から取引できます)ほどのサイズの取引ですが、スプレッド0.3pipsですので手数料としては33円相当(0.007%)ほどと非常に低コストです。

一方で低コストで評判なeMAXIS Slim 米国株式(S&P500)は、年間で654円ほどの信託報酬がかかります。

GMOクリック証券CFDのほうが圧倒的に低コストなことは明らかです。

CFD取引は、レバレッジをかけられる点が強調され投機的な利用と考えられがちです。確かに投機的な利用にも向いています。しかし結論から書くと、40万円以上の運用は、CFDで「S&P500」インデックスをレバレッジ1倍程度でロ[…]

利点その1:CFD取引は為替ヘッジが効いた取引

CFD取引の利点として1つ目は、CFD取引は為替ヘッジを効かせた取引が可能であることです。

FXは為替の値動き自体から差益を獲得することを目指した取引であるのに対し、CFD取引は取引開始から取引終了までに発生した差額分から利益を獲得することを目指しているので、この差額分に対して為替レートが適用されます。

そのため、日本人にとっては悩みの種である海外資産の売買に対する為替変動リスクからヘッジが効いている取引なのです。

利点その2:リアルタイムで売買でき売りからも買いからも入れる

CFD取引の利点として2つ目は、23時間稼働しているため、FXのようにリアルタイムで「売り」からも「買い」からも入れることです。

CFD取引は23時間稼働しているため、日本の株式市場が閉まっている時間帯でも取引ができます。

一番取引量が大きくて、値動きの激しいニューヨークタイムで取引できるためより機動的な売買が可能になります。

そのため好機も捉えやすく、危機も回避しやすいという点もCFD取引のメリットです。

またIFOCO・OCOなどのFXでは当然とされる注文形態も使えますので、適切に注文を入れておけばCFD取引は損失も限定され、利益確定も寝ていても確実に執行されます。

PayPayポイント運用の欠点は、このような予めこの価格になれば「買い」・「売り」というような注文ができないため、一番値動きが激しいニューヨークタイムで仮に暴落した場合、日本人が寝ている時間であるため対応することができませんが、CFD取引はこれを予めシナリオにそった注文を出すことで防止できます。

米国株式市場の代表的な株価指数といえば『S&P500』。10年以上もの長きに渡って右肩上がりの上昇をしてきたため、日本の非課税枠積立投資の「つみたてNISA」・「iDeCo」では『S&P500』に連動した投資信託が選[…]

【まとめ】PayPayポイント運用(チャレンジコース)の5月以降の今後の予測・予想

2024年5月のPayPayポイント運用の予測は、全コース「引き出し」とします。

考慮する条件は以下のようになります。

- 企業の資金調達は、大統領選挙がもつれそうで先が読めないため、9月~10月の資金調達の前に5月~6月で資金調達を済ませておこうという思惑が働き株式から資金が抜けやすくなります。

- 一方でインフレ指標の鈍化により米10年国債利回りが上昇しており、この水準はS&P500のPER21.76=4.6%と比べて高水準であるため、債券投資のほうが有利と見られやすくなります。

- テクニカル分析でもフェイクセットアップが完成しているためS&P500の下落が見込まれます。

以上から全コース「引き出し」とすべきです。

今回の記事でもチャートを活用している楽天MT4CFDは、PayPayポイント運用で擬似投資されている株価指数のリアルタイムチャートを無料で閲覧でき、実際にS&P500などの世界中の株価指数も取引でき、下落時でも空売りで利益をねらえます。

またインフレに強いGOLDや景気に敏感な原油なども買いからも売りからも入ることができます。

しかしチャートならMT4ですが、実際の売買では低コストなGMOクリック証券CFDがおすすめです。

そのため下の関連記事で説明している、ハピタス経由で『GMOクリック証券FXネオ』の案件を利用して5,000円相当のポイントを獲得したあとに総合口座・CFD口座を追加開設すれば読者にとって一番メリットがあるでしょう。

こんにちは、cohamizu(@cohamizu1)です。 FX・CFDでは圧倒的なシェアを誇るGMOクリック証券。フィンテック企業らしく、スマホなどの取引ツールも内製化しているため、他の証券会社に比べて非常に取引ツールが秀逸です。[…]

当方はハピタスの認定ユーザーなので以下のリンクから登録していただくと、他のユーザーよりも100円も特典が多く最大1,100円相当のポイントが特典としてもらえます。

\高還元率ポイントサイト/