Warning: Undefined variable $style in /home/cohamizu/silvercfd.com/public_html/wp-content/themes/the-thor/inc/shortcode/tag.php on line 82

Warning: Undefined variable $content in /home/cohamizu/silvercfd.com/public_html/wp-content/themes/the-thor/inc/shortcode/tag.php on line 85

Warning: Undefined variable $jquery in /home/cohamizu/silvercfd.com/public_html/wp-content/themes/the-thor/inc/shortcode/tag.php on line 86

こんにちは、cohamizu(@cohamizu1)です。

CFDとは、「Contract for Difference」の略であり、「差金決済取引」とよばれています。

S&P500や原油・金・銀などといった銘柄の取引を行いますが、実際に現物を所有するのではなく、FXと同じく証拠金にレバレッジをかけて売買をすることができます。

つまりCFDの取引銘柄の一つに、FX(外国為替証拠金取引)があり、株価指数・商品取引もあるわけです。

実はCFD取引のように世界中のあらゆる資産に投資できることは大きな意味をもっています。

たとえば資産運用の花形だった米国株式市場の代表的なインデックス「S&P500」よりも、2,000年から現在にかけてはゴールドのほうがパフォーマンスが高く、そして2024年には40%、2025年に入ると株価指数がゴールドに全く勝てなくなっています。

2000年から現在まではS&P500(+547%)よりもゴールドのほうがパフォーマンスは高かった(+839%)。 pic.twitter.com/SALgi0ukfp

— cohamizu (@cohamizu1) January 11, 2025

ということは、ゴールドのパフォーマンスが向上している時期に買いから入れば大きな利益をあげられた期待があります。

このようにCFD取引は、一つの口座で世界中の資産に投資できる点で、資産運用がより有利にできるメリットをもっていますし、逆に価格が下落していく見込みがあるのであれば”売り”からも入ることができるのです。

日本においてもCFD取引ができる環境は整ってきており、GMOクリック証券・GMO外貨exCFD・外為ドットコム・楽天証券CFDがコスト面・利便性でトップランクの証券会社(ブローカー)になります。

このブログで紹介している「ハピタス」は、会員向けにCFD取引業者などの企業広告を掲載しているポイントサイトで、ユーザーが広告を利用することで企業から広告費が支払われ、その一部がユーザーに還元されます。

とくに証券会社・FX業者の広告では、飛び抜けた還元率を維持しているポイントサイトですので、新規で証券会社の口座開設をするときには事前登録の上、忘れずに経由しましょう。

高還元率ポイントサイト『ハピタス』への登録は、このサイト経由で特別紹介特典として合計2,600円相当のポイントがプレゼントされます。

①証券・FX口座開設やクレジットカードなど高額案件で突出した高還元率のポイントサイトです。

②ポイントの価値が1pt=1円とわかりやすく、交換先も充実・即日交換可能です。

③困ったときのカスタマーサービスの対応も非常に優れています。

ハピタスへの登録は、このサイト経由で特別紹介特典として合計2,600円相当のポイントがプレゼントされます。

10年以上もの長きに渡って右肩上がりの上昇をしてきたため、日本の非課税枠積立投資の「つみたてNISA」・「iDeCo」では『S&P500』に連動した投資信託が選好されています。

特に『S&P500』と連動する低コストなインデックスファンドとして組成された『eMAXIS Slim 米国株S&P500』は、インデックス投資ブロガーからも非常に高い評価を受けた結果、資金の流入が集中しインデックスファンドとしては異例の1兆円を超える資金を集めています。

ところが今年に入って状況が激変しています。

主要ETF年初来リターン

・VOO(S&P500)→▲21.63%

・QQQ(NASDAQ100)→▲30.41%

・VT(全世界株式)→▲23.68%

・GLD(金)→▲10.50%

・BND(米国債券)→▲13.71%

全世界株式にしても全然分散にならないし、債券に分散してもインフレの前には効果なし。— cohamizu (@cohamizu1) September 25, 2022

とくに株価指数に連動するETF(上場投資信託)の下落が大きいですが、この理由は前年同月比で8%~9%に達しているインフレです。

これまで『S&P500』が安定した上昇をしてきたのは、中央銀行にあたるFED(連邦準備制度)が量的緩和で大量の資金供給を行ってきたからです。

しかし高進するインフレを抑制するため性急な利上げと市場から資金を吸い上げる量的引き締めを行っているため、『S&P500』は低迷を余儀なくされています。

これと酷似した状態になったのは1973年以来のことで、当時はインフレの抑制に失敗し、物価の上昇と景気後退が同時に起きる「スタグフレーション」を引き起こしてしまい、『S&P500』は1973年1月の高値から半値付近まで下落しました。

2022年は、このスタグフレーションが発生した1973年と酷似しており、もし同じように半値もしくはそれ以上に株価が下落し、同じように長期間に渡って低迷したならば「つみたてNISA」・「iDeCo」などでコツコツ積み立てて資産設計を目論んでした人たちは、人生設計が狂ってしまうのではないでしょうか。

例えば、こういった何年かに一度の下落相場では、耐え続ける人をよく見かけます。

しかし損失が含み損であっても一度資産が減ればそれを取り戻すにはそれ以上の利益をあげなければなりません。

- 20%の損失→25%のリターン

- 30%の損失→42.8%のリターン

- 50%の損失→100%のリターン

『S&P500』の年率リターンは、この30年間でも10.5%であり仮に運良く毎年10.5%上昇していっても取り戻すには、7年もの月日がかかります。

では一体どうすれば良いのかといえば、事前に景気後退を察知してリスクを回避すると同時に、株価指数の下落が見込めるならば『売り』から入ることで株価指数の下落を収益に変えてしまうことです。

そのような機動的な取引は、『買い』しかできない「つみたてNISA」・「iDeCo」ではできません。

それができるのは、これから説明するCFD取引なら『S&P500』・『NASDAQ100』などの株価指数や厳選された個別株などで『買い』からも『売り』からも取引ができるので暴落も大きな利益に変えてしまえます。

「それは投機であって投資ではない」という意見もいただくのですが、日本は世界に先駆けて米の先物市場が誕生した国で、当時は米価格の下落が見込まれるときには予め先物を空売りすることで資産を守る(ヘッジ)するという行為を行っていたのです。

現物資産を守るために状況によっては空売りを行うのはごく自然なのではないでしょうか。

それとも暴落で資産を失うのを指を加えて眺めているのでしょうか?

CFD取引なら、いわゆる『空売り』で資産をヘッジできますし、長期上昇相場なら実は投資信託・ETFよりも低コストなので『買い』から入ることで、従来の資産運用よりも大きな利益を上げることができます。

今回は、日本のCFD取引で80%という絶対的なシェアを誇り、株価指数の取引ではFXのスワップポイントにあたる「オーバーナイト金利」が課せられないため非常に取引コストが安い『GMOクリック証券CFD』を例に取りながら、新しい取引形態であるCFD取引について説明していきます。

CFD取引(差金決済)とはFXのように株価指数や商品を取引できる仕組み

CFD取引とは、別名「差金決済取引」と呼ばれ、取引開始から取引終了までに発生した差額分を決済する取引です。

日本ではFXが先に爆発的に普及しましたが、CFD取引は株式指数や株式、原油などのエネルギー、金・銀などの商品をFXのように証拠金取引できる仕組みです。

このCFD取引と先物取引との違いは、先物取引は期限があるのに対して、CFDは期限がないことと、株価指数も個別株も商品取引も一つの口座で取引できるところです。

また『買い』だけでなく、『売り』(いわゆる空売り)からも入れます。

GMOクリック証券の株価指数CFDの取引はオーバーナイト金利が発生しない

株価指数をCFD取引する際に、大多数の証券会社ではFXのスワップ金利に相当するオーバーナイト金利が発生します。

おかしいのが『買い』でも『売り』でも、マイナスなのでポジションを持つ期間が長ければ長いほど金利分が差し引かれてしまいます。

しかしGMOクリック証券では、取引の多い『S&P500』・『NASDAQ100』などの株価指数に対してこのオーバーナイト金利が徴収されないため、保有コストが低いのが魅力です。

一方で一般的に広く投資が行われている投資信託やETFでは信託報酬といって、年率換算で手数料がこっそり徴収されています。

後述しますが、長期投資であればあるほどこのコストの差が大きくなってくるので、投資信託やETFよりも『GMOクリック証券CFD』のほうが長期投資に向いているのです。

GMOクリック証券の株価指数CFD取引で発生するのは価格調整額だけ

GMOクリック証券CFDで発生するその他の費用は、3つあります。

- 価格調整額

- 金利調整額

- 権利調整額

このうちGMOクリック証券の株価指数CFD取引で発生するのは、「価格調整額」だけです。

CFD取引では原資産である先物で現状の先物に期日が到来すると期先へ乗り換えますが、価格に差異が生じます。

この価格差を調整してあたかも引き続き継続して取引が行われているようにしているわけです。

この時に発生しているのが「価格調整額」です。

乗り換える期先の先物価格が高ければ、マイナス調整され、逆に低ければプラス調整されます。

株価指数CFD取引で発生しているコストは実質スプレッドだけ

GMOクリック証券の株価指数CFD取引で発生している「価格調整額」は損も得もしていませんので、実質発生している経費は取引の時に負担しているスプレッド(売りと買いの価格差)だけです。

主要なCFDサービスを提供している会社のスプレッドを比較してみました(時間と環境によってはスプレッドは広がります)。

| CFD取引会社 | S&P500 | NASDAQ100 | 日経225 |

| GMOクリック証券 | 0.3 | 0.8 | 2.0 |

| IG証券 | 0.6 | 2.0 | 7.0 |

| サクソバンク証券 | 0.5 | 1.5 | 5.0 |

| OANDA Japan CFD | 0.4 | 1.7 | 6.0 |

| DMM CFD | 0.5 | 2.0 | 7.0 |

| LINE CFD | 0.3 | 1.0 | 5.0 |

| 楽天証券CFD | 0.5 | 2.1 | 10.0 |

S&P500では差は大きくないですが、NASDAQ100・日経225だとかなり差があり、いずれにせよもっとも低コストです。

このスプレッドコストは、GMOクリック証券では0.3pipsですので経費は取引数量×1に対してコストは34円に相当します。

往復でも34円のコストです。

例えば投資信託で同じS&P500に連動した「SBI・V・S&P500インデックスファンド」を同じ45万円購入すると信託報酬など実質コストは年率0.1136%発生していますので511円分コストが発生しています。

一方で『GMOクリック証券CFD』では、最初の取引で発生しているスプレッド34円のみです。

ですので株価指数で取引をする場合は、GMOクリック証券のCFD取引は非常にコストが安く、投機的というよりは長期投資向きだといえます。

GMOクリック証券CFDは買いからも売りからも入れる

CFD取引の魅力は、上昇だけでなく下落が見込めるときに『売り』からも入ることが出来る点です。

特に2022年はこれまで一貫して右肩上がりだった、米国株価指数の値動きに異変が起きており長期下落トレンドに突入してしまっています。

GMOクリック証券CFDチャートS&P500 週足2022年9月19日

こういった事態のとき、「クレカ投信積立でS&P500を積み立て設定してあとは放置」では、蓋を開けてみれば大損していたという事態になりかねません。

1970年代はスタグフレーションが進行しS&P500は半値近くまで暴落した

実は2022年は物価高・景気後退に悩んだスタグフレーションが始まった1973年に酷似しており、当時の1973年から1974年は一貫して株価指数は下落し続け、S&P500に至っては半値近くまで叩き売られています。

2022年は1973年に酷似しています。

インフレは1973年急速に進行し1974(-0.5%)・1975(-0.2%)と景気後退しスタグフレーションが発生しています。S&P500は半値に暴落し、ドル安も発生したため円建ての価値は紙切れ同然になりました。

その後回復の足取りも重く、高値を更新したのは1980年です。 pic.twitter.com/4dUaoKtKvb

— cohamizu (@cohamizu1) September 2, 2022

現状も米CPI(消費者物価指数)は、高進を続けており当時と同様にスタグフレーションが発生するのは避けられないと思います。

こういった事態に対して、投資家たちは何かしら対策をしているのかといえば、最新の楽天証券の積立ランキングを見る限りいつもの平常運転を続けています。

まったく日本は平和そのものです。

引用:楽天証券投信積立ランキング

こういった状況の変化を読めず、沈みゆく泥舟に乗って当時のように資産が半値になるかもしれないピンチで祈っているのではなく、果敢に打って出るべきだと思うのは当方だけでしょうか?

アメリカの代表的な株価指数といえば、多くは「ダウ平均株価」と答えると思います。しかしダウ平均株価は別名「ニューヨークダウ」とも呼ばれており、30銘柄で構成された株価の平均値で、銘柄数としては非常に少なく、時価総額が大きくてもAmaz[…]

S&P500が暴落する理由というのは予めわかりきったことだった

年初来からS&P500が20%超も下落していることを驚く人が多いのですが、何もおかしいことではないです。

なぜなら当方は3Dイールドカーブを自作で作って常に監視して、金利の動向の変化を掴んでいるからです。

3Dイールドカーブ更新しました。

米国債利回りを繋いだイールドカーブは投資で非常に重視され、見ていないと継続的な利益をあげるのは困難です。2~5年利回りはすでに20年利回りも超えて逆イールド進行し景気後退の長期化を示唆、全体も上昇しインフレが進行していることを示しています。 pic.twitter.com/M4OXyY9ofC

— cohamizu (@cohamizu1) September 23, 2022

株式運用に有利なのは、1年前の奥に向かってなだらかに傾斜している状態ですが、現在は手前の2年国債利回りが一番高くめくれ上がって、現在は長短金利差が完全に逆転した逆イールドになっています。

3Dイールドカーブがおかしくなり始めたのは、2022年に入って中央銀行にあたるFED(連邦準備制度)がインフレを抑えるために金利を引き上げていくという予測を2年国債利回りが織り込んで一本調子に金利が上昇してからです。

一方で経済見通しを示す10年国債利回りは金利の上昇により景気が低迷または後退することを先読みして伸びが鈍化し、2年国債利回りよりも10年国債利回りのほうが低いという逆イールドが発生してしまっています。

この逆イールドが発生すると100%の確率で景気後退が発生し、景気後退の前に大規模な株価の暴落が発生します。

ですのでS&P500が大幅な下落をするというのは予めわかりきったことでした。

ですので今年は『買い』から入るのではなく、『売り』から入って下落を収益機会に変えようとしているのです。

>>【3Dイールドカーブ】世界は長く苦しい景気後退と物価高に悩むことになる

実際にGMOクリック証券CFDで8/17空売りを再開した

ツイッターの読者はすでにご存知だと思いますが、下落が再開された8/17の取引時間から、NASDAQ100の空売り再開を宣言しています。

おはようございます。#PayPayポイント運用 8/17のサマリーです。

FOMC議事録はどちらかといえば、利上げペースの減速に触れており緩和的な内容で、次回のFOMCでは0.5%の利上げが織り込まれています。

これに対してS&P500は前日比-0.72%、NASDAQ100は-1.25%で応えています。

空売り再開です。 https://t.co/aigqu3XQgb pic.twitter.com/tTeUxF6f5E

— cohamizu (@cohamizu1) August 17, 2022

この決め手がGMOクリック証券CFDのチャートで、長期下落トレンドの上値抵抗線と下値支持線を引いて、200SMA(200日移動平均線/青線)と上値抵抗線が重複しているところで下落し始めたので、GMOクリック証券CFDでNASDAQ100の売りを執行しています。

おはようございます。#PayPayポイント運用 9/23サマリー

日足◀S&P500-1.66&%▶週足

S&P500は6月の安値に引いた水平線を下抜く寸前まで下落して、引けにかけて少し買い戻されています。

ブレイクすれば、下落トレンド下値支持線までの落下が確実視されます。

NASDAQ100の空売りを維持します。 https://t.co/JXcyoihmbl pic.twitter.com/wD5ByP833P

— cohamizu (@cohamizu1) September 23, 2022

そして現在は口座資産は、年初来3倍以上に膨らんでおり『空売り』の効果を実感しているところです。

『空売り』をしなければ、資産が減るのをただ眺めているだけですが、果敢に打って出ればピンチをチャンスに変えることができるのです。

FX/CFDは国内シェアNo.1、国内株式手数料も無料になって国内最強のネット証券「GMOクリック証券」。

- 株価指数・米国株・商品のFX版 国内店頭CFDでは、取引高11年連続No,1(GMOクリック証券調べ2014年1月〜2024年12月)

- FXでも国内取引高11年連続1位とハイスペック

- 各取引専門のアプリが揃っておりどこでも取引したいときに取引できます。

- GMOあおぞらネット銀行との口座間連携で普通預金金利がメガバンクの110倍になります。

\国内店頭CFD取引高11年連続No,1/

こんにちは、cohamizu(@cohamizu1)です。PayPayポイント運用の現在から5月末までの判断は、全コース「引き出し」とします。S&P500は、2023年10月27日を大底として急上昇して、大統領選挙の[…]

リスク管理はレバレッジと逆指値で厳密に管理すべし

圧倒的にコストが安いにも関わらず、CFD取引が一般的でないのは証拠金取引でレバレッジを掛けて投機的な取引であるというイメージがあるからだと思います。

たしかにそういった使い方もできますが、CFD取引ではリスクを大きくもできますし低くもできます。

CFD取引はレバレッジを低くしてリスクを減らした安定した運用もできます。

例えば、PayPayポイント運用でもチャレンジコースは、S&P500の値動きの3倍もするETFが原資です。

これと同じリスクで取引する場合は、S&P500の現在の価格では15万円の証拠金で取引数量×1で取引を行えば同じリスクです。

さらにリスクを低下させるために2倍程度に抑えるとすれば、20~25万円ほどの証拠金で取引数量×1で取引を行えば2倍のレバレッジです。

まるっきりインデックファンドやETFと同じ等価の低リスクで取引をする場合は、50万円前後の資金に対して取引数量×1で取引を行えば1倍程度のレバレッジになり、投資信託・ETFよりも低コストで資産運用ができます。

こんにちは、cohamizu(@cohamizu1)です。CFD取引は、レバレッジをかけられる点が強調され投機的な利用と考えられがちです。確かに投機的な利用にも向いています。しかし結論から書くと、40万円以上の運用は、CFD[…]

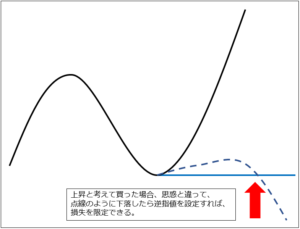

逆指値を設定してリスクを限定できる

CFD取引で一番大事なのはこの逆指値です。

日本の投資信託やETFでは、取引できるのは東証で取引が行われている間だけです。

たとえば寝ている間にNY市場で急落して朝起きたら大損していたというケースもありえますが、各CFD取引会社ともにFXと同じ仕組みですので、指値・逆指値・IFD・IFO注文が利用できもしものときの損失を限定できます。

逆指値は、図のように上昇と思って「買った」ときに、点線のように思惑が外れて下落した時に損失を限定するために設置する注文です。

青い線のところに逆指値があれば損失を被ることなく取引を終えられます。

逆に思惑通り、実線のように上昇してくれれば、逆指値をだんだん上方向に動かして、利益を確保していくこともできます。

日本の市場で上場しているETFで取引している場合は、NY市場の結果が9:00の取引開始からモロに反映されるので、途中経過で損失を限定できません。

それを考えるとCFD取引の方がNY市場の取引も含めて24時間リアルタイムの値動きなので、急落しても逆指値が発動して損失は限定的で済みます。

その意味ではリスクを抑えて逆指値をちゃんと設定していれば、堅実な取引が可能だと思います。

ここでは例えば当方なら以下の2つの注文方法をよく使っています。

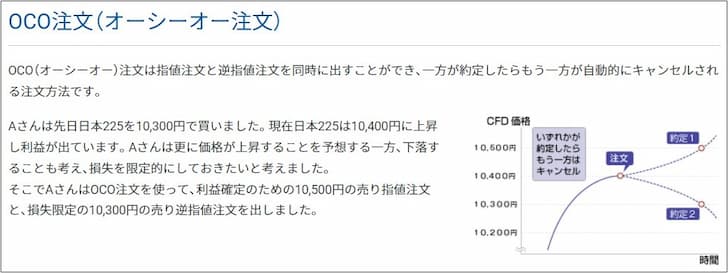

OCO注文

OCO(オーシーオー)注文は、利益確定の指値注文と損失防止のための逆指値注文を同時に出す注文方法です。

この注文により、すでに取ったポジションをどのポイントで利益確定し、どのポイントで損切りすることを予め決めておくことができます。

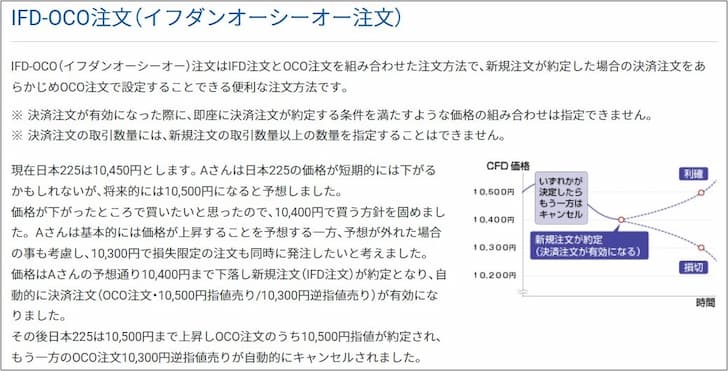

IFD-OCO注文(イフダンオーシーオー注文)

IFD-OCO(イフダンオーシーオー)注文は、IFD注文とOCO注文を組み合わせた最も利用されている注文方法です。

この水準になれば「買い」・「売り」という注文に、利益確定の指値決済注文と損切りの逆指値決済注文をポジションメイクと同時に自動でセットできます。

このようにCFDは注文形態を使いこなせば、損失も限定され、利益確定も確実に執行されます。

これをせずに取引をしていれば、損失は無限大ですので投機的なイメージそのままですが、損失を限定する注文を使いこなしているのであれば、逆にかなり低リスクといえるのではないでしょうか。

【まとめ】株価指数が上昇しても下落しても収益を獲得できるCFD取引とは?

CFD取引は自由度が高い分、ハイリスクな取引もできますが、レバレッジを抑えて、逆指値を設定すれば損失が限定され、非常に低コストなので有効な資産運用方法になります。

PayPayポイント運用などのポイント運用が流行って、運用に慣れた方が投資信託やETF取引を始めることは間違いないと思います。

でもいま現在の状況は何年いや何十年に一度あるかないかの激動期です。

現在の資産運用の状況はこれまでの常識は通用しません。

ガチホという思考停止の概念を捨てて、『買い』からも『売り』からも入ってピンチをチャンスに変えることができるCFD取引をむしろ積極的にオススメしたいです。

従来の先物取引だと一つの口座で一つの資産しか取引できませんでしたが、GMOクリック証券CFDなら一つの口座で世界中の様々な資産に投資できますので、ここは日経225だなとか、ここはNASDAQ100だなとか機会を逃さない取引ができます。