こんにちは、cohamizu(@cohamizu1)です。

先週の見通しで、「OPECプラス後に拡大型トライアングルを下方にブレイクするのを待つばかり」と投稿しましたが、結果は目標である73.74ドルを下回って72.48まで急落しました。

これによって、2023年3月以来下値をサポートしてきた週足200SMAと5月中拡大型トライアングルで膠着していた下値支持線もブレイクしています。

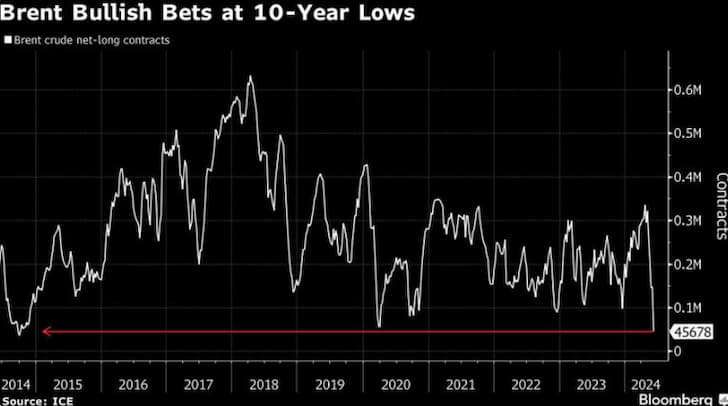

原油相場を動かしているヘッジファンドの先物・オプション取引データでも、ブレント原油の買越残高は4日終了週に10万2075枚減少し計4万5678枚という2014年9月以来の低水準になるなど急速に市場は弱気に転じています。

2014年といえば、シェールオイルの登場で100ドル超の原油価格が30ドルを割り込む長大な下落トレンドになった年で、ショートポジションの大きさの一端が伺い知れるのではないでしょうか。

しかし1週間を通してみると、火曜日には日足チャートの画像のように下落トレンドチャネル下値支持線まで達したため、ブレイクしたポイントを再テストするリターンムーブが発生し72.48→76.25まで最大3.77ドル戻しています。

今回筆者は、この下方ブレイクもリターンムーブも両方ポジションメイクできたわけですが、次はブレイクポイントの再テストが終わって下落トレンドを再開させる「ロールリバーサル」が発生すると考えています。

こんにちは、cohamizu(@cohamizu1)です。原油価格を左右する勢力として最大の価格カルテルがOPECであることは周知の事実ですが、これにロシア・メキシコなど従来はOPECに属さなかった産油国を加えてたOPEC+が新たな[…]

この記事では、このように原油取引の週単位の見通しについてTrading Viewで分析し、実際のトレードは国内店頭CFD取引高9年連続No,1のGMOクリック証券で提示されているレートを想定して説明しています。

高還元率ポイントサイト『ハピタス』への登録は、このサイト経由で特別紹介特典として合計2,000円相当のポイントがプレゼントされます。

①広告の数が非常に多く、高いポイント還元が魅力のポイントサイトです。

②ネットショッピングも高還元率で「お買い物あんしん保証制度」も完備。

③ポイント交換先が豊富で即日交換できます。

☆このサイトからなら特別紹介特典として合計2,000円相当のポイントプレゼント!

原油価格(WTI・BRENT)の見通し

WTI原油の来週は、拡大型トライアングルのターゲットは”71.50″ドルが堅実なターゲットだと考えていますが、より挑戦的なターゲットは70ドルの大台を突破した68ドルと考えています。

その理由を一つ一つ説明していきます。

なぜOPECプラス会合は、原油価格の急落要因になったのか?

OPECプラスができることは限られている。

中東の産油国を中心に結成されている原油価格カルテル「OPEC+」は、原油価格への影響力の維持を狙って半年に1回、閣僚級会合を開催し半年間の産油量の割当を決定しています。

ヘッドラインでは、2024年9月末まで「減産延長」でしたがその中身は、10月以降の減産縮小(=増産)という決定になっています。

これまでは、価格維持のためにサウジアラビア主導で減産を続けてきたものの、各OPEC加盟国は財源確保のため増産を望んでおり産油割当を守らないこともしばしば起こっていました。

そこで減産を守らせる一方で不満を抑えるためにサウジアラビアが自主減産を強化してきたわけですが、長期化するFEDの金融引き締めによる需要減に加えてガイアナなどの非加盟国の産油増加などで、前回のOPECプラス会合直前のWTI原油77.86ドルに対して今回の会合前では76.99ドルと原油価格の吊り上げに失敗しておりサウジアラビアの面目は丸つぶれになっています。

しかもこれから11月の米大統領選挙で共和党への政権交代が移ってしまうと、これまで民主政権で抑制していたシェールオイルの増産を再開し始めることは火を見るよりも明らかなのでOPECプラスの内輪で減産ごっこをしていてもシェアが縮小し収入が減る一方になります。

こういったいわゆる3C分析(顧客・競合・自社)で四面楚歌状態になったサウジアラビアが、大幅に譲歩して減産期間を大幅に延長するヘッドラインで強気に見せつつも実際には10月以降は減産幅を縮小して実質増産させることで不満を抑える折衷案を選択したと考えられます。

ということは口先介入で脅したところで、加盟国の突き上げでできないことはわかりきっているので、FEDが利下げでもしない限り、戻り売りに徹するのが基本戦略になるだろうと思います。

原油価格(WTI・BRENT)日足分析→拡大型トライアングルのターゲットは71.50

\利用登録無料の高機能チャート/

念のため厳密に計算するとターゲットは以下のとおりです。

- 値幅=E波高値80.57-下値支持線76.14=4.43

- 目標=ブレイクポイント76.00-値幅4.43=71.57

このターゲットプライスに関しては、取引しているブローカーによるため、ご自身がメインでトレードしているブローカーのチャートで同じように描画することで厳密な利益確定のリミット・損失限定のストップを設定したほうが良いでしょう。

以上が日足チャートで確認できる拡大型トライアングルのターゲットです。

こんにちは、cohamizu(@cohamizu1)です。相場はいつも一方方向で推移するわけではなく、どこかで売り方・買い方の勢力が拮抗し「持ち合い」と呼ばれる均衡状態が発生し方向性が一時的に失われることがあります。しかし均[…]

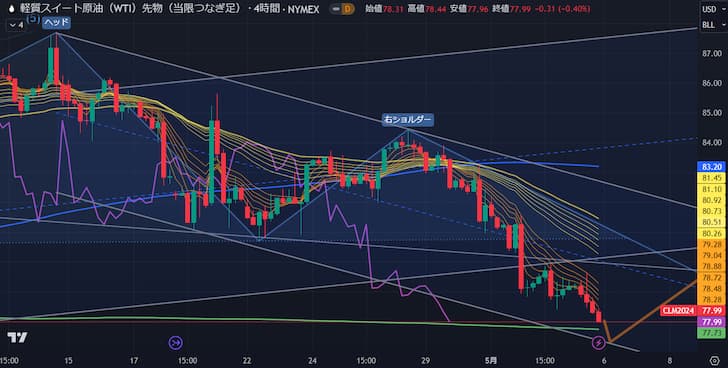

原油価格(WTI・BRENT)4時間足→ベアフラッグのターゲットは68ドル

\利用登録無料の高機能チャート/

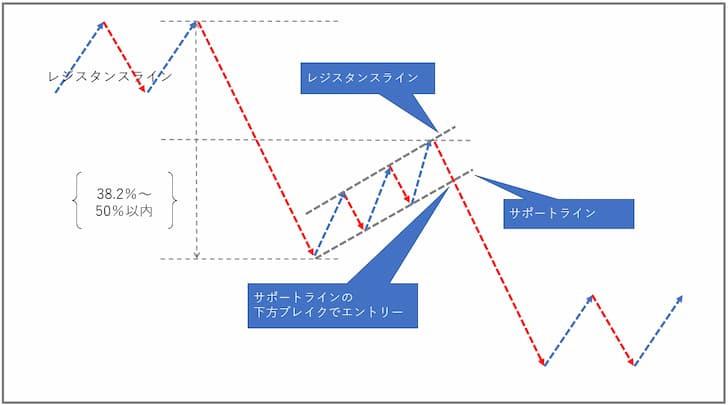

先週のWTI原油は、4時間足チャートを俯瞰すると下落トレンド継続パターン「ベアフラッグ」を形成している可能性があります。

ベアフラッグ(下降フラッグ)は下降トレンド(フラッグポール、旗竿)と、そこからの反発による上方向に傾斜したフラッグ(旗)で形成され、旗竿に旗を立てたようなF字型を逆さにした形状になります。

この右肩上がりの並行チャネルを下方ブレイクすると急落するため、前述のファンダメンタルズでは弱気相場が想定できてショートをどこでポジションメイクするか検討している場合、非常によいエントリーポイントになります。

このチャートパターンの下値目処は、かなり正確で再現性が高いので重要視していますが、計算すると極端な数値になりやすく大抵のトレーダーからは一笑に付される場合も多く、眼の前の値動きに翻弄されて早々と利益確定してしまう場合も多いです。

そのためブレイク後にポジションを取る場合は、スイングトレードを念頭においた比較的低いレバレッジと最初に設定したリミットを安易に動かさないことが重要になります。

今回の「リターンムーブ」が思惑通り「ベアフラッグ」だった場合、以下のようにターゲットが計算されます。

- 値幅=下落トレンド起点80.57-下落トレンド終点72.46=8.11

- 目標=戻り目75.78-値幅8.11=67.67

68ドルを割り込む67.67が想定ターゲットとして浮上します。

このターゲットプライスに関しても、取引しているブローカーによって異なるため、ご自身がメインでトレードしているブローカーのチャートで同じように描画することで厳密な利益確定のリミット・損失限定のストップを設定してください。

以上が4時間足チャートで確認できる「ベアフラッグ」のターゲットです。

こんにちは、cohamizu(@cohamizu1)です。今回はチャートパターンの一つ『ベア(下降)フラッグ』について解説します。『ベアフラッグ』とは、下降トレンドを保っている相場が調整によって右肩上がりの平行チャネルを形成[…]

BRENT日足もヘッド&ショルダーズ→下値目処78mid

\利用登録無料の高機能チャート/

BRENT(北海原油)日足は、わりとチャートがキレイでトレンドライン・水平線が的確にレジスタンス・サポートとして機能しています。

こちらも拡大型トライアングルをブレイクして、下落トレンドチャネルの下値支持線から反発して一旦下抜いた拡大型トライアングルの下値支持線に戻った(リターンムーブ)ものの、金曜日には押し返されて引けています。

したがって下落トレンドが再開される「ロールリバーサル」になっている可能性が高いと考えています。

WTIと同様に拡大型トライアングルでターゲットを計測すると75.21あたりが目標値となりますので、北海原油は約5%ほどの下落が想定されます。

日足チャートで見ても、再び下落トレンドチャネルの下値支持線をヒットするというパスであるため、やはり堅実なターゲットだといえそうです。

WTI原油・BRENT北海原油の分析精度を高める指標

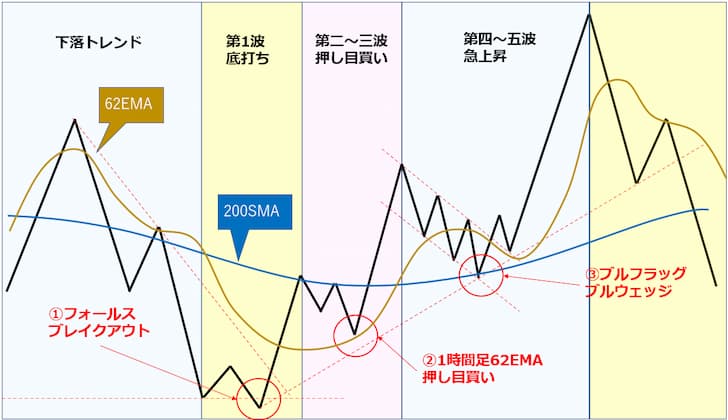

ここまで原油価格(WTI・BRENT)のトレードについて日足→4時間足で説明してきましたが、基本的にこの記事のトレード手法は4時間足でトレンドラインを引いて、1時間足を主に確認しつつ以下の3つのポイントでトレード方法を採用しています。

主な手法としては、これらを使いまわしてより熟練度を高めようとしており、それ以外の値動きに関しては「得意ではない」という判断でスルーすることで勝率を高めることを狙っています。

こんにちは、cohamizu(@cohamizu1)です。X(旧:Twitter)で日々、原油取引について投稿しているので、ご存じの方もいらっしゃると思いますが、基本的にWTI原油取引で生計を立てています。そのためトレードの[…]

現状では、テクニカル分析の通りトレンド継続型のパターンが出現した状況です。

③のシチュエーションで当方の場合は「ブルフラッグ」・「ベアフラッグ」を多用しています(来週もそうなりそうです)。

主張したいことは、一見無限に存在しそうなチャートパーターンの中で得意なものだけを集中的に研究して、そのパターンではエキスパートになることが重要です。

反対にすべての場面で利益を獲得しようとすると無駄な損失を招く結果になるので、逆に遠回りになると思います。

以上①②③のパターンに加えてこれから説明する方向性を補強する指標も確認することで、今後の原油トレードに関して精度を高めることができるでしょう。

代表的な指標としてチェックしてほしいのが以下の3つです。

- 期待インフレ率

- IGクライアントセンチメント

- 米国エネルギー情報局(EIA)/短期エネルギー見通し(STEO)

①期待インフレ率

原油価格は、あらゆる物価に影響を及ぼすため経済活動にとって非常に重要なものです。

この原油価格の先行指標ともいえるのが、市場が推測するインフレ率を示す「期待インフレ率/BEI(Break Even Inflation rate)」です。

期待インフレ率は、物価連動国債の売買参加者が予測する今後最大10年間(物価連動国債の残存期間次第で10年未満になる場合がある)における年平均物価上昇率を示しており、将来の実際の物価や景気に影響を与え、それらの先行きを予測するうえで重要な指標となります。

実際にこの期待インフレ率は、原油価格に同調または先行する特徴があるため、毎日確認しておく必要があります。

今週末までの期待インフレ率は、一貫して下落傾向が続いておりインフレを期待する買い方にとっては厳しい展開になっています。

ですので目先日足チャートが反発しているものの、期待インフレ率では引き続き原油価格の下落が想定されていると解釈できます。

これだけ見ると期待インフレ率を見て追随したトレードをすれば良さそうに感じますが、一致する確率は0.68~0.78の間であるため、2割~3割程度は外れることがあります。

そのためこの指標が下落傾向にあれば「原油は基本売りから入る」、上昇傾向にあれば「基本買いから入る」ことで無用なリスクを低下させることができる指標だと考えればちょうどよいと思います。

現状は、チャートと期待インフレ率が相反する状態ですので判断は「ニュートラル」として、OPECプラスの決定を市場がどのように判断するのか見極める必要があります。

②IGクライアントセンチメント

「IGクライアントセンチメント」は、グルーバルに展開している「IGグループ」の顧客がどのようなポジションになっているか定期的に提供してくれています。

個人投資家は大抵トレンドとは逆のポジションをとる傾向にあるため、その習性を利用してロングが増加すれば弱気、ショートが増加すれば強気という売買の目安となります。

週末の個人ポジションを確認してみましたが、冒頭で説明したヘッジファンドのポジションでロングポジションが激減したのとは全く逆で、目先3ドル以上も反発したにも関わらずネットロング80.87%と未決済ロングがかなり残存しています。

これは先週でもネットロングが80%を切ることはなかったので、この捕まって含み損で苦しんでいるポジションは拡大型トライアングルの上値抵抗線より上で買ってしまった勢力だと考えられます。

もっとも反発はしたので先週と比べるとロングは+7.21%増加、ショートは+24.83%と大きく増えています。

なぜロングが多いと下落リスクが高まるかというと、大勢の個人投資家は訓練を受けておらずトレンドと逆のポジションをとる習性があるからです。

つまり訓練されていない個人投資家は利益は一刻も早く利益確定して、損失は先延ばしにする悪癖があり、強い上昇トレンドが発生するとロングが減ってショートが急増し、逆に強い下降トレンドが発生するとロングが急増してショートが減る傾向にあります。

したがってロングの勢力が大半であることの意味は、下落方向に相場の方向性が志向されており、個人投資家は損失を抱えたロングポジションを持ち越しているため彼らがその損失に耐えられず損切り(投げ売り)を行うことでさらに下落する可能性が高く、上昇しても次々微益で利益確定するため上値が重い展開が想定されるのです。

このように、「IGクライアントセンチメント」で確認できる未決済ポジション(おそらく含み損を抱えたポジション)を観察することで、常に自身のポジションが少数派に属していてトレンドに乗れているか確認しておくことができるでしょう。

例えば、筆者の場合は6/3の「IGクライアントセンチメント」を確認したときに、下落相場になっているにも関わらず急速に個人のショートポジションが増加したのでポジションをドテンし73.06でロングしましたが、やはり投機筋の利益確定によるショートカバーによる上昇によって彼らは損切り・ロスカットされています。

このように「IGクライアントセンチメント」は、実際のトレードに役立つ便利なツールです。

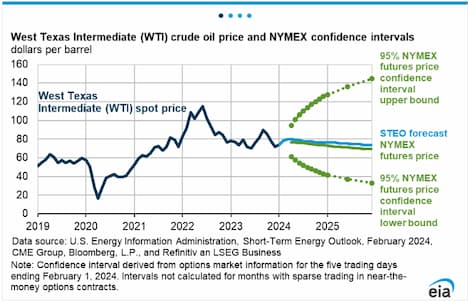

③米国エネルギー情報局(EIA)/短期エネルギー見通し(STEO)

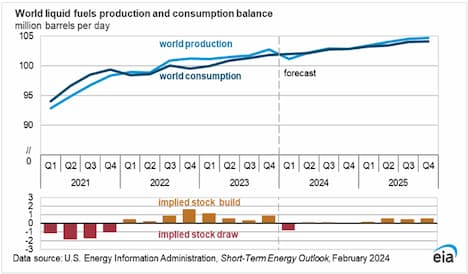

米国エネルギー情報局(EIA)が毎月発表している短期エネルギー見通し(STEO)は、毎月発表されており原油価格を左右する需給状況をつぶさに知ることができます。

原油需給予測の指針となるIEAの5月月報はすでに発表されており、2024年の需給に関しては以下のような予測となっています。

- 2024年の需要予測は日量1億310万バレル(▼14万)

- 2024年の供給予測は日量1億270万バレル(▼20万)

- 2024年は日量40万バレルの供給不足

この需要と供給予想について、第四四半期ではOPECプラスが増産してくるので、需要が停滞すればさらに供給過剰となります。

当のOPECの需要予測は大抵需要を過大に見積もっている傾向があり、IEAの予測でも第二四半期36万バレルの不足に対して第三四半期は余剰が予想されており、それを早期に折り込みだしているのであれば弱気に推移しやすいでしょう。

現実コマツ・キャタピラーなどの建機大手の決算でも2024年度の見通しに悲観的な内容が並び、アメリカの経済指標は相次いで低調なものに変化しています。

景気は弱体化し需要が見込めない状況を原油価格に織り込んできている可能性があります。

分析チャートツールはダントツでTrading Viewが便利

WTI原油(または北海ブレント)のチャート分析では、Trading Viewを読者の方におすすめしています。

一般的なチャートシステムでは、この記事で掲載しているチャートのようなGMMA(複合型移動平均線)は標準装備されていないため、トレンドがどちらの方向に傾いているか直感ではわかりにくい問題があります。

ですので、まずはGMMA(複合型移動平均線)を導入できるTrading Viewの無料版からはじめてみましょう。

\利用登録無料の高機能チャート/

無料で便利なチャートツールは楽天MT4CFD

Trading Viewは、無料で閲覧できる高機能ツールですが、無料プランで表示できるインジケーターは2つまで、チャートを同時表示できないなど、十分な機能を使うには月額$12.95のエッセンシャル以上のプランにしなければ、機能に制限があるので不便に感じる場合があります。

そこで無料でありながらテクニカル分析を無限に追加できる楽天MT4CFDを使うことでその問題を解決することができます。

MT4で原油のチャートをチェックするには、USOILのシンボルを追加することで可能になります。

Trading Viewに対する利点は、楽天MT4CFD口座を開設していれば無料で機能を使えることとローソク足の動きが非常に速く(MT4ではトレンドに乗ったポジションを維持しやすくなるため平均足を使っています)判断を下しやすいことです。

そのため短期売買になればなるほど、楽天MT4CFDを利用する優位性が活きてくるでしょう。

楽天MT4CFDならS&P500などの株価指数や金・銀・原油などの商品の高機能チャートMT4を無料で閲覧でき、リアルタイムでも取引ができます。

\口座維持管理手数料無料/

低コストで少額資金からでも投資できるのはGMOクリック証券

チャートに関しては、Trading Viewまたは楽天MT4CFDで十分な分析ができます。

しかしWTI原油・北海ブレンド原油など世界中のあらゆる投資対象を現物株取引・CFD取引・FX取引により低コストで取引できるのは、GMOクリック証券です。

さらにアップデートにより例えばS&P500では、これまでCFD取引するのに必要だった最低証拠金65,000円前後が1/10の6,500円前後からでも取引できるように大きく改善され他の証券会社と比べて少額からでもスタートできるようになっています。

また実質的な取引コストであるスプレッドでも5月からは従来のスプレッドから▼38%も縮小しており非常に低コストです。

| CFD取引会社 | S&P500 | WTI原油 | GOLD |

| GMOクリック証券 | 0.0~0.3pips | 0.0~3.0pips | 0.0~0.3pips |

| 外為ドットコムCFD | 0.3pips | 2.0pips | 0.18pips |

| IG証券 | 0.6pips | 2.8pips | 0.3pips |

| サクソバンク証券 | 0.5pips | 6.0pips | 0.3pips |

| OANDA Japan CFD | 0.4pips | 3.0pips | 0.3pips |

| DMM CFD | 0.5pips | 3.9pips | 1.2pips |

| 楽天MT4CFD | 0.5pips | 8.0pips | 2.7pips |

特にGMOクリック証券は、アプリなどのツールの使いやすさやコスト面でも優れており、株価指数・商品・外国株を少額からでも取引できるメリットがあります。

そのためか取引高シェアにおいても証券CFDでは72%・商品CFDでは65%など「国内店頭CFD取引高9年連続No,1(GMOクリック証券調べ2014年1月〜2022年12月)」になっている証券会社です。

スタートは、GMOクリック証券からはじめてみましょう。

こんにちは、cohamizu(@cohamizu1)です。ネット証券は国内株式手数料無料化に踏み切ったSBI証券・楽天証券の口座を保有してない方はいないと思いますが、今回紹介するGMOクリック証券は、両者と比較しても国内株式の手数料が安[…]

【結論】WTI原油/BRENT北海原油2024年6月第2週見通し

原油価格(WTI・BRENT)の2024年6月第2週の見通しは、一時的に反発したもののファンダメンタルズ・テクニカル分析いずれでも売り優勢と見ています。

テクニカル分析では、上記の日足チャートから以下の2点から売りから入りたいと考えています。

- 日足では拡大型トライアングルの下値目処71.57ドルを未達成であるため、リターンムーブから下落トレンドが再開される公算であること。

- 4時間足ではベアフラッグを形成しており、下方ブレイクで67.67ドルまで下落する可能性が浮上してきたこと。

ファンダメンタルズ分析はテクニカル分析よりも難しいので、X(旧Twitter)等で投稿されている原油強気派の投稿では、チャートにお絵かきした荒唐無稽なターゲットを掲げていることが多いですが、OPECプラスが捨て身の追加減産する以外にはありえない数値であるためリスクとして念頭に置く程度でよいと思います。

そもそも市場を支配しているヘッジファンドなどの機関投資家が、膨大なショートポジションをぶつけている状況で零細な個人が必死に買っても勝負にはならないので8割を占める買い方が膨らんでいく損失に耐えられなくなってロスカットされるのを待つだけだろうと思います。

今回の分析に活用しているTrading Viewは、分析ツールとして広く一般的に使われていますが、十分な機能を使うには月額$12.95のエッセンシャル以上のプランにしなければ、機能に制限があるので逆に使いにくい部分もあります。

そのため実際には、十分な機能でかつ無料で分析を行うことができる楽天MT4CFDのチャートでトレードのタイミングを図ったほうが、コストも掛からず取り組みやすいと思います。