こんにちは、cohamizu(@cohamizu1)です。

先週のWTI(ウェスト・テキサス・インターミディエイト)は、長大な下ヒゲを伴うスパイクローのローソク足実体を包み込む陽線で引けています。

このアウトサイド(日本名:包み足)で引けた場合、判断は「買い」です。

したがってディセンディングトライアングルのブレイクによる40ドル割れというシナリオ(石油業界にとって破滅的な非現実的な数値)は成立しない可能性が高くなってきました。

よってこのブログで従来予測した通り、ウォルフ波動で発生する5つのリバーサルポイントをすべて通過し80ドルを超える上昇トレンドに入ったと判断しています。

この記事では、2025年4月第4週の原油価格の動向を考察しますが、実際のトレードはCFD取引を提供している各証券会社のレートで再計算し、スプレッドも加味して利益確定ポイント、損切りポイントを決定してからエントリーしてください。

紹介しているポイントサイト「ハピタス」は、会員向けにさまざまな企業広告を掲載しているサイトで、ユーザーが広告を利用することで企業から広告費が支払われ、その一部がユーザーに還元されます。

とくに証券会社の広告では、飛び抜けた還元率を維持しているポイントサイトですので、新規で証券会社の口座開設をするときには忘れずに経由しましょう。

高還元率ポイントサイト『ハピタス』への登録は、このサイト経由で特別紹介特典として合計2,100円相当のポイントがプレゼントされます。

①広告の数が非常に多く、高いポイント還元が魅力のポイントサイトです。

②ネットショッピングも高還元率で「お買い物あんしん保証制度」も完備。

③ポイント交換先が豊富で即日交換できます。

☆このサイトからなら特別紹介特典として合計2,100円相当のポイントプレゼント!

WTI原油 2025年4月第4週テクニカル分析

WTI原油は、週足レベルで下降ウェッジに似たウォルフ波動を形成し、最終⑤リバーサルポイントを経て反発局面に入ったと推定しています。

ウォルフ波動では、画像の通り①②③④⑤のリバーサルポイントがあり、⑤は傾向としてややいき過ぎる傾向にあります。

今回もその傾向に漏れず、長大な下ヒゲを伴うスパイクローを示現し反発を示唆した後、そのローソク足実体を包み込む陽線で引けています。

このようにスパイクロー+アウトサイドのプライスアクションが出現した場合、判断は「買い」となります。

このウォルフ波動の特徴は最後のリバーサルポイント⑤を通過すると、①と④を結んだトレンドラインに接触するまで強力に反発する特性があるため⑤が最後のリバーサルポイントだと確定した現在では、ロングを仕掛けるにはこれ以上はないタイミングであるといえます。

先週までは、「どちらにも動けるようにしておく」と判定を保留しましたが、2025年4月第4週では「買い」判断が優勢になったといえそうです。

こんにちは、cohamizu(@cohamizu1)です。X(旧:Twitter)で日々、原油取引について投稿しているので、ご存じの方もいらっしゃると思いますが、基本的にWTI原油取引で生計を立てています。そのためトレードの[…]

>>お薦め投資書籍

WTI原油日足分析)推進波W3のターゲットは72.06

先週のWTIは、底値圏で形成した三角持ち合いを上方向にブレイクアウトし、ウォルフ波動の下値支持線を奪還しています。

よってウォルフ波動の特性に従って①④を結んだラインまで5波構成による上昇波動で買い戻されていくパスコースが開けている可能性が高くなります。

目論見通り筆者が立案している反発プランが実現した場合、来週はW3のトップを推定する必要があると思います。

まず4月9日につけた安値55.12→4月10日につけた63.34までの値動きが5波構成の推進波W1、4月10日中に発生した反落がW2がであろうと推定した場合、エリオット波動の原則から推進波W3は、以下の暫定的なターゲットで推定できます。

- W1の値幅=W1のトップ63.34-W1のボトム55.12=8.22

- W2のボトム=58.76

- W3のトップ=(W1の値幅8.22×1.618)+W2のボトム66.09=72.06

このW3のトップ推定値72.06は、日足200日移動平均線と重複するために、普段エリオット波動を意識する市場参加者、または移動平均線を意識する市場参加からも大いに意識される水準だと考えられます。

こんにちは、cohamizu(@cohamizu1)です。先週のWTI(ウェスト・テキサス・インターミディエイト)もトランプ関税関連のニュースで乱高下する非常に難しいトレード環境になりました。しかし、個人的には4月9日につけ[…]

WTI原油4時間足分析)底値圏で形成されたヘッド&ショルダーズボトムをブレイク

短期的には、底値圏で形成されたヘッド&ショルダーズボトムのネックラインをブレイクアウトしています。

しかし値動きとしては、ウォルフ波動の下値支持線63.30~63.40前後の価格帯を超えた水準でショートカバーが発生していたので、その水準で流動性ギャップがある点と4時間足GMMAがまだ上方向にねじれていない点です。

そのためその流動性をいったん埋めることで、損失を抱えた売り方がイーブンで買い戻せ、買い遅れた勢力が買いたい水準で買うことができ、買いそびれた勢力が買うことができ足元がしっかりした上昇トレンドに移行することができます。

一度ブレイクしたところで飛びつくのではなく、上記のように流動性を埋めるべく価格が一度GMMAの長期線の束まで戻ってGMMAが収束し上方向に再拡散するタイミングがロングするタイミングとしては適切です。

ヘッド&ショルダーズボトムにおける目標値は、ヘッド部分の安値とネックラインの値幅をブレイクしたポイントに加えれば良いので、このフォーメーションによるトレードで得られるターゲットは70.44付近となります。

ただしこのパターンにおいては、上へのブレイクアウトのあとにネックライン付近までのプルバックが発生する可能性が高く、筆者が述べた1時間足・4時間足62EMAまでの押しにとどまらず、ネックラインまで戻りを試すケースが多々見られる点に注意が必要です。

こんにちは、cohamizu(@cohamizu1)です。移動平均線の組み合わせは、トレードの方法によって実に様々ですが、押し目買い・戻り売りで非常に役立っている62EMA(62本指数平滑移動平均線)を紹介します。この移動平[…]

WTI原油のチャート分析について

ここまでWTI原油について週足→日足→4時間足で説明してきましたが、月度の見通しで週足・日足で概要を押さえつつ、週単位では日足~4時間足でトレンドラインを引いて、1時間足を主に確認しトレードを行っています。

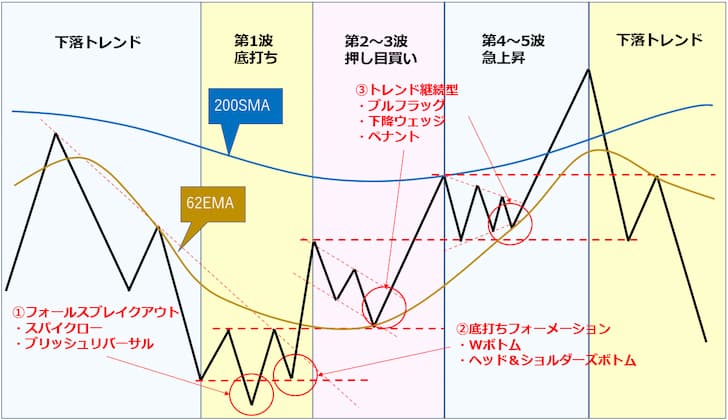

具体的には、以下の3つのポイントを重視したトレード手法が取り組みやすいと考えています。

- 重要なトレンドライン・水平線の安値でフォールスブレイクアウトを示現し反発開始

- 急反発で発生した需要を埋めWボトム、ヘッド&ショルダーズボトムを形成

- トレンド継続のブルフラッグ・下降ウェッジ・ペナント(またはトライアングル)のブレイクアウト

主な手法としては、これらを使いまわしてより熟練度を高めようとしており、それ以外の値動きに関しては「得意ではない」という判断でスルーすることで勝率を高めることを狙っています。

先週の2025年4月第3週までの状況は、①ヘッド&ショルダーズボトムを通過済みで、上昇波動5波構成の第3波推進波が発生している認識です。

このように一見無限に存在しそうなチャートパーターンの中で効率よくリターンを得られるものだけ抽出し、そのパターンの出現を待ってエントリーすべきです。

反対にすべての場面で利益を獲得しようとすると無駄な損失を招く結果になるので、逆に遠回りになると思います。

こんにちは、cohamizu(@cohamizu1)です。X(旧:Twitter)で日々、原油取引について投稿しているので、ご存じの方もいらっしゃると思いますが、基本的にWTI原油取引で生計を立てています。そのためトレードの[…]

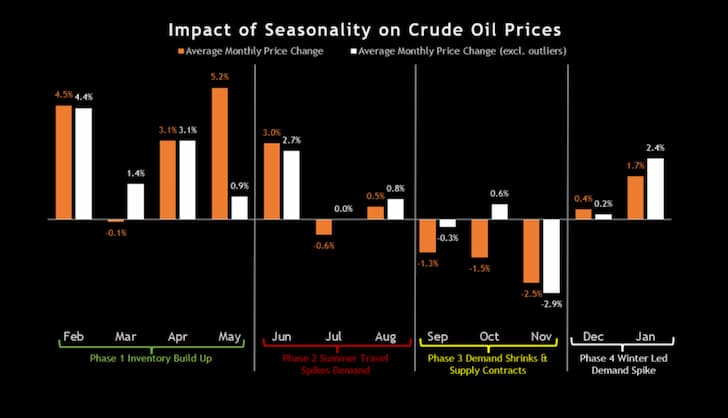

WTI原油の季節性では4月は強気

原油は過去のデータからは、4月は軟調な3月から一転して強気になるケースが多いため、本来なら強気で買いから入る時期です。

原油月度別平均騰落率

\利用登録無料の高機能チャート/

これまで原油価格は、2024年度7月から11月まで原油価格は地政学リスクで急速に吹き上がる場面はあっても、基本的には徐々に高値・安値を切り下げて低下していくプロセスを経ています。

しかし原油価格の動向としては、この期間の調整は需要低迷期とも重なるため例年どおりの現象で、11月を通過してし12月に入ってしまえば暖房需要によって底を打ち、需要が強い春から夏にかけて上昇トレンドを形成する傾向にあります。

グラフはTradingViewに掲載されているものですが、オレンジ色のバーは通常の平均騰落率、白色のバーが異常な価格変動があった年度を除いた平均騰落率です。

それによれば上半期において上昇しやすい月度は、2月に次いで4月が強い反発が期待できます。

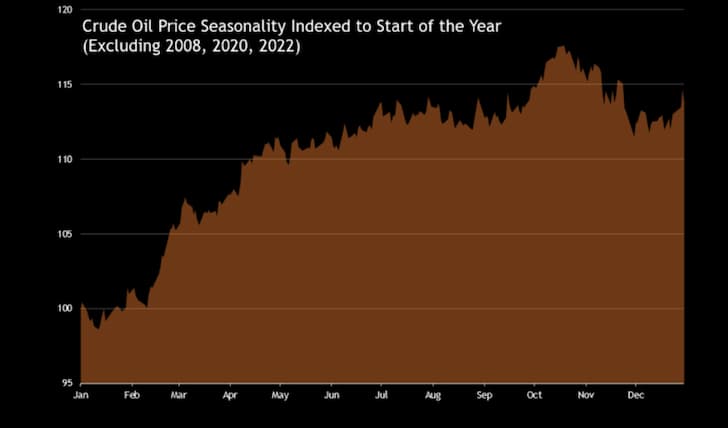

原油季節性インデックス

年初からの平均騰落率をインデックス化した場合、2月・4月の右肩上がりの傾斜角度は急角度で、通常はこのときに上昇する傾向にあります。

しかし今年は、非常に軟調な滑り出しになっています。

例えば2023年では5月まで非常に軟調でしたが、6月から徐々に上昇を開始して9月末まで猛烈なブルトレンドを形成したことがありましたが、価格が押さえつけられれば産油業界の設備投資が低下して急速に増加しはじめる需要に対応できない場合があります。

今年は2023年と同様の傾向になる可能性がありますので、6月を過ぎてからでも上昇してくる可能性について警戒する必要があります。

こんにちは、cohamizu(@cohamizu1)です。原油価格についても株価指数と同様に季節性があり、買いから入ったほうが有利な時期と売りから入ったほうが有利な時期があります。[caption id="attachmen[…]

原油市場の今とこれから

今後の原油市場を考えるうえで、非OPEC+加盟国最大の産油国であるアメリカのシェールオイルの動向とOPEC+の決定はかなり重要です。

方向性では、以下の3の要素で原油価格を一時的な均衡状態に陥らせる可能性があります。

- アメリカシェールオイルの生産減速が現実に発生していること

- OPEC+は、非加盟産油国の生産を停頓させるために超過生産している加盟国と歩調を合わせて増産を開始したこと

- イランとアメリカで行われている核協議において、アメリカの要求をイランが受け入れる可能性は低いこと

①アメリカシェールオイルの生産減速

HFI Researchによれば、最新の平均産油量は日量1,300万バレルですが、最新の原油生産量は1,270万バレルまで落ち込んでおり、市場がこれまで期待してきた供給予測をその都度下回って推移しています。

また原油価格が1バレル=70ドルであれば、まだ生産を維持する合理性がありましたが、現在の原油価格は64ドルに過ぎないため、追加の設備投資は期待できずさらに供給が下振れていくリスクがあります。

またこれは予測ではなくすでに進行している事象であるため、原油価格の底上げ要因です。

②OPECプラスの増産

一方でOPECプラスは、超過供給してきた加盟国と遵守してきた加盟国との結束を守るために増産ペースを前倒しで進めています。

現実的には、ベネズエラ・イランへの規制により減った供給を補っているだけで、市場に原油を溢れさせるような無秩序な政策ではなく、現実的に需給状態を示すスプレッドはむしろ徐々に上昇しています。

サウジアラビアとしては、シェールオイルが弱体化する傾向は喜ばしいはずで、アクセルを緩める必要はないと判断していると思います。

このOPECプラスの政策は、短期的には原油価格の上昇を抑える役割を果たすはずです。

しかしOPECプラスは、従来の半年に1回の会合を1ヶ月毎に変更したため、途中で判断を変更することは容易にできるため、必ずしもOPECプラスが価格を低くする政策を続けるという保証はありません。

③イランとアメリカで行われている核協議において、アメリカの要求をイランが受け入れる可能性は低いこと

5月にはイランの核施設への攻撃を計画していたイスラエルに対して、アメリカは交渉のため自制を促しています。

この交渉結果は、まだ予断を許しませんが、少なくともイランの立場では、トランプ米大統領が2018年に包括的共同行動計画(JCPOA)から離脱したのと同様に、将来の核合意を再び破棄しないという「確実な保証」がなければ受け入れる可能性は低いと考えられます。

よって決裂する可能性は残っていますし、アメリカの立場では決裂してイスラエルによるイランへの攻撃が実現したとしても原油価格が現在の60ドル台から10~20ドル程度押し上げるだけで高騰といえるレベルではないため比較的強気の主張をイランに要求する可能性があります。

これは予測し難いですが、決裂すると原油価格の急騰要因となり、従来テクニカル面で考えられていた価格水準を大幅に超える上昇が実現します。

しかしイランからの産油が市場に供給されなくなっても、OPECプラスの供給によって埋め合わせできるため、長期的な上昇要因にはなり難いと思います。

結論

原油価格が採算を割るレベルの低迷に沈み、トランプ政権の関税政策などの不透明感がある中では、アメリカをはじめとする非OPECプラス産油国は、産油に関する追加投資を行う意義はなく、産油量は予想を下回り続けると判断しています。

しかし目下のところはOPECプラスが、産油計画を超過していた加盟国と遵守していた加盟国との結束を守るために増産を前倒しで進めており、この動きが原油価格の伸びを抑える役割を果たします。

一方でOPECプラスの現在の増産の動きは、トランプ政権に譲歩しつつ、イランへの制裁による市場への供給不足を埋める動きに過ぎないかもしれません。

したがって80ドルレベルまでの戻りは期待しても2023年9月のように90ドルまで上昇し続ける動きは期待していません。

そのようなブル相場は、おそらく年度後半に表面化すると考えられます。

WTI原油 2025年4月第4週見通しまとめ

WTI原油は、週足レベルで下降ウェッジに似たウォルフ波動を形成し、最終⑤リバーサルポイントを経て反発局面に入ったと推定しています。

来週の到達レベルは、現在進行している5波構成上昇波動W3=72.06付近であると推定しています。

70ドル台半ばにでもなれば、ある程度の産油に関する採算性があるため、ある程度の価格の均衡が期待され、それはW4としてトライアングル型の修正波を市場にもたらすと考えています。

その後は、一時55ドルまで下落した原油の投げ売りとトランプ政権の不透明感により、抑制された産油施設への設備投資が後の供給不足となって価格を押し上げる要因になると思います。

この記事では、2025年4月第4週の原油価格の動向を考察しますが、実際のトレードはCFD取引を提供している各証券会社のレートで再計算し、スプレッドも加味して利益確定ポイント、損切りポイントを決定してからエントリーしてください。

スプレッドはCFD取引におけるブローカーの実質的な手数料で、WTI原油では楽天CFD/2.0pips、外為どっとコムCFD/2.6pipsなどが低コストです。

これらの証券会社への口座開設は、FX・証券会社等の口座開設でトップクラスの還元率を実現している「ハピタス」を経由するだけで、かなりの額のポイントを報酬として受け取ることができます。

筆者は、ハピタスの認定ユーザーですのでこのサイトからの登録で他のサイトよりも多い紹介特典も獲得することができます。