こんにちは、cohamizu(@cohamizu1)です。

WTI原油の向こう一ヶ月の上値目処は1バレル=73ドル半ばで推移すると想定しています。

12月はWTI原油にとって、10月~11月の軟調な状態から反発する局面が見られる月度で、前半は下落傾向ですが半ばから向こう半年にわたる底値を形成する可能性が高いです。

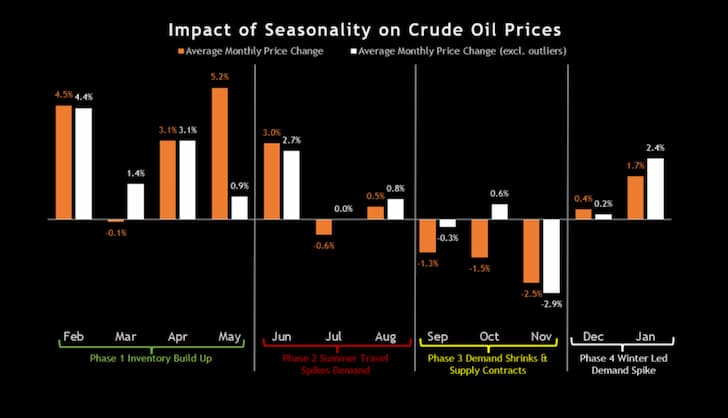

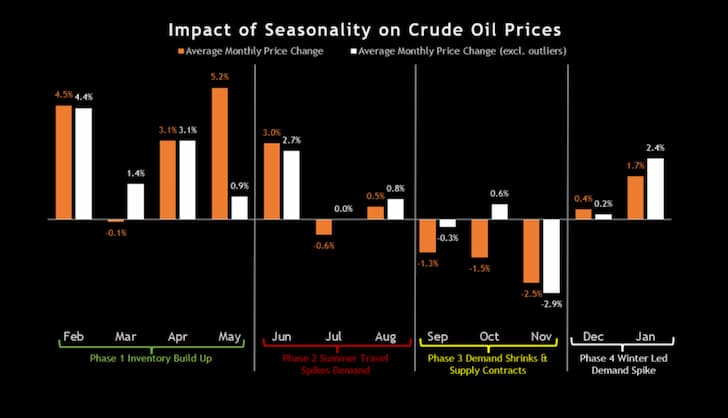

過去20年間の実績では、12月の平均騰落率は0.4%と低いですが、それはもっとも軟調な11月の下落トレンドを月度前半で受け止めているからで、大底をつけるとその後、1月~4月と大きな反発が見られます。

そのため後述する理由からも原油価格は、反発していくと考えているため、OPEC+会合の後に買いから入る戦略です。

この記事では、このように原油価格の見通しについて分析していますが、WTI・BRENTのトレードは、日本ではGMOクリック証券、DMM CFD 、外為どっとコムCFDネクストなどが低コストで使いやすい証券会社です。

いずれも高還元ポイントサイト『ハピタス』を経由して口座開設するだけで公式サイトの特典に加えて、ハピタスから大量のポイントが獲得できます。

筆者は、ハピタスの認定ユーザーなので他のサイトよりも紹介特典が充実していますので、下記バナーより登録してください。

高還元率ポイントサイト『ハピタス』への登録は、このサイト経由で特別紹介特典として合計2,100円相当のポイントがプレゼントされます。

①広告の数が非常に多く、高いポイント還元が魅力のポイントサイトです。

②ネットショッピングも高還元率で「お買い物あんしん保証制度」も完備。

③ポイント交換先が豊富で即日交換できます。

☆このサイトからなら特別紹介特典として合計2,100円相当のポイントプレゼント!

WTI原油の趨勢を左右する外的環境について

これはゴールドの見通しでも述べていますが、トランプ政権が及ぼす影響とOPEC+の供給に関する影響を併せて外的環境として説明しなければならないと思います。

まずトランプ政権がまず優先して行うことは、経済対策でしょう。

この切り札として起用されたのが、ソロスファンドマネジメントを運用していたスコット・ベッセント氏です。

彼がトランプ氏に対して提言した3つの経済政策は、以下の通りで原油価格に大きな影響を及ぼすものが①と③であることは、間違いないでしょう。

- 3%の実質経済成長率

- 2028年までに財政赤字をGDP比3%へ

- 原油の産出を日量300万バレルへ増加させインフレを抑制する

これを順に説明します。

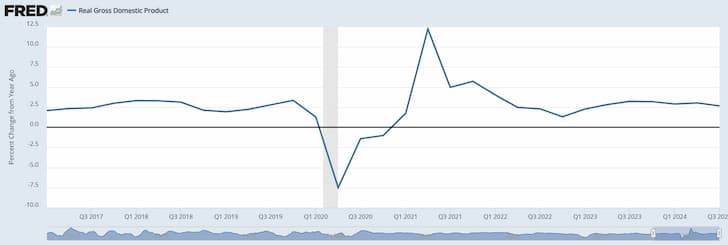

3%の実質経済成長率はインフレを再燃させる可能性がある

ベッセント氏は、インフレを打倒し、規制緩和、エネルギー資源の生産拡大をすることで、年率3%の経済成長を成し遂げようとしています。

実際、トランプ前政権とバイデン政権の過去の実質経済成長率は、コロナ期の急落と急回復期を除くと3%以下で推移しています。

そのため逆にこれより経済活動を拡大するため政策金利の引き下げや規制緩和を行えば、インフレが再燃する可能性があります。

これをベッセント氏は、財政赤字の縮小と原油などのエネルギー産業の生産拡大によりインフレを抑えようとしていますが、原油価格の抑制についてはやや難題だと思います。

産油を日量300万バレル増加させるのは非常に難しい

最も難しいのが、原油を日量300万バレルまで増産し、インフレを抑えるという政策です。

しかしシンプルにアメリカが原油をフル生産して現在の日量1,255万バレルから、目論見通り300万バレル増加させることに成功した場合、世界の供給量の3.8%を押し上げることになるので、原油価格の影響としては1バレル=67ドルが、64ドルのレベルに低下する程度です。

しかし、現状でも65ドルとされる採算ラインギリギリで原油価格が推移しており、石油会社・ガス会社がリスクを犯して採掘に関する投資を拡大できるのは1バレル=89ドル以上と各エネルギー各社は回答しており、直接巨額の補助金でも投入しない限り設備投資と生産拡大をする見込みは薄いと考えられます。

やるとすれば、イランへの制裁により彼らが供給している日量320万バレルのシェアをアメリカが奪うという算段であり、数字上ある程度の辻褄は合いますがOPEC+加盟国はすでに厳しい減産をしており彼らの増産によって容易に埋め合わせはできます。

また近年カナダ・ガイアナ・ブラジルといった非OPEC産油国も年々供給量を増しており、奪うにしても彼らとの競争になり、赤字になりかねない設備投資を行うリスクを犯してもリスクを取りに行けるのかという問題があります。

したがって、原油価格を低下させてインフレを抑えるという方法は、かなり難しいと考えています。

↓関連図書

OPEC+会合の結果は、3ヶ月の減産延長

OPEC+閣僚級会合は、半年に1回のペースで開催され、今回は12月5日13時(ウィーン時間/日本時間20時)からスタートし日量220万バレルに及ぶ自主減産の解除を3ヶ月延長しています。

主な内容は以下のとおりです。

- 2023年11月に発表された1日あたり220万バレルの追加的な自主的調整を2025年3月末まで延長する

- この1日あたり220万バレルの調整を2026年9月末まで毎月段階的に廃止する予定とされるが、市場の状況に応じて一時停止または元に戻される可能性がある

- 2023年4月に発表された日量165万バレルの追加的自主的調整を2026年12月末まで延長する

- 2025年5月28日に第39回OPEC・非OPEC閣僚会合を開催する

この決定の意味は、2025年に懸念されていた供給過剰分をこの減産延長によって吸収し低迷している原油価格を下支えしたい意図があります。

これまでの原油価格の低迷は、OPEC+の1月以降の実質的な増産による供給超過を懸念したものなので、この供給超過がなくなった状態で市場は原油価格を再評価する必要があります。

現状の価格水準でシェールオイルを増産することは不可能ですので、評価額は切り上がらざるを得ないでしょう。

こんにちは、cohamizu(@cohamizu1)です。OPEC+は2024年12月5日に閣僚級会合を開催し、日量220万バレルに及ぶ自主減産の段階的解除を予定より3ヶ月延期しました。この予測は、当初12月1日予定だった会[…]

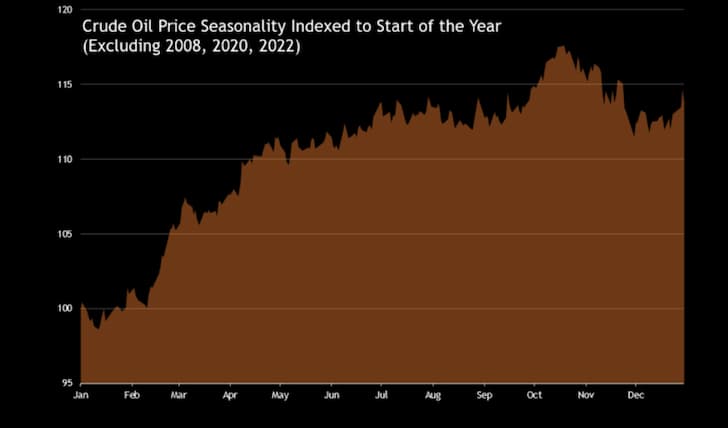

過去20年間におけるアノマリーでは12月の原油価格は反発する傾向

2024年度7月から11月まで原油価格は地政学リスクで急速に吹き上がる場面はあっても、基本的には徐々に高値・安値を切り下げて低下していくプロセスを経ています。

しかし原油価格の動向としては、本来の姿であって過去20年間の動向を考慮すると、12月には大底を迎える傾向にあるのです。

\利用登録無料の高機能チャート/

原油価格の季節性は、1月の取引開始の数値を100とすると、春から夏にかけて上昇していき9月か10月には天井をつけて10月~11月にかけて下落するという値動きをしています。

この秋の原油価格の低下トレンドが下げ止まって反発するのが暖房により需要が復活する12月なのです。

したがって、一旦供給サイド側の大きなイベントであるOPEC+会合を通過した後、その供給計画と需要によって新たな買い手が現れ原油価格が反発していくと想定されます。

過去20年間の原油先物月度別騰落率

\利用登録無料の高機能チャート/

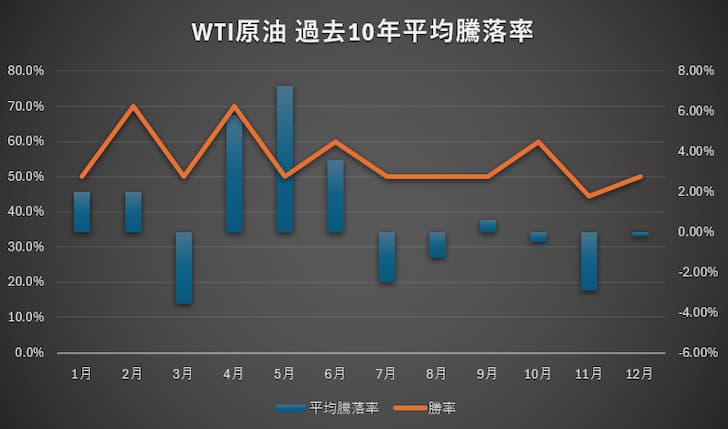

過去10年間の原油先物月度別騰落率

すでに原油価格は、1月からOPEC+が増産するという想定の中で、シェールオイルの採算ギリギリの水準となる65ドル近く67ドルまで下落しています。

割安な水準で原油を買う勢力が現れることはあっても、安くなりすぎた原油を保有者が損失覚悟で売りに出すことは、コロナショックのときのように現金化しなければならないという切迫した状況がない限り常識的に考えると非常に難しいでしょう。

こんにちは、cohamizu(@cohamizu1)です。原油価格についても株価指数と同様に季節性があり、買いから入ったほうが有利な時期と売りから入ったほうが有利な時期があります。[caption id="attachmen[…]

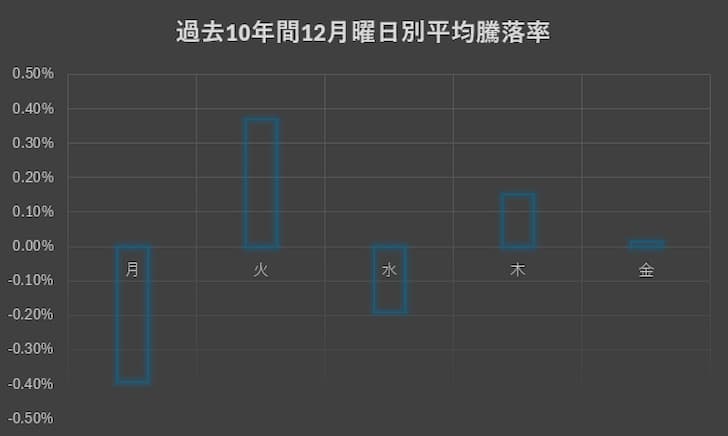

過去10年間12月原油先物曜日別騰落率

過去10年間12月のデータを曜日別に絞ると、ロングを狙いやすいのは火曜日・木曜日、ショートを狙いやすいのは月曜日・水曜日とある程度の12月の特性が絞り込めてきます。

こんにちは、cohamizu(@cohamizu1)です。原油には、ランダムに動いていると思われがちですが、月度ごとで上昇しやすい曜日、下降しやすい曜日があります。こういった傾向をデータ化して、チャートを見て判断を下す際のフ[…]

WTI原油のテクニカル分析

\口座維持管理手数料無料/

原油価格はアノマリーからも調整期間と考えられている7月~11月にわたって、上値を日足62EMAに抑制されながら推移しています。

しかし以外なことに、A/Dで見る限り9月から一貫して買い集められており、これが本来なら需要が弱く価格が下落しやすい中でも65ドルを割ることがなかった原因だろうと思います。

このように「これ以上は上昇しないだろうという弱気派」と「これ以上は下がらないだろうという強気派」の行動が徐々に三角持ち合いに収束し、大きな動きを行う準備段階に入っています。

この場合さらに下抜けて大きな下落トレンドを形成すると考えたいところですが、今回のように12月の段階で日足200SMA(青太線)から12%を超える乖離が発生している場合、さらに乖離していくケースは少なく、再び200SMAに向けて買い戻される動きが発生しやすいため、筆者は逆のことを考えています。

つまり、均衡状態が破れて上昇するのは、シンメトリカルトライアングルが上方向にブレイクされた時であり、同じく日足62EMAを超えてローソク足が推移すれば、売り一色だった市場は買い戻さざるを得なくなります。

こんにちは、cohamizu(@cohamizu1)です。X(旧:Twitter)で日々、原油取引について投稿しているので、ご存じの方もいらっしゃると思いますが、基本的にWTI原油取引で生計を立てています。そのためトレードの[…]

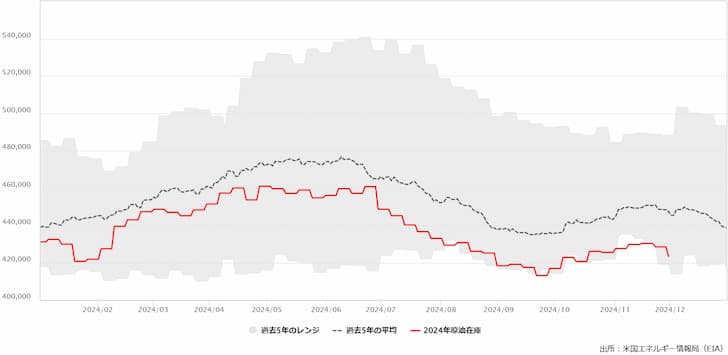

実際の原油在庫は大変な低水準

なぜ逆かというと、季節性の問題で確かに10月~11月は需要が少なく在庫が積み上がるものの、12月半ばからは暖房需要が高まり在庫が取り崩されるからです。

急ぎ現金化しなければならないような危機的な状況で無い限り、パニック的に保有者が売りに出さなければならない状況には程遠いばかりか、2024年度の在庫は過去5年間の平均からかなり低水準です。

つまり実際の在庫水準を考慮すると、この先物価格とかなりの乖離が認められると考えています。

これに関しては、さらに細かい分析を加えている方がいて、彼の分析では本来の在庫状況からの評価額87ドルと比較すると▼20ドルもの著しい過小評価という判定になっています。

WTI significantly undervalued based on my latest comparative inventory analysis as of 12/4/24 by ~$20. At some point this will matter. My calculated WTI fair value price based on inventories is $87 USD. pic.twitter.com/Z7XrIuNre2

— JSG (@UndervaluedOnG) December 6, 2024

そのためWTIでは、売り込んだショートポジションの買い戻しを狙った戦略は決して悪いものではないと思います。

市場間分析入門 ──原油や金が上がれば、株やドルや債券は下がる!

WTI原油4時間足テクニカル分析

しかしそうは考えても市場はすでに織り込んだOPEC+の減産延長を受けて、毎度のことですがまずは売りから評価を下しています。

\口座維持管理手数料無料/

個人的に狙っているのが、OPEC+会合という大きなイベント後に一旦買いポジションが売り切られてしまうことで、売り切られるともはや売り手がいないため下がらず、利益の見込めない取引からショートポジションは撤退していく構図です。

確かに出来高から作成されているA/Dは、11/25以来低下を続けているので売られていることは確かです。

これが買い戻されるには、形成している下降ウェッジを上方ブレイクして4時間足CCIが示す強気のダイバージェンスシグナルが正しいことを立証する必要があると思います。

↓関連図書

WTI原油の見通し【2024年12月まとめ】

WTI原油の向こう一ヶ月の価格推移は、12月の季節性と在庫が低水準であることから反発が発生すると考えています。

すでにシェールオイルの採算水準ギリギリとなる65ドル近くまで売り込まれたWTIが、さらに投げ売りされるという状況は12月の暖房需要の高まりと低水準の在庫状況から考えると難しいと思います。

またOPEC+も3ヶ月の減産延長を決定しているため、取引される価格レンジは切り上がらざるを得ないと思います。

したがってこれ以上は下がらないので空売りポジションを撤収するというショートカバーのほうが発生しやすいでしょう。

この記事では、このように原油価格の見通しについて分析していますが、WTI・BRENTのトレードは、日本ではGMOクリック証券、DMM CFD 、外為どっとコムCFDネクストなどが低コストで使いやすい証券会社です。

いずれも高還元ポイントサイト『ハピタス』を経由して口座開設するだけで公式サイトの特典に加えて、ハピタスから大量のポイントが獲得できます。

筆者は、ハピタスの認定ユーザーなので他のサイトよりも紹介特典が充実していますので、下記バナーより登録してください。