こんにちは、cohamizu(@cohamizu1)です。

2021年から高進したインフレによりにわかに活況を浴びたのがコモディティへの投資です。

このコモディティの投資は、アメリカの中央銀行にあたるFED(連邦準備制度)が金融引き締めを開始するまで活況を呈していきました。

引用している画像は、世界のコモディティ市況全体の値動きに連動するeMAXISプラス コモディティインデックスという投信の2022年5月の月次報告書の基準価額の推移です。

引用:eMAXISプラス コモディティインデックス5月報告書

コロナショックで一時的に下落したものの、その後の量的緩和により最悪期から3倍もの上昇を演じたことがわかります。

このときは、原油をはじめ小麦・とうもろこし・鉄鉱石など様々なものが値上がりしましたが、特に高騰した原油と比べて異常なほど出遅れたのが銀(シルバー)です。

インフレなのに上昇するどころかむしろ下落しています。

何故か?それは金(ゴールド)・銀(シルバー)はその性質から金融市場に発生する事象を先取りする性質があるからです。

つまり2020年のコロナショックの発生時における通貨の増刷によるインフレの発生は、金(ゴールド)・銀(シルバー)が早々に織り込み先行して上昇しましたが、その後他のコモディティが上昇する過程ではインフレを抑制するためのFEDによる急ピッチの金融引き締めを織り込んでいたからなのです。

しかしインフレが一時的に沈静化しFEDが利上げから利下げへ舵を切る時、金(ゴールド)・銀(シルバー)は本領を発揮するものと考えられます。

今回は、1970年代のスタグフレーションでもっとも上昇したアセットクラスである銀(シルバー)に焦点をあてて、これの価格形成のメカニズムと投資するタイミングついて解説していきます。

銀(シルバー)への投資は、国内籍ETF1542:純銀上場信託、米国株取引ができる証券会社ならiシェアーズ・シルバートラスト(ティッカーシンボル:SLV)で投資ができますが、23時間リアルタイムの売買が可能で買いはもちろん下落時には売りからも入ることができるCFD取引が有利です。

しかもCFD取引は、差金決済取引であるため為替の影響が少なく純粋な銀価格の上昇・下落だけに集中することができます。

証券CFDでは72%・商品CFDでは65%など「国内店頭CFD取引高9年連続No,1(GMOクリック証券調べ2014年1月〜2022年12月)」を超えるGMOクリック証券CFDは、実質的なコスト(スプレッド)が安く、取引単位も最小であるためバランスが取れています。

またCFD取引のスマホアプリが最も優れており、外出先でも良好な環境でトレードできる証券会社です。

FX/CFD国内最強のネット証券「GMOクリック証券」。

国内株式手数料でも低コストでトレードできるのでアクティブにトレードするならオススメの証券会社です。

- 株価指数・米国株・商品のFX版 国内店頭CFDでは、取引高9年連続No,1(GMOクリック証券調べ2014年1月〜2022年12月)

- FXでも国内取引高10年連続1位とハイスペック

- 各取引専門のアプリが揃っておりどこでも取引したいときに取引できます。

- GMOあおぞらネット銀行との口座間連携で普通預金金利がメガバンクの110倍になります。

GMOクリック証券の口座開設は、ハピタス経由で『GMOクリック証券FXネオ』の案件を利用して5,000円相当のポイントを獲得したあとに総合口座・CFD口座を追加開設する方法が読者にとって一番メリットがあります。

\高還元率ポイントサイト/

1970年代の物価高騰時代における金価格・銀価格の推移

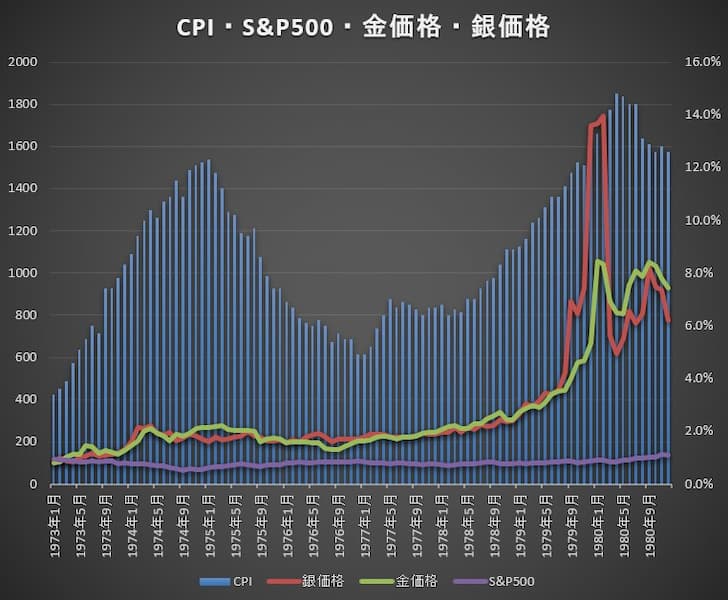

よく現在と比較されている1970年代の物価高騰・景気後退が同時に発生したスタグフレーションでは、インフレは第一波(1973年~1975年)、第二波(1977年~1980年)と二度にわたって世界経済を襲っています。

※厳密には1960年末に発生した比較的小規模なインフレを含めると三度発生している

当時は、インフレが高進すればFEDがそれを抑制するための利上げをおこない、利上げによって景気後退となりインフレが一時的に弱まると、経済を底支えするため利下げをしたためインフレが再発するということを繰り返しインフレは長期化しています。

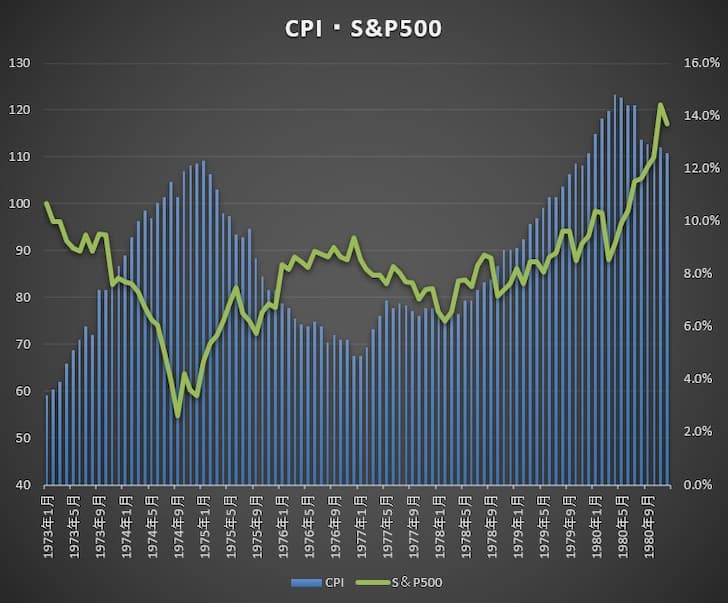

この当時は、インフレ抑制の金利高騰のため日本の投資家がこぞって投資している米国株投資は報われず、S&P500の期間中のリターンは14%程度と低迷しています。

ところが異例だったのは、金(ゴールド)は約10倍、銀(シルバー)は約25倍と暴騰しています。

スタグフレーション時代に高騰したのはコモディティ

ではインフレなら生活必需品である「とうもろこし」・「小麦」は、当時はどうかといえば、とうもろこしは3倍、小麦なら4倍もの高騰となり、かなりインフレが厳しかったことがわかります。

ところが1970年~1980年の期間では、金(ゴールド)は約17倍と異常を感じるほど指数関数的な暴騰をしており、株価指数はもちろん、他のコモディティとの比較でも圧倒的な上昇を演じています。

特に貴金属は、インフレの時代ではインフレヘッジとして非常に意識されていたことがわかります。

ところが、物価が安定していた過去40年間では、物価を測る上でよく比較されるビックマックの価格は現在は5.15ドル、一方で40年前のビックマック価格は0.95ドルです。

さらに銀(シルバー)にいたっては、当時は1トロイオンス=48ドルまで高騰したのに現在の価値は26ドルと倍どころか過去よりも値下がりしています。

どう考えてもありえないと思います。

スタグフレーションでなぜ金・銀が選好されたのか?

インフレは、物の価格があがり通貨の価値が低下したことを意味していますが、人は富を保全をするために減価していく貨幣ではなく錆びたり劣化することなく価値を保全できる貴金属が選好されます。

金(ゴールド)・銀(シルバー)は、かつては通貨としての役割を持ち、近年では金本位制度のときには基軸通貨ドルの貨幣価値を金価格との対比でその価値を表されるなど現在でも重要視されています。

確かに低インフレ・低金利の時代なら株式投資に勝るものはなく、リスクを負って企業の成長に賭けて株式投資を行うことでその恩恵を受けることができます。

しかし前述の通り、物価高騰・景気後退が同時に発生したスタグフレーションでは、株式投資は年率1~2%程度のパフォーマンスでしかなくインフレから考えると実質マイナス運用です。

前述のグラフでは、S&P500は低空飛行すぎて上昇したのか下落したのかさっぱりわからないため、S&P500の価格推移のみ掲載すると一時半値近くまで暴落したことがわかります。

そこからなんとか回復していったものの、同期間のパフォーマンスは14%程度と株式は低調なパフォーマンスでダメ、債券も金利上昇時には価格が下落するのでダメ、MMFや現預金ではどう考えてもインフレに負ける。

そうなるとインフレから富を守るため、逃げ回った資金は消去法的に金(ゴールド)・銀(シルバー)になだれ込み価格が高騰していったと推測することができます。

銀(シルバー)の投資タイミングはいつ?実質金利の低下が真の上昇要因

では、スタグフレーションで最もパフォーマンスの良かった銀(シルバー)にこれから投資するタイミングはいつが良いのでしょうか?

現在の銀(シルバー)は、長大な三角持ち合い(シンメトリカルトライアングル)を形成しており、近年で投資タイミングとして最良だったのは、シンメトリカルトライアングルのC波の到達地点である2022年9月につけた1トロイオンス=17.563ドルです。

その後の上昇でD波を達成した銀(シルバー)は、次のポイントであるE波を達成しようとしています。

これが恐らく最後の買い場になりそうです。

こんにちは、cohamizu(@cohamizu1)です。相場はいつも一方方向で推移するわけではなく、どこかで売り方・買い方の勢力が拮抗し「持ち合い」が発生し方向性が一時的に失われることがあります。しかし均衡が破れどちらかの[…]

金価格・銀価格の上昇は名目金利の低下が間接的な要因

直近の2023年12月13日のFOMCでは、利下げが議論されていることが明らかとなっていますので、てっきり銀(シルバー)は弦を放たれた矢のごとく上昇するものと考えがちです。

しかしチャートは、まだ利下げを議論すらせずFOMCで利上げが積極的におこなわれていた2022年11月3日から急速に上昇を開始し、利下げが俎上に乗ったにも関わらずE波をつけようとしています。

なぜか?それは貴金属は金融市場で発生することを先取りしており、FFEDによる急ピッチなFFレートに引き上げでインフレ率が鈍化し出口が見えはじめたことで最初の上昇が発生しています。

そしてE波の下落で何を読み込むのかというと、利下げによりインフレ第二波が発生して、また利上げをせざるを得ない状況を先取りしています。

米10年国債利回り(名目金利)は、米国経済の見通しを示しており、株式・商品と比較され、投資家は債券に投資して確実な利回りを受け取るべきなのか、それともリスクを負って高い利回りが期待できる株式に投資するのか、インフレでいずれも期待できないので金(ゴールド)に投資するのか天秤にかけます。

そのため米10年国債利回り(名目金利)が低下すると、金利のつかない金(ゴールド)・銀(シルバー)への投資妙味が増して選好されます。

しかし実際にチャートを比較して見ている方なら気づくように、米10年国債利回り(名目金利)の上下に金(ゴールド)・銀(シルバー)は必ずしも反比例していません。

それはもう一つの要因、期待インフレの動向があるからです。

金価格・銀価格の真の上昇要因は実質金利の低下が要因

実質金利は、金(ゴールド)・銀(シルバー)の動向に直接的な影響を及ぼし、実質金利が上昇すれば貴金属は下落し、実質金利が下落すれば貴金属は上昇します。

計算式は以下の通りです。

- 実質金利=名目金利-期待インフレ

つまり、米10年国債利回り(名目金利)の動向だけでは、金(ゴールド)・銀(シルバー)の価格動向は決定せず、もう一つの要因期待インフレが今後どうなるのかが重要になります。

期待インフレ率とは?市場関係者らが予想している物価上昇率

期待インフレとは、ブレークイーブンインフレ率といって、一般的に10年国債利回りから10年物価連動債利回りを差し引いた値を指します。

要するに市場が予想しているインフレ率であり、景気が強ければ上昇し、景気後退時には下落します。

読者にとって非常にわかりやすいのが、新型コロナウィルスの感染爆発で景気後退が発生したときで(グレーの網掛け期間)、期待インフレは猛烈な急低下を喫しています。

こういった場合、何が起こるかというと例えば、名目金利がそれまで2%程度で期待インフレが1.7%程度だったとすれば、実質金利は「2%ー1.7%=0.3%」です。

ところが景気後退懸念で名目金利が1.5%まで低下し、期待インフレがこのチャートのように0.5%まで急低下した場合、実質金利は「1.5%ー0.5%=1%」と逆に上昇してしまうのです。

景気後退時や歴史的な株価の急落時に安全資産であるはずの金(ゴールド)・銀(シルバー)が急落するのは、これが原因であり現実2020年2~3月の金(ゴールド)は画像の通り急落しています。

したがって、逆をいえばコロナショック時の場合では、量的緩和で急速に期待インフレが急回復し、低金利政策で名目金利が低いままである場合では、一方的に実質金利が低下し金(ゴールド)・銀(シルバー)が急騰したのです。

今後の実質金利はどうなる?金(ゴールド)は上昇か?下落か?

では現在の段階では、どうかというと期待インフレはさほど低下していないものの、利上げにより景気が低迷してきたためFFレートを緩和方向に持っていかざるを得ないため名目金利が低下していきます。

つまり、実質金利が低下しているため金(ゴールド)・銀(シルバー)は上昇しやすい環境だといえます。

この動きを2022年11月の段階で金(ゴールド)・銀(シルバー)が先取りしたと考えられます。

しかし名目金利が、これ以降右肩下がりでも、景気が悪化し経済がクラッシュすれば期待インフレがコロナショック時のように急低下し、実質金利が計算上、急上昇してしまいます。

つまり実質金利は計算上上昇し、この実質金利の動きを先読みして金(ゴールド)・銀(シルバー)は調整期間に入るものと考えられます。

しかし景気の悪化に対してFEDが迅速に緩和方向に舵を切ると、コロナショック後の動向と同じく、名目金利は上がらない一方で、期待インフレが上昇し実質金利がマイナスに転落する事態がありえます。

実際それが発生したのが、2020年~2022年の間の実質金利の動向で、このときは明らかな金(ゴールド)・銀(シルバー)の買いの好機であり、実際に銀価格は以下のように急騰しています。

このときの銀価格は、1トロイオンス=11.639ドルから急反発し、5ヶ月後には29.863ドルにまで3倍近い急上昇を演じています。

かのジム・ロジャースも、今回の銀(シルバー)の調整局面で大規模な買いを実行する目論見のようです。

【まとめ】銀価格の今後の見通しと高騰する理由・投資タイミングについて

現在は、2021年から発生し始めたインフレを抑制すべくFEDが行なった利上げが効果を発揮し始めて、景気があきらかに鈍化しはじめ、インフレ率も低下しています。

2024年は大統領選挙の年でもあるため、景気浮揚策としての金利引下げに対する要望や圧力は大きく、FEDは加速度的に利下げに走る可能性があります。

過去の事例を紐解けば、このインフレ沈静化は一時的なもので中央銀行が気を緩めて金融緩和に安易に走れば、インフレは第2波・第3波と発生し長期化します。

唯一の方法は、ボルカー議長のように次々企業が倒産しても、市井が失業者で溢れかえってもインフレが根絶するまで金融引き締めを止めないことです。

しかしそれは、尋常ならざる胆力と精神力が必要であり、頭脳の優劣だけではできないことです。

FEDが圧力に負けて金融引き締めから緩和方向に急速に舵を切るときは刻一刻と近づいています。

そのため投資家は、金(ゴールド)・銀(シルバー)の購入タイミングを図る絶好期に差し掛かっているといえるでしょう。

スタグフレーション時代で最強のアセットクラスと見ている銀(シルバー)への投資は、23時間リアルタイムで売買ができ、買いはもちろん下落時には売りからも入ることができるCFD取引が有利です。

信託保全され国内から安心して取引できる証券会社は以下のリスト通りです。

| スプレッド | 単位 | 最低証拠金 | |

| サクソバンク証券 | 1.2 | 25 | 3,900円 |

| GMOクリック証券CFD | 1.5 | 1 | 160円 |

| FXプライム | 1.5 | 10 | 1,600円 |

| 楽天証券 | 1.8 | 10 | 1,600円 |

| IG証券 | 3 | 10 | 1,600円 |

| OANDA Japan CFD | 3.5 | 50 | 7,900円 |

| DMM CFD | 5.4 | 50 | 7,900円 |

国内商品CFD取引高シェアで70%を超えるGMOクリック証券CFDは、実質的なコスト(スプレッド)が安く、取引単位が小さい点でバランスが取れています。

またCFD取引のスマホアプリが最も優れており、外出先でも良好な環境でトレードできる証券会社です。

こんにちは、cohamizu(@cohamizu1)です。ネット証券は国内株式手数料無料化に踏み切ったSBI証券・楽天証券の口座を保有してない方はいないと思いますが、今回紹介するGMOクリック証券は、両者と比較しても国内株式の手数料が安[…]

\FX/CFD国内最強の証券会社/