PayPayポイント運用は、コード決済サービスのPayPayとPayPay証券が提供しているポイント運用サービスです。

アメリカの代表的な株価指数S&P500に連動するETFに擬似投資するサービスで利用者は500万人を突破しています。

S&P500は、2009年のリーマン・ショック以降、堅調な上昇を続けとりわけコロナショック後のパフォーマンスは眼を見張るものがあり、利用者が急増したのもうなずけます。

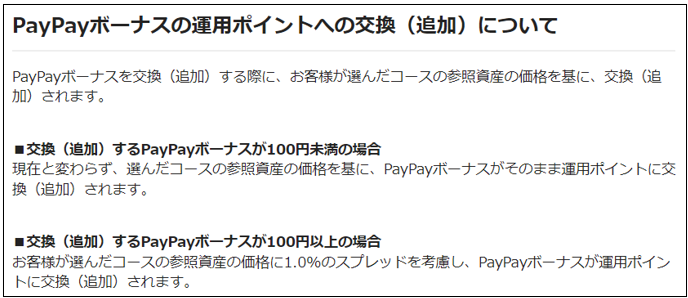

これまでこのPayPayポイント運用は、手数料は存在しませんでしたが2022年3月24日より、いわゆる「買い(追加)」には1%相当のスプレッド分の手数料が徴収される事になりました(100円未満の追加は・引き出しは無料)。

買うときの手数料が1%相当というのは結構高いと思います。

これを受けて「どうしよう」と考えている方は多いと思いますが、ポイント運用はそもそも基本非課税というメリットがあるので頻繁な取引を抑えるような運用をすることで他の運用商品よりも利益を出すことは可能だと思います。

今回はその理由と、本格的なS&P500などの株価指数取引をするなら0.007%程度のスプレッドと非常に低コストなGMOクリック証券CFDについてもあわせて解説していきたいと思います。

①FXと同じ仕組みで世界中の株価指数・商品・株式・ETFを買いからも売りからも売買可能

②国内店頭CFD取引高9年連続No,1(GMOクリック証券調べ2014年1月〜2022年12月)

③株価指数の取引なら、最も低コストでオーバーナイト金利がないので長期保有で最も低コスト

④原油・金・銀などのコモディティも低コストで23時間売買可能

▶ハピタス経由のFXネオ口座開設で5,000円相当→その後各総合・CFD口座開設

PayPayポイント運用の「追加」コスト1%のインパクトは?

PayPayポイント運用を提供しているPayPay証券は、日米の株式・ETFを1,000円という少額からでも買えるサービスを提供しています。

このPayPay証券でPayPayポイント運用のチャレンジコースに相当するSPXLを実際に1,000円分買って売った場合、やはりスプレッドとして片道0.5%相当の手数料が徴収されています。

ですのでPayPay証券でチャレンジコースと同様の値動きをするSPXLを買って売却すれば往復で1%相当のコストを負担することになります。

このインパクトは全く同じ資金でPayPayポイント運用でチャレンジコース・PayPay証券でSPXL・GMOクリック証券CFDで米国S500でそれぞれポジションをとって、この記事を書いている1年前の2020年12月28日から買って(ボーナス運用は追加)12月23日で売却した場合で比較すると以下のようになります。

| PayPayポイント運用 (チャレンジコース) | PayPay証券 (SPXL) | GMOクリック証券CFD (米国S500/レバレッジ3倍) | |

| リターン | 113.2%(126,645円) | 113.7%(127,199円) | 135.5%(151,554円) |

| 往復手数料 | 1,119円 | 1,754円 | 34円 |

| 税金 | 0円 | 25,611円 | 30,788円 (給与所得者は20万円以上、給与所得がない場合は38万円以上で課税) |

| 税引き後利益 | 126,645円 | 101,588円 | 120,766円 (給与所得者は20万円以上、給与所得がない場合は38万円以上で課税) |

GMOクリック証券CFDの利益については、CFD取引なのでFXなどの店頭デリバティブ取引を合計して損益を通算できます。

そのため給与所得者であれば合計で年間20万円を超過していれば、上記のように課税がかかり利益が低下しますが、GMOクリック証券CFD単体で今回のような20万円未満の利益なら課税されないため一番利益が出ます(給与所得者以外は年間で38万円以上で課税対象)。

一方で年間利益が20万円以上ならPayPayポイント運用が非課税(年間50万円の利益まで)である分、最終的に手元に残る利益はPayPayポイント運用が一番多くなります。

PayPayポイント運用の利益は一時所得

PayPayポイント運用はポイントのままでS&P500に連動するETFに擬似投資するポイント運用であるため、利益は一時所得としてカウントされます。

課税される目安は50万円以上の利益であり、利益に50万円を引いた残りの金額に課税されます。

この一時所得の税率は所得税5~45%+住民税10%です。

ここらあたりがPayPayポイント運用を提供しているPayPay証券と大きく違うところです。

| 種別 | 税率 |

| PayPayポイント運用のようなポイント運用の利益 | 所得税5~45%+住民税10% |

| PayPay証券 | 20.315% |

所得税の部分は利益が195万円以下であれば5%となりますが、PayPayポイント運用で年間50万円の利益を獲得するのは、PayPayの決済上限が月間200万円である以上、かなり難しいと考えられます。

しかもPayPayポイントというポイントを決済に利用した場合に、利益としてカウントされるので年間でコントロールは可能です。

そのためほぼ事実上非課税だといっても良いと思います。

ポイントで投資できるサービスは2016年にクレディセゾンが始めてからドンドン増えています。いままでポイントを使ってお買い物するしか使いみちがなかったものが、投資に使うという選択肢が増えています。ポイントで投資なら大した額ではない[…]

CFD/FXの利益は合計で年間20万円以上(給与所得者以外は38万円)で課税対象

CFDとは、別名「差金決済取引」と呼ばれ、取引開始から取引終了までに発生した差額分を決済する取引です。

原資さんは先物ですが先物取引と異なり、期日がなく決められた期限がないので取引しやすいのが特徴です。

日本では為替取引FXが急速に普及しましたが、GMOクリック証券CFDは株式指数や個別株式、原油などのエネルギー、金・銀などの貴金属、農作物などの取引をFXのようにレバレッジを利用した取引ができる仕組みです。

この取引で得られた利益はFXなどの店頭デリバティブ取引と損益通算となり、給与などの所得とは別に計算・申告をする申告分離課税となります。

年間で20万円(給与所得者以外は38万円)の利益に対して課税されますので、表のCFD取引で得た15万円の利益だけで他の店頭デリバティブ取引で損益が発生していなければ非課税ですが、合計して20万円(給与所得者以外は38万円)以上の利益となると課税対象です。

年間の見込み利益次第ではPayPayポイント運用は有利な運用商品

PayPayポイント運用で「追加」に1%の手数料が徴収されるようになりましたが、年間で1~3回などの頻度の低い「追加」でとどまる限りは実質非課税にできる分コストが安く有利な金融商品です。

CFDで課税対象となる給与所得者年間20万円・給与所得者以外年間38万円以上の利益であれば、PayPayポイント運用のチャレンジコースのほうが課税がない分有利になります。

一方でCFDで給与所得者年間20万円・給与所得者以外年間38万円未満の利益であれば、取引ごとの手数料が非常に安いGMOクリック証券CFDが有利です。

もちろんPayPayポイント運用は「追加」の際にその都度手数料が1%徴収されますので、取引回数をできるだけ下げる事によって手数料を抑える工夫が必要になります。

CFDで年間利益が20万円になるのはどれくらいの規模の取引になるのか?

年間の利益は予め予測することはできませんが、2021年度のリターンは異例でS&P500の年率リターンは20年平均なら実際には8.9%程ですので、GMOクリック証券CFDでレバレッジ3倍(チャレンジコースと同じリスク)では20万円の利益に達するのは75万円程度の証拠金で5枚以上運用した場合と考えられます。

ですのでポイントサイトなどのポイ活で集約したポイントをS&P500などの株価指数で運用する場合は、PayPayポイント運用のチャレンジコースと同等のリスクで運用する場合は、75万円程度の資金規模になるまでは現金化してGMOクリック証券CFDで運用していったほうが良いと思います。

ですがそれ以上になった場合は、実質非課税で運用できるPayPayポイント運用のほうが有利になる見込みです。

GMOクリック証券CFDで株価指数を買った場合は、他社のようにオーバーナイト金利が発生しないため投信・ETFでインデックスファンドを運用するよりも保有コストが安く済みます。

そのためレバレッジを1~2倍以内に抑えてローリスクな運用を行って保有したまま決済しないという戦略であれば、証拠金の多寡に関わらず課税の心配はありません。

CFD取引は、レバレッジをかけられる点が強調され投機的な利用と考えられがちです。確かに投機的な利用にも向いています。しかし結論から書くと、40万円以上の運用は、CFDで「S&P500」インデックスをレバレッジ1倍程度でロ[…]

PayPayポイント運用はどんなときに有利になるのか?

PayPayポイント運用で2022年3月24日以降は、1%の手数料が徴収されるようになるという問題から考えた回答は、PayPayポイント運用をスタンダードコースで運用するメリットはなくなったものの、チャレンジコースなら75万円以上の規模であれば非課税で抑えられる分、有利だといえます。

PayPayは1日50万円、1ヶ月200万円の上限があるため、それ以上の追加作業はできません。

また日々お店やネットショッピングで利用する枠も意識的に残しておかないと利用するときに困るので上限いっぱいは非現実的です。

これまでPayPayポイント運用をやってきて1ヶ月で「売り(引き出し)」・「買い(追加)」を各1回以上行ったこともあるため、往復200万円以内となる75万円~100万円未満が運用残高として適切ではないかと考えています。

それを踏まえて今後のPayPayポイント運用の対策を考えてみました。

3月24日以降のPayPayポイント運用の手数料対策

このPayPayポイント運用は、これまで手数料は存在しませんでしたが2022年3月24日より、「買い(追加)」には1%相当のスプレッド分の手数料(100円未満の追加は・引き出しは無料)が徴収される事になったため当方としては、PayPayポイント運用の対策を以下のように考えています。

- 運用残高75万円~100万円を目指す

- 追加は可能な限り99円で行う

- まとまった残高の取引回数を減らす(大型の追加は年4回以下)

- GMOクリック証券CFDでポイント投資を行う

この内容を一つ一つ解説していきます。

①運用残高75万円~100万円を目指す

税制上で有利なのは75万円以上の残高による見込み利益ならPayPayポイント運用のほうが実質課税がない分、有利にできます。

ただPayPayの利用上限が200万円である以上は、運用残高は75万円~100万円未満にとどまると思います。

それを超えるようなら気持ちよくPayPayモールや実店舗での支払いに使っちゃいましょう。

追加は可能な限り99円で行う

今回の改定では100円分の追加の場合は、手数料がかかりませんので「追加」判定をしている期間では、99円づつの「追加」をコツコツやって手数料がかからない運用をしておこうと思います。

ただかなり面倒ですので、許容できる範囲では最大年4回の程度は大型の「追加」は行おうと思います。

また運営側に過度の負担をかけると多分、さらに改悪されると思います(ミニマムチャージとか・・)。

サクバンクを昔から使っているのでミニマムチャージという言葉は馴染みが深いですね。

まとまった残高の取引回数を減らす(大型の追加は年4回以下)

PayPayポイント運用は、S&P500に連動するSPX・SPXLというETFに擬似投資しているサービスです。

ですのでS&P500の値動きに対する判定はそのまま、PayPayポイント運用の「追加」・「引き出し」判定となります。

頻繁に判定を変えると手数料を徴収されてしまいますので、最大でも年間4回程度の「追加」にとどめる運用なら非課税である分、有利な運用になります。

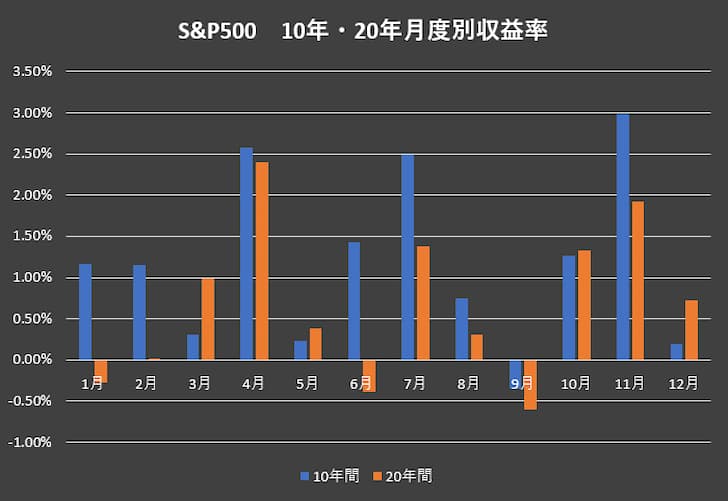

S&P500にはアノマリーがあり、強い月度と弱い月度の傾向があります。

10年・20年の傾向でデータを取ると、10月~1・2月、4月、6月~7月といった時期は強く推移しますが、3月・5月・9月は弱いという傾向があります。

ですので5桁~6桁のまとまった運用残高を一気に追加する時期としては3月後半・5月・9月(もしくは10月)の合計3回程度にとどめておけば、手数料倒れを防止できると思います。

こんにちは、cohamizu(@cohamizu1)です。PayPayポイント運用の現在から3月末までの判断は、金コースへの「追加」とします。S&P500は、2023年10月27日を大底として急上昇して、大統領選挙の[…]

GMOクリック証券CFDでポイント投資を行う

もう一つは、楽天アフィリエイトで獲得した楽天キャッシュでS&P500に連動するインデックスファンドを買い、レバレッジ3倍程度にまで金額が達したら、GMOクリック証券CFDでS&P500(米国S500)にスイッチしレバレッジ3倍程度の運用をする方法です。

こちらはPayPayポイント運用と違って、取引コストは1枚あたり34円と非常に安いので3/24以降、取引回数が多くても負担は少なく運用できます。

したがって以下のリレー投資によるポイント投資を行います。

- ポイ活で貯めたポイントを現金化し楽天証券もしくはGMOクリック証券に集約しS&P500に連動するインデックスファンドを買い付ける

- 15万円に達したら売却しGMOクリック証券CFDでS&P500(米国S500)をレバレッジ3倍で「買い」ポジションを取る

- 「買い」・「売り」の判断はPayPayポイント運用の判定と同じ運用を行う

- ①②を繰り返して証拠金を増加させていく

このサイトのテーマであるポイント投資とはちょっと違いますが、楽天アフィリエイトで獲得した楽天キャッシュによる投信積立を今後は取り組んでいこうと思います。

これを15万円に達したら売却しGMOクリック証券CFDに資金移動し米国S500を「買う」というリレー投資を今後は実践していきます。

FX/CFD国内最強のネット証券「GMOクリック証券」。

国内株式手数料でも低コストでトレードできるのでアクティブにトレードするならオススメの証券会社です。

- 株価指数・米国株・商品のFX版 国内店頭CFDでは、取引高9年連続No,1(GMOクリック証券調べ2014年1月〜2022年12月)

- FXでも国内取引高10年連続1位とハイスペック

- 各取引専門のアプリが揃っておりどこでも取引したいときに取引できます。

- GMOあおぞらネット銀行との口座間連携で普通預金金利がメガバンクの110倍になります。

GMOクリック証券の口座開設は、ハピタス経由で『GMOクリック証券FXネオ』の案件を利用して5,000円相当のポイントを獲得したあとに総合口座・CFD口座を追加開設する方法が読者にとって一番メリットがあります。

\高還元率ポイントサイト/

【PayPayポイント運用】3/24から追加に1%の手数料!対策を解説!

2022年3月24日からPayPayポイント運用で100円分の「追加」に対して1%の手数料が課せられるという「お知らせ」から、当方の今後の対策を以下にまとめました。

- 運用残高75万円~100万円を目指す

- 追加は可能な限り99円で行う

- まとまった残高の取引回数を減らす(大型の追加は年4回以下)

- GMOクリック証券CFDでポイント投資を行う

他のポイント投資サービスは、大抵はポイントを投資信託などの有価証券の買付に利用できるというものなので、利益には20.315%の課税があります。

ただポイントを現金化してGMOクリック証券CFDで運用するなら年間利益20万円(給与所得者以外は38万円)未満なら非課税なので、それまでなら一番利益が期待できる金融商品です。

一方でそれを超えると、20.315%の課税がかかるので、その場合はPayPayポイント運用のほうが運用に上限はあるものの有利な運用ができそうです。

ですので1%の手数料が徴収される仕様に改悪される2022年3月24日以降もPayPayポイント運用を続けようと思います。

ただ以前よりも取引回数は抑えた運用を心がけながら、ブログを更新して見通しを発信して行きたいと思います。

①FXと同じ仕組みで世界中の株価指数・商品・株式・ETFを買いからも売りからも売買可能

②国内店頭CFD取引高9年連続No,1(GMOクリック証券調べ2014年1月〜2022年12月)

③株価指数の取引なら、最も低コストでオーバーナイト金利がないので長期保有で最も低コスト

④原油・金・銀などのコモディティも低コストで23時間売買可能

▶ハピタス経由のFXネオ口座開設で5,000円相当→その後各総合・CFD口座開設