こんにちは、cohamizu(@cohamizu1)です。

eMAXIS Slim 全世界株式(オール・カントリー)/通称「オルカン」の純資産がとうとう1兆円を突破しました(2023年4月14日)。

全体でも4位へのランクインです。

かつて当方が投資をしはじめたときには、グロソブとか毎月分配型投信が上位を占めるという嘆かわしい状態でした。

でも現在の純資産ランキングトップ10では、1位に「eMAXIS Slim 米国株式(S&P500)」、4位に今回記事にしている「eMAXIS Slim 全世界株式(オール・カントリー)」、6位に「楽天・全米株式インデックスファンド」、7位に「SBI・V・S&P500・インデックスファンド」と4本がランクインするなど、ようやくインデックスファンドの時代が到来したと実感できるようになりました。

ただ「インデックス投資していれば寝ていれば儲かる」といった、いかにも怠け者が好みそうな言葉は好きではないですが、全世界株式(MSCI)・S&P500に連動する投資成果を目指すインデックスファンドで継続的に投資するメリットは理解しています。

※実際に2021年末までは、ソニー銀行で「楽天・全世界株式インデックス・ファンド」で普通に積立投資をしていました。

ですので、今回の投資の王道的な全世界株式インデックスファンドの純資産が1兆円を突破したことは本当に記念すべきことだと考えています。

eMAXIS Slim 全世界株式(オール・カントリー)の積立投資は、三井住友カードのクレカ投信積立で0.5%~5%還元され、保有残高に対してポイントが付与されるSBI証券がオススメの証券会社です。

①国内株式・単元未満株売買手数料無料2023年10月~

②Tポイント・Pontaポイント・dポイント・Vポイントを利用した株式・投資信託の購入が可能

③三井住友カード決済で投資信託の積立投資が0.5~5%の還元率

■口座開設はハピタス経由の口座開設+5万円入金で20,000円相当のポイントが獲得できます。

eMAXIS Slim 全世界株式(オルカン)とは?全世界の株式市場をまるごと買える投資信託

全世界株式インデックスファンドは、世界の株式市場をまるごと買って世界経済の成長のメリットを享受できる投資信託です。

でも全世界株式に1本で投資できるインデックスファンドは昔からあったわけではないんですね。

2010年7月20日に設定された「eMAXIS全世界株式インデックス・ファンド」が全世界に1本で投資できるインデックスファンドとしては最初で、信託報酬は0.675%と現在のインデックスファンドと比べるとちょっと割高な感じでした。

ところが投信ブロガーの熱心な普及活動に押されてか、次々と低コストの全世界株式インデックファンドが登場していくことになります。

そしてeMAXIS Slimシリーズが劇的にコストを抑えた投信シリーズとして登場してからは、『eMAXIS Slim 全世界株式(オール・カントリー)』がコスト面でも証券設計でもファイナルアンサーだとされており、個人投資家の積立投資で残高を順調に増やしています。

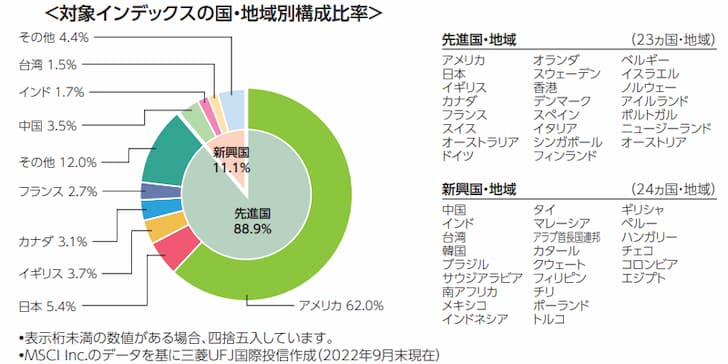

ちなみに『eMAXIS Slim 全世界株式(オール・カントリー)』は全世界株式と一口にいっても均等に投資しているわけではなくて、時価総額比率で投資されています。

ここ数年は、日本のフェードアウトが著しくて日本だけに投資していたら資産がちっとも増えなかったと思いますが、全世界に分散投資すれば他の地域の経済成長の恩恵をうけることができます。

eMAXIS Slim 全世界株式(オール・カントリー)のベンチマークは?FTSE・MSCI

全世界株式には、連動を目指しているベンチマークは以下の2つがあります。

- FTSE・グローバルオールキャップインデックス

- MSCI・オールカントリーワールドインデックス

『eMAXIS Slim 全世界株式(オール・カントリー)』は、②MSCI・オールカントリーワールドインデックスへの連動を目指しているインデックスファンドです。

この2つのインデックスの違いは、MSCI・オールカントリーワールドインデックスが、投資対象国の時価総額85%をカバーしているのに対して、FTSE・グローバルオールキャップインデックスは小型株も対象としているので時価総額98%をカバーしている点です。

ただし、この2つのベンチマークの差は20年間でもパフォーマンスの違いは0.1%程度でしかないので、どちらでも良いと思います。

ちなみに「MSCI・オールカントリーワールドインデックス」のパフォーマンスは、30年間年率リターン8.4%(2023年3月末時点)ですので、100万円を投資して複利運用で30年間運用すると1,120万円にまで資産が成長する計算になります。

eMAXIS Slim 全世界株式(オール・カントリー)以外の全世界株式インデックスファンド

『eMAXIS Slim 全世界株式(オール・カントリー)』がコスト面でも証券設計でもファイナルアンサーと説明しましたが、当然他の投信会社も黙っているわけではなく対抗して次から次に魅力的なインデックスファンドを販売しています。

| 信託報酬/実質コスト | ベンチマーク | 1年リターン | |

| ①楽天オールカントリー株式インデックスファンド | 0.0561% | MSCI・ACWI | - |

| ②eMAXIS Slim 全世界株式(オール・カントリー) | 0.05775%/- | MSCI・ACWI | 35.21% |

| ③はじめてのNISA | 0.05775%/- | MSCI・ACWI | - |

| ④SBI・V・全世界株式インデックス・ファンド | 0.0638%/0.163% | FTSE・ALL-World | 33.46% |

| ⑤SBI・全世界株式インデックス・ファンド | 0.1022% | FTSE・ALL-World | 33.25% |

2024年3月26日現在

ここ最近では、SBIアセットマネジメントの「SBI・全世界株式・インデックスファンド」、アセットマネジメントOneの「たわらノーロード全世界株式」の信託報酬率引き下げ、日興アセットマネジメントから「Tracers MSCIオール・カントリー・インデックス(全世界株式)」が販売されるなどして常に挑戦にさらされています。

全世界株式インデックスファンドは、世界の株式市場をまるごと買って世界経済の成長のメリットを享受できる投資信託です。これまで長い間、三菱UFJ国債投信の『eMAXIS Slim 全世界株式(オール・カントリー)』が、連動する指数への乖[…]

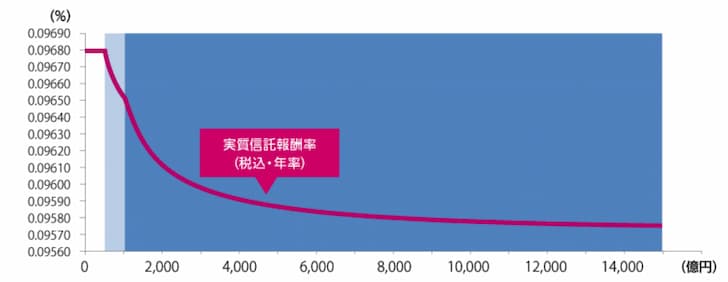

しかし『eMAXIS Slim 全世界株式(オール・カントリー)』は、受益者還元型信託報酬率といって一定の純資産総額を超過した部分に、より低い信託報酬率が適用されるように残高が増えれば増えるほどコストが安くなる仕組みです。

本来、投資信託は次から次へ新しいファンドを売り込むのではなくて、『eMAXIS Slim 全世界株式(オール・カントリー)』のように長く販売して大きな純資産に育てることでコスト削減を図るのが本来のあり方です。

日本の投資信託はこういった姿勢が欠けていて、純資産を育てて信託報酬率を引き下げれば良いのに、新しい商品を次々に作って純資産が大きくないファンドを量産してしまっています。

結果、実際公表している信託報酬以外のコストがかさんで、実際には割高なコストの投資信託を作ってしまうことになり、それは誰の得にもなりません。

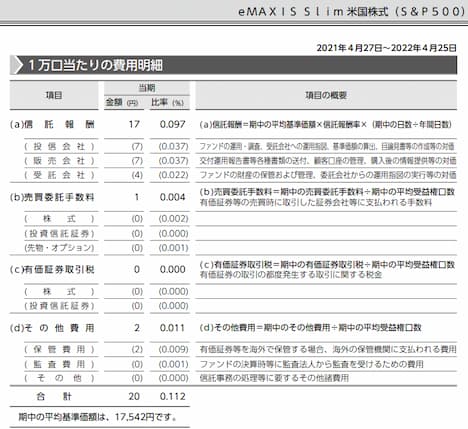

インデックスファンドは実質コストで評価すべき

投資信託の年間保有コストは、目論見書にある信託報酬だけではなく、運用報告書に記載されている「隠れコスト」を合計し実質コストを求めて評価します。

投資信託の運用報告書には、(a)信託報酬だけでなく(b)売買委託手数料、(c)有価証券取引税、(d)その他費用がかかります。

ですのでこれらの非常をすべて加算した実質コスト(金額)を算出し、より低コストの投資信託を選択すべきです。

引用:eMAXIS Slim 米国株式の運用報告書

上記は、eMAXIS Slim 米国株式の運用報告書を引用したものですが、ここから算出したものが実質コストになります。

この実質コストを率に直す場合は以下の公式となります。

実質コスト(率)

=実質コスト(額)÷基準価額×100

=実質コスト(額)÷(信託報酬額÷信託報酬率)×100

=実質コスト(額)×信託報酬率÷信託報酬額×100

ということは、『eMAXIS Slim 全世界株式(オール・カントリー)』は、現在のFTSE・MSCIに連動するインデックスファンドの中でもトップレベルであることがわかります。

ベテラン・初心者でも長期投資はインデックスファンドによる投資がオススメ

投資信託による長期投資による資産設計を意図しているのであれば、『eMAXIS Slim 全世界株式(オール・カントリー)』のような低コストのインデックスファンドがオススメですね。

インデックスファンドはS&P500・日経平均などの指数に連動するように組成された投資信託で、まあ悪く書けば平均点を狙う投資信託です。

一見するとファンドマネージャーがリサーチして厳選して投資したアクティブファンドにパフォーマンスは劣るだろうと思われがちですが、統計によればインデックスファンドにパフォーマンスで勝っているアクティブファンドは1割~2割程度しかいません。

インデックスファンドの優位性は「SPIVA」スコアカードで確認できる

この根拠はS&P ダウ・ジョーンズ・インデックスが発行している「SPIVA」スコアカードで確認でき、ベンチマーク(インデックス)を下回ったアクティブファンドの比率をデータで提供してくれています。

それによると、S&P500・全世界株式・全世界株式(日本除く)では、インデックスを下回ったファンドの比率は以下のようになっています。

| ファンドカテゴリー | 比較する指数 | 5年(%) | 10年(%) |

| 米国株式 | S&P500 | 82.83 | 78.26 |

| グローバル株式 | S&Pグローバル1200指数 | 86.55 | 92.70 |

| 国際株式(日本除く) | S&Pグローバル(日本除く)指数 | 88.68 | 94.23 |

年数をもっと長くすればさらにパフォーマンスが下回るファンドの比率は増えると思います。

ファンドマネージャーが優れた運用をしていても、必ずインデックスを上回ることができるかは全くわからず、調子の悪い時期があればインデックスとの差は開いていきます。

インデックス投資は全世界株式・S&P500(もしくは全米株式)どちらが良い?

インデックス投資で全世界の株式市場の時価増額で50%を占める米国株式へ投資するのか、それとも全世界株式への投資にするのか意見は分かれると思います。

大きな違いとしては、全世界株式は新興国を組み入れており、期待できるリターンが高い一方で世界的に株価指数が不調な時期には、全世界株式のほうが下落率が高くなるリスクがあります。

新興国への投資を、そういった下落トレンド時のリスクをとってでも重視するのかそうでないかで投資すべきインデックスファンドは決まると思います。

アメリカの代表的な株価指数といえば、多くは「ダウ平均株価」と答えると思います。しかしダウ平均株価は別名「ニューヨークダウ」とも呼ばれており、30銘柄で構成された株価の平均値で、銘柄数としては非常に少なく、時価総額が大きくてもAmaz[…]

eMAXIS Slim 全世界株式(オルカン)で資産運用するときの注意点

というわけで『eMAXIS Slim 全世界株式(オール・カントリー)』が純資産額1兆円の大台に乗りました。

長期運用に適しているインデックスファンドが、こうやって上位に喰い込んでいくのは凄く良いことだと思います。

ブロガーなので他のサイトも見るのですが、「S&P500・全世界株式に積立投資すれば基本右肩上がり」という論調をよく見かけますが、そんなことはあり得ません。

現に10年もの間、いくら投資しても「リターンなし」という時期も時々発生しています。

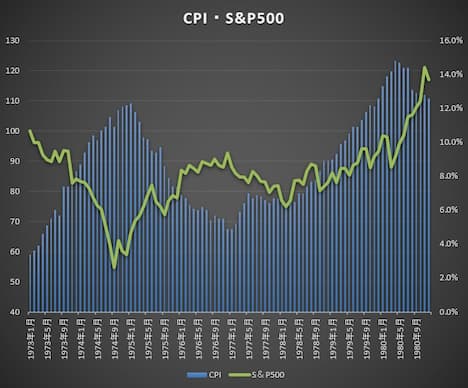

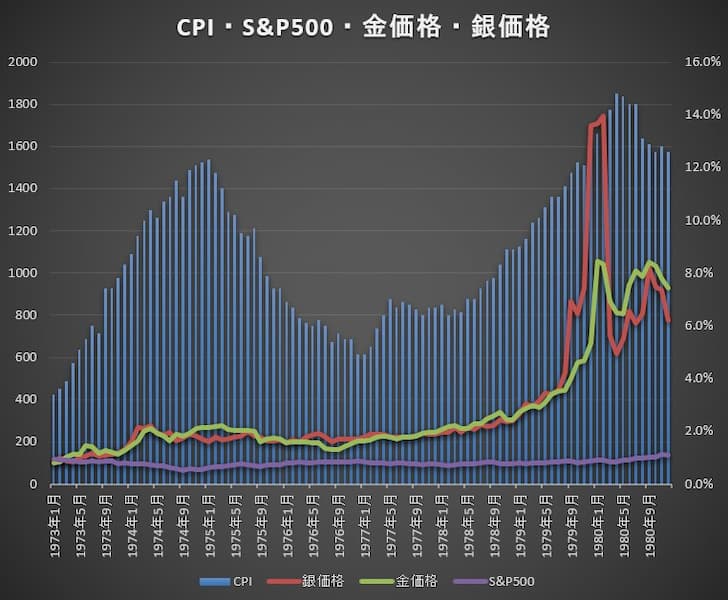

代表的な例が1970年代のスタグフレーションの時代です。

1970年代のスタグフレーション時代ではS&P500は悲惨なリターン

スタグフレーションとは、物価高・景気後退が同時に発生する時代です。

実は、この40年間は比較的低インフレで低金利の時代が続いていました。

これをリフレーションと呼びます。

これまでの十年間がまさにリフレーションの時代で株式投資が一番儲かりました。

しかし、1970年代の物価高・景気後退に悩んだ時代では1973年から8年間S&P500のリターンは13%程度で、1974年には最大で半値にまで暴落しています。

これは実は当たり前のことで、インフレを抑制するため中央銀行にあたるFED(連邦準備制度)が金利を引き上げて需要を抑制するため、キャッシュフローが稼げていない会社は借り入れで資金を回すため利益がこの金利分削られることになります。

またこれまで低金利で借り換えて運営されてきた会社などは急速に経営が厳しくなり最悪倒産に追い込まれます。

この期間は8年間も続き、S&P500の年率リターンは1%程度にとどまっているため、この時期4%~14%ものインフレでは実質マイナス運用ということになります。

この現象が発生した1973年は、それまで緩和的な金融政策が続いた背景としても2022年と酷似しており、その後の対応も当時と一緒でFEDは急ピッチでFFレートを引き上げ続けています。

当然、企業は経営が厳しくなり1株あたり純利益=EPSが低下していくため、論理株価は下落することになります。

1970年代のスタグフレーション時代ではゴールドへの投資でバランスを取ることが重要

では、今後『eMAXIS Slim 全世界株式(オール・カントリー)』で投資し続ける意味はないのではないか?と思われそうですが、同時期に圧倒的に上昇した投資対象をポートフォリオに加えて上昇が鈍い時のパフォーマンス低下を補えば良いと思います。

その圧倒的に上昇した投資対象というのがゴールド・シルバーです。

同時期には、ゴールドは最大で10倍、シルバーは25倍もの暴騰を演じています。

じゃあ「シルバーにも投資しておこっか」となりそうですが、日本の投信会社と金融庁はバカなのでスタグフレーションでは、貴金属が圧倒的に強いことを知らず相変わらずインフレに弱い投資対象のファンドを売り込み続けており、シルバーに投資する投資信託は組成すらされていません。

せいぜい、ゴールドに投資する投資信託程度ですが、仮に『日興-ゴールド・ファンド(為替ヘッジあり)』へも分散投資した場合は、このファンドは信託報酬率も0.407%と同様のファンドと比べてもそんなに高くもないので十分このスタグフレーション時期の運用に向いています。

引用:SBI証券日興-ゴールド・ファンド(為替ヘッジあり)

さすがにインフレを抑えるためにFEDが連続利上げをしていたときには下落しましたが、インフレが鈍化するといち早く上昇に転じており、その上昇率は『eMAXIS Slim 全世界株式(オール・カントリー)』を圧倒しています。

| 6ヶ月 | 1年リターン | 3年リターン | |

| eMAXIS Slim 全世界株式(オール・カントリー) | 6.63% | -1.19% | 23.03% |

| 日興-ゴールド・ファンド(為替ヘッジあり) | 15.17% | -2.55% | 4.08% |

ですので、『eMAXIS Slim 全世界株式(オール・カントリー)』と『日興-ゴールド・ファンド(為替ヘッジあり)』でバランスをとって運用し株式運用が低調な時期のリターンをゴールドへの投資で補えば良いと思います。

【まとめ】eMAXIS Slim 全世界株式(オルカン)純資産1兆円突破!

『eMAXIS Slim 全世界株式(オール・カントリー)』の純資産額が1兆円を突破しました。

ここ最近では、SBIアセットマネジメントから「SBI・全世界株式・インデックスファンド」、アセットマネジメントOneから「たわらノーロード全世界株式」が信託報酬率を引き下げて対抗してきたり、日興アセットマネジメントから「Tracers MSCIオール・カントリー・インデックス(全世界株式)」が販売されるなどして常に挑戦にさらされています。

しかし『eMAXIS Slim 全世界株式(オール・カントリー)』は、受益者還元型信託報酬率といって一定の純資産総額を超過した部分に、より低い信託報酬率が適用されるように残高が増えれば増えるほどコストが安くなる仕組みです。

これは本来の投資信託のあり方です。

大きな純資産が集まるようにファンドを育てて、スケールメリットでコストを劇的に下げてより一層多くの投資家を引きつける良い循環になります。

eMAXIS Slim 全世界株式(オール・カントリー)の積立投資は、クレカ投信積立で高い還元率が付与される以下の証券会社で積立投資しましょう。

- SBI証券なら三井住友カードによるクレカ投信積立で0.5%~5%還元され、保有残高に対してポイントが付与されます。

- 楽天証券なら楽天キャッシュ投信積立で最大1.5%の還元率で積立投資できます。

- マネックス証券ならマネックスカードによるクレカ投信積立で1.1%の還元率で積立投資できます。

①国内株式・単元未満株売買手数料無料2023年10月~

②Tポイント・Pontaポイント・dポイント・Vポイントを利用した株式・投資信託の購入が可能

③三井住友カード決済で投資信託の積立投資が0.5~5%の還元率

■口座開設はハピタス経由の口座開設+5万円入金で20,000円相当のポイントが獲得できます。

①国内株式手数料無料!

②楽天プレミアムカード投信積立1%還元、楽天キャッシュ投信積立最大2%還元

③単元未満株取引「かぶミニ™」・単元株積立「かぶツミ™」

④投資に必須な有益な書籍が無料で読めます(iSPEEDアプリなら日経テレコン楽天証券版も無料で読めます)。

■口座開設は、ハピタス経由の口座開設+5万円の入金で10,500円相当のポイントが獲得できます。

①米国株式は4,000銘柄以上、手数料はSBIと楽天と並ぶ水準で買付け時の為替手数料は無料

②2022年1月からマネックスカードによる投信積立で1.1%のポイント還元なので「つみたてNISA」でおすすめ

③iDeCo口座も良質な投資信託が揃っています。

☆マネックス証券の口座開設はPOWL経由で13,750円相当のポイントが獲得できます。

POWLへの登録は、ブログの紹介URL経由か招待コード【TDRSCHQAFP7】の入力+ポイント交換で200円相当の㌽